- 1年を切ったBTC半減期、相場への影響は

- 2020年5月頃に見込まれるビットコイン半減期。2016年以来、4年ぶりの”最重要ファンダ”が仮想通貨市場に与える影響と、海外専門家の見解など今後の展望を解説。

ビットコイン半減期が価格に与える影響

仮想通貨ビットコインの価格に大きな影響を及ぼす傾向が過去相場からも伺えるため、今後の影響を考察していく。

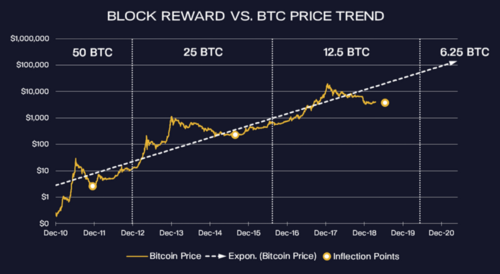

ビットコインはブロック数が210,000に到達する毎にマイニング報酬が半分になっていく仕組みとなっており、これを半減期という。過去にビットコインは既に2度の半減期を2012年と2016年に経験しており、それに応じてビットコインの1ブロックを採掘してもらえる報酬も、50BTC→25BTC→12.5BTCと減少してきた。

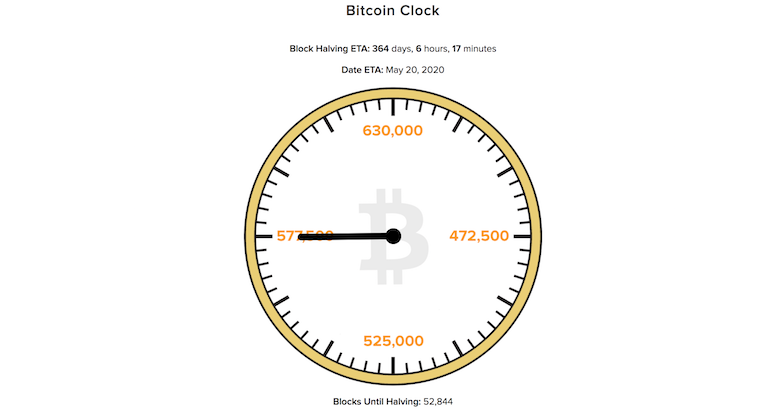

2019年5月現在のビットコインのブロック数は57.7万ブロックだが、これが63万に達すると3度目のビットコイン半減期が発生して、マイニング報酬は現在の12.5BTCから6.25BTCとなる予定だ。一部ではビットコインのブロックが採掘される時間の平均を利用してより正確な半減期のタイミングを計算する仮想通貨サイトのBitcoinClockを参照するとビットコインの半減期が2020年5月20日に来ると表示されている。

出典:BitcoinClock

なお、ビットコインの半減期は日程ではなく、ビットコインのブロック数に準拠するため、ビットコインネットワークの稼働状況によって変動する可能性がある。実際、2016年の半減期は6月、2012年の半減期は11月と4年間隔と言っても一定の期間とは言えない。

半減期の影響とは

原則として半減期を迎える通貨は、加えられる量が減少するため、供給(Supply)も減少する。しかし需要(Demand)は変わらないため、これまでも価格が大きく上昇する傾向にあった。

仮想通貨取引企業Kronos社のCEO、Mark Pimentel氏は、以下のように指摘した。

仮想通貨市場はニュースや相場の関心に左右されやすく、ビットコインの価格上昇に伴い、相場に参入するトレーダーも加速度的に増える。

新しく参入したばかりのトレーダーは、まずビットコインを買う傾向にあるため、さらなる高騰につながるという好循環が生まれる。

このように、半減期がビットコインに注目をもたらし、価格上昇に後押しをかけると見る専門家は少なくない。

After a more than 50% rally in the last month, Bitcoin is stuck at $8,000. Here's what @BKBrianKelly says could drive it higher. pic.twitter.com/Smxy7v2Pgw

— CNBC's Fast Money (@CNBCFastMoney) 2019年5月21日

米CNBCの経済番組「Futures Now」などに仮想通貨アナリストとして出演するブライアン・ケリー氏は、1BTC=8000ドル(88万円)まで押し上げた要因として3点を挙げた。

- 機関投資家の参入(フィデリティ)

- 一般投資家向けのサービス展開(ErisX)

- ビットコインの半減期(長期トレンド)

ケリー氏は、ビットコイン半減期の前後1年、計2年間は「上昇トレンド」に入る傾向があると指摘。

独自調査によれば、多くのマイニング業者がこれからはビットコインを「HODL」していく体制に入っていると語っていたと述べ、これからさらに「供給」が減る中でビットコインが注目を集めれば、価格上昇を後押しするとの見解を述べた。

上昇トレンドのタイミングは

上述した通り、ビットコインの半減期にまでおよそ1年を切っているため、半減期を念頭に置いたビットコイン需要は、今後覚えておきたいトレンドだと言えるだろう。

米国の仮想通貨やブロックチェーン系企業に特化した大手投資運用ファンドPantera Capital社は、3月に公開したレポートにて、ビットコインの半減期に向けた上昇トレンドは2016年には320日前、2012年には376日から始まっていたことを明らかにした。

この平均データを元に試算すると、半減期の348日前は「6月6日」となる。

米仮想通貨アナリスト、長期トレンドの時期を予想

一方で、今年4月にビットコイン相場は「現在アキュミュレーション(買い集め)の真っ只中にある」というレポートを公開して界隈から注目を集めた仮想通貨投資アナリストのTuur Demeester氏は、今後の長期トレンドを以下のように分析した。

Halvening centric perspective on Bitcoin price. H/T @StoicTrader_ & @MLescrauwaet pic.twitter.com/89trRlSOqd

— Tuur Demeester (@TuurDemeester) 2019年5月16日

米国の仮想通貨投資運用ファンドAdamant Capital社の設立者の一人でもあるDemeester氏は過去相場のチャートに準え、現在の相場は一時的な「市場拡大」の過程にあると説明。過去の傾向から予測すると今後2ヶ月以内に、再び長期的な「アキュミュレーション(買い集め)」期間が続くと見ている。

アキュミュレーションとは、多くの投資家が失望売りから再び買い集める時期を指す用語だ。一般的には強気相場、または上昇相場の前兆となっており、実際4月から1ヶ月半ほど継続している上昇トレンドも、長期的な買い集め期間の後に訪れていたとされる。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX