DeFiレポート

アプリ、クレジットカードおよび交換所などのサービスを通じ、従来の金融サービスに替わるサービスを提供しているCrypro.comが、ボストンコンサルティンググループ(BCG)と共同で、DeFi(分散型金融)に関するレポートを発表した。このレポートでは、DeFiの潜在的可能性および課題を分析、DeFiが既存金融サービスに与え得る影響を示唆している。この記事では、同レポートを概説する。

中央集権金融の成長は止まるのか

何世紀にもわたり金融サービスは、信頼できる仲介者として機能する中央集権的組織を介して提供されてきた。仲介者の主な役割は、投資におけるリスク・リターン分析結果を評価することだ。

このシステムでは、中小企業のニーズに応えられないという問題点がある。欧州議会の最新の調査によると、中小企業はEU経済圏に2400万以上あり、総計7兆ユーロ(約866兆円)を生み出しており、その重要性は無視できない。それにもかかわらず、中小企業は仲介組織を利用する際、規制上必要な信用調査の基準を満たせないことが多い。そのため、外部金融へのアクセス機会が減り、取引およびリスクに対する保険にかかるコストが高くなる。

既存の中央集権的金融システムでは、中小企業だけでなく、個人の金融サービスへのアクセス機会が制限されることもある。中央集権的サービスでは、KYCおよびAMLの観点から、口座開設に身分証明書が必要だ。経済発展途上国では出生証明書やパスポートを所有していない人も多く、彼らは身分証明ができないため、金融サービスの多くを利用できずにいる。

DeFiは既存金融サービスに取って代わるのか

DeFiでは、中央集権機関を信用する必要性がない。パーミッションレス(管理主体が取引を許可する必要がない)かつ分散的な方法で、デジタルサービスが構築されており、誰でも利用可能だ。この特徴から、特に従来の金融サービスへのアクセスが制限されている新興経済地域では、既存金融に取って代わるサービスになるのではないかと期待されている。

中央集権的組織を省き多くの機能を自動化することで、DeFiはユーザーに、アクセスの円滑化の他、低コスト、高いセキュリティおよびプライバシー保護ならびに検閲耐性といったメリットも提供している。

その一方で、DeFiサービスではローンを組む際に、借り手は借りる額以上の担保を預ける必要があり、十分な資産を有していないとサービスを利用できないため、実用的ではないという批判もある。

また、安全に利用するにはある程度の知識を必要としているDeFiプロダクトが多いことも、問題視されている。

DeFiの普及に必要な改善点

DeFi領域は完璧ではない。DeFiが金融サービスの一員として普及・発展するには、以下の6点の改善が必要である、とレポートは述べている。

処理能力およびコスト

現在、DeFiの基盤になっているブロックチェーン技術では、大規模なデータ処理に時間がかかり、利用者の増大に対応できていない。ネットワークが混雑している場合は、トランザクションのリクエスト承認に10分ほどかかることもある。

また、ブロックチェーン上でのトランザクションが増え、ネットワークが混雑すると、トランザクションの規模に対して、過度に取引手数料が増加するという問題点もある。

流動性

DeFiは現在成長中ではあるが、仮想通貨業界全体では未だ小さい領域だ。規模が小さいため、流動性は低くなる。そのため、市場参加者が仮想通貨を希望する金額で所有している仮想通貨を売買できない状況が続いてしまう。

セキュリティ

DeFiの最大の難点のひとつと考えられているのが、スマートコントラクトリスクだ。DeFiでは、スマートコントラクトがサービスを稼働させている。そのため、中央管理機関ではなく、スマートコントラクトに資産を危険に曝すような脆弱性がないことを信用しなければならない。

DeFiでは、過去にいくつかのプロジェクトでスマートコントラクトに潜む脆弱性などを悪用される事件が起き、セキュリティ面が既存金融業界よりも劣っていると主張する人もいる。

過剰担保

ブロックチェーン上で利用できるID、KYC、または実用的な信用スコアプロトコルは未だ存在していない。そのため、DeFiのレンディングプラットフォームでローンを組むには、借り手は借りる額以上の価値の担保を預けなければならず、既存金融の代替サービスとして機能するには、インフラ環境の整備が課題である。

規制リスク

DeFiプロトコルはパーミッションレスに設計されているので、理論上は、誰でもどこででも法規制を遵守せずとも、サービスにアクセスできる。これにより経済が民主化されるという利点はあるが、同時に違法に金融サービスを利用したい人が集まってくるという課題もある。

単一ネットワークリスク

現在のDeFiプロダクトは、主にイーサリアムネットワーク上に構築されている。そのため、イーサリアムブロックチェーン上に、ネットワーク混雑、バグおよびセキュリティ問題などの技術的問題が生じた場合、ネットワーク上にある全てのプロトコルが侵害される可能性がある。

DeFiが変えるバリューチェーン

同レポートでは、DeFiが上記の課題への解決策を見出したと仮定した場合、とりわけ3つの金融分野に大きな影響があるのではないかと推測している。

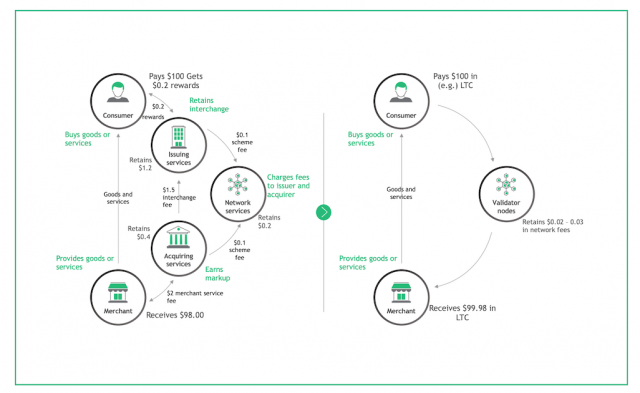

決済

DeFiサービスへは誰でもアクセス可能であるため、銀行口座を保有数が特に多い経済発展地域でカード決済に替わるのではないかと期待されている。またトラストレスに決済が行われるため、決済の遅延を解消し、手数料にかかるコストも減らすことができる。

Crypto.comレポートより抜粋

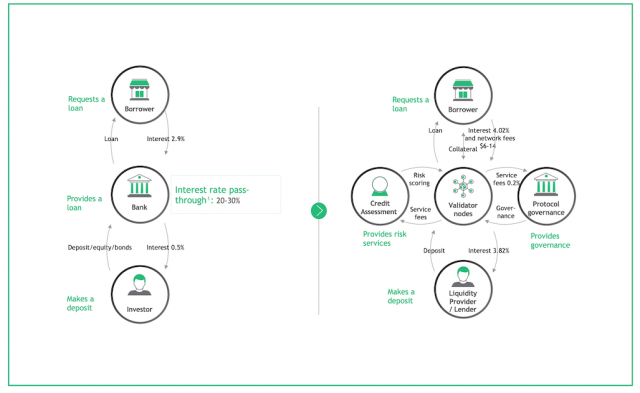

レンディング

DeFiのレンディングサービスの多くでは、貸し手の資本がどれだけ利用されているかに基づいて借入金利が変動する、変動金利モデルを採用している。これにより、借入需要が少ない時に借り手が高い金利を払う必要がない一方で、需要が高い時には、貸し手はより多くの金利を得ることができる。また、借り手と貸し手の間に仲介者が存在しないので、借り手が支払った利息の最大95%が貸し手に渡される。

また、DeFi分野のレンディングサービスは自動化されているため、必要最小限の人件費しか発生せず、利用コストが削減されている。

Crypto.comレポートより抜粋

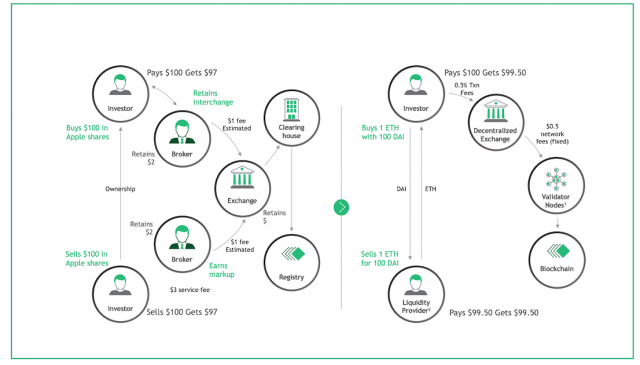

取引所

DEX(分散型取引所)における仮想通貨の取引はP2Pでスマートコントラクトを介して行われるため、既存の取引所のように仲介者へ手数料を支払う必要がない。

DEXでは通常、ユーザーが資産をプールに預け流動性を提供することで機能している。これにより、オーダーブックなしでトークンの交換が行える。また、誰でも流動性を提供できるので、マーケットメーカーが限定されず、流動性の確保につながる。

Crypto.comレポートより抜粋

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX