PwCが仮想通貨課税について報告書

世界4大会計事務所の一つ、プライスウォーターハウスクーパース(PwC)が、暗号資産(仮想通貨)の課税に関するレポートを発表した。

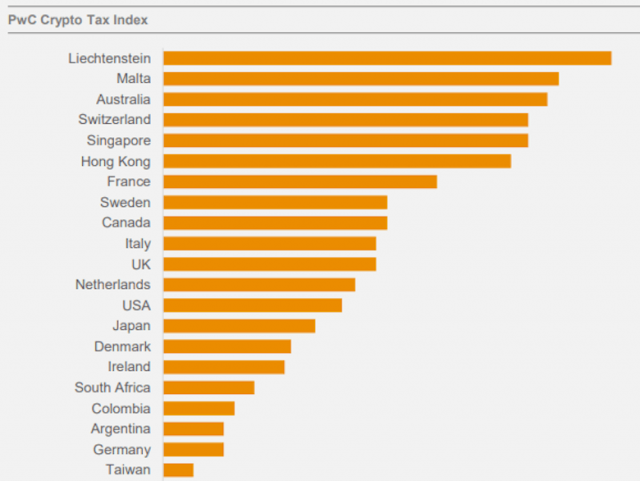

課税タイミングやICO(トークン販売)についてなど各国の方針を調査し、これからの課題についても言及。独自基準で明確な仮想通貨税制を提供する国別のインデックスも作成し、欧州国のリヒテンシュタインが1位となった。

仮想通貨課税指数、リヒテンシュタインが首位

インデックスは、仮想通貨について20の異なる項目で税金ガイダンスを提供しているかどうかを確認し、各国の平均スコアを算出したもの。ガイダンス内容の質は考慮していないとする。

出典:PwC

リヒテンシュタインに続き、2位はマルタ、3位はオーストラリア、以降はスイス、シンガポール、香港、フランス、スウェーデン、カナダ、イタリアと続く。日本は14位だった。

全体的に、デジタル資産(仮想通貨を含む)の特性に合わせた新しい規制が導入されるよりは、既存の課税ルールをどのようにデジタル資産に当てはめるかに焦点が当てられているという。

税務ガイダンス内容としては、仮想通貨売買のキャピタルゲイン、仮想通貨マイニング収益について設定する地域が半数を超えていた。

一方で、分散型金融(DeFi)における貸し借り、ビデオゲームのアイテムとして用いられることの多い非代替性トークン(NFT)、またPoSのステーキングなどについての課税方針を設定している国や地域は存在していなかった。

仮想通貨を「財産」とみなす問題

仮想通貨を課税する上では、それを「財産または無形資産」、「その他」とみなす国、あるいは「明確な規定なし」の地域が多かった。

このことは、仮想通貨による決済が物々交換とみなされ、損失や収益によって課税される可能性があることを示す。このため仮に、仮想通貨ユーザーが珈琲など日常的な買い物をする都度、損益を計算する必要が生じてしまう場合、仮想通貨普及の妨げになるとレポートは指摘している。

課税のタイミング

仮想通貨に課税されるタイミングとしては、「仮想通貨が法定通貨その他と交換された時」が最も多く、僅差で「仮想通貨間で交換された時」が続いた。

多くの国や地域がどちらの場合も課税対象としている。フランスは例外的に、仮想通貨間で交換された時は対象外である。

香港やシンガポールではキャピタルゲインに対する課税自体が設定されていない。

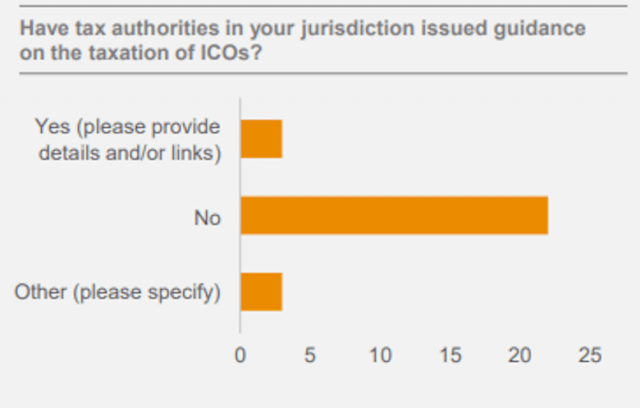

ICOへの課税方針は多くの国で未定

また、ICO(イニシャル・コイン・オファリング)については、多くの地域が明確な規定を持っていなかったものの、ユーティリティ・トークンは課税可能であると考える傾向があった。一方、セキュリティ・トークンについては、その性質(債券か、株式か、財産か等)に依存するとみなされていた。

出典:PwC

PwCは、ICOは事業を拡大させる資金を調達するため行われるものに当たるため、その過程にキャッシュベースで課税することには問題があると指摘している。

進化の速度を考える必要

PwCのレポートは結論部分で、仮想通貨業界の進化に、各国が提供している課税ガイダンスが追い付いていないと述べる。このことは仮想通貨を用いて新しいビジネス分野を開拓しようとするスタートアップなどの企業に、税の不明確さにより困難をもたらす可能性がある。

そのため、これから設定される課税ガイドラインは、業界の発展の余地も考慮して、過剰に規定的であるよりも、プリンシプル・ベースである方が望ましいと提言した。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX