全く新しい金融商品を生み出しているDeFi

米セントルイス連邦準備銀行のサイトに、DeFi(分散型金融)についての詳細な論文が発表された。著者はバーゼル大学の分散型台帳技術・フィンテック分野のFabian Schär教授。スマートコントラクトの仕組みから、分散型取引所(DEX)、ステーブルコイン、レンディングプラットフォームなど、DeFiの有する様々な側面を詳細に解説している。

またDeFiのもたらす恩恵と、解決すべきリスクについても論じた。米国政府機関の公式サイトでもDeFiの議論が掲載されるようになったことは、急成長しているDeFiの将来にとっても意義が深そうだ。

結論部分で教授は、次のようにDeFiの可能性を評価する。

DeFiはエキサイティングな機会を提供し、真にオープンで透明性のある改変できない金融インフラを構築する可能性を秘めている。DeFiは多くの相互運用性の高いプロトコルとアプリケーションで構成されているため、すべての個人がすべての取引を検証することが可能で、データもユーザーや研究者が容易に分析できるようになっている。

DeFiは「パブリック・ブロックチェーンなしでは実現できなかった全く新しい金融商品を生み出して」おり、その課題が解決されれば、金融業界のパラダイムシフトや、より強固でオープンで透明性の高い金融インフラに貢献する可能性があると教授は続けた。

分散型取引所の利点

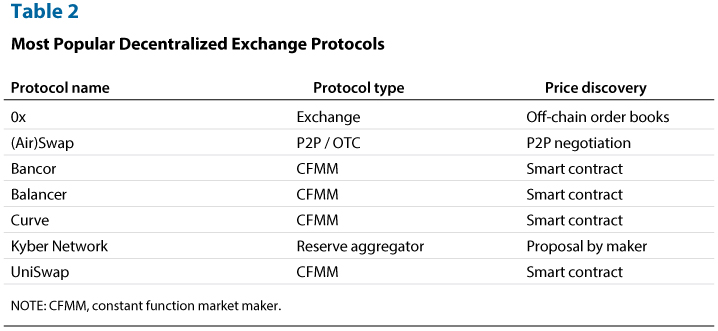

論文では、分散型取引所(DEX)についても解説。「人気の分散型取引プロトコル」として、Kyber NetworkやUniSwapなどもリストに挙げた。

出典:FEDERAL RESERVE BANK

ほとんどの仮想通貨取引は中央集権型取引所で行われているが、一つ深刻な問題があると指摘。

それは、ユーザーが取引所に資産を預ける必要があることだという。それによってユーザーは自分の資産へ直接アクセスすることが不可能となり、管理面で取引所のオペレーターを信頼しなければならない。

不適切な取引所が、資産を没収したり、紛失したりするリスクがある。さらに、中央集権型の取引所は、ハッキング攻撃の単一ポイントにもなり得る。そこで、これまでにも中央集権型取引所が顧客資産を失う事例があった。

Schär教授によると、分散型取引所はこれらの問題を緩和しようとしているという。

ユーザーは、中央集権型の取引所に資金を預ける必要はなく、取引が実行されるまで、ユーザーは資産を独占的に管理することができる。また取引の執行はスマートコントラクトを介して最小単位で行われ、取引の双方が不可分である一つの取引で実行されるため、取引相手の信用リスクが軽減される。

教授は他にも、DeFiのもたらす恩恵として「金融インフラの効率性、透明性、アクセス性を高める可能性」を挙げた。さらに、誰もが複数のアプリケーションやプロトコルを組み合わせることが可能となり、新しいサービスを生み出すことができるようになると続ける。

DeFiが解決すべき課題は?

一方で、DeFiが解決すべき問題点についても論じた。

まず「スマートコントラクトの実行リスク」がある。コーディングにエラーがある場合、不正な攻撃者がスマートコントラクトの資金を流出させたり、プロトコルを使用不能にするような脆弱性が生まれかねない。

また、そのプロトコルの安全性を確認する上で、一般的なユーザーは契約に関するコードを読むことができず、セキュリティ評価を行えない。監査や保険サービスなどはこの問題をある程度解決するものの、完璧にリスクを排除するわけではない。

さらに「運用管理上のセキュリティ」も課題だとした。

契約をアップグレードするなどシステム管理の際には、管理者用の秘密鍵を用いるDeFiプロトコルも多い。鍵が第三者に入手されたり、コアチームのメンバー自身が悪意を持っていた場合に多額の金銭的インセンティブを得られてしまう可能性もある。

代替案としてはガバナンス・トークンによる投票スキームを利用できるが、トークンが少数の者に集中してしまうことによりガバナンスパワーが一部に偏ることもあり得る。

また「他のプロトコルや外部データへの依存」の問題もある。多くのプロトコルが外部のデータソースに依存しており、中央集権的なコントラクト実行につながる可能性がある。このリスクを軽減するために、多くのプロジェクトが、多種多様なデータ提供スキームを備えた分散型オラクルネットワークを利用しているという。

論文は、DeFiの規制問題についても言及。規制当局が、分散型インフラストラクチャを規制することができるか、あるいは規制することが正当かどうかは疑問だとした上で、法定通貨との交換時には、関連する金融サービスプロバイダーは規制されており、取引に関連する情報を要求することもできるだろうとした。

規制当局もDeFiに関心

論文で指摘されたように、新たに興隆したDeFiセクターは現在、規制当局の監督が及んでいないことが多く、KYC(顧客身元確認)をほとんど行わずにアクセスすることができる。このため規制当局も、DeFiとそれに関連する規制要件に注意を払い始めており、国際的な規制機関、金融活動作業部会(FATF)はすでに分散型取引所を仮想通貨サービスプロバイダー(VASP)とみなしている。

仮想通貨業界サミットv20でも、DeFiの規制アプローチについて議論が行われた。

関連:DeFi(分散型金融)には新たな規制アプローチが必要──V20サミットで議論

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX