FTXとシステミックリスク

暗号資産(仮想通貨)取引所FTXが流動性危機に陥り、ユーザー保護を目的に同業大手バイナンスによる買収に関する基本合意を取り付けたことが9日未明に明らかになった。

しかし、買収の対象になるのはグローバル事業を展開する「FTX.com」で、米国法人の「FTX US」や日本法人の「FTX Japan」などは含まれない。また、現時点で買収の意向を示した署名に法的な拘束力はなく、まずは数日間の内にバイナンスがFTXの財務・経営状況を詳しくデューデリジェンス(調査)する。

Coinpost提携メディアThe Blockによると、FTXはバイナンスとの合意に達する前に100億~200億ドルの評価額で外部資本を求めていたという。この数字は22年1月にFTXが4億ドルを調達したシリーズCラウンド時点の評価額320億ドルをはるかに下回る。

関連:仮想通貨取引所FTX、シリーズCで評価額が3.7兆円に

また、FTXの姉妹会社であるトレーディング機関Alameda Researchは多額の負債を抱えていると見られている。

米CoinDeskがリークしたAlamedaの貸借対照表(B/S)情報によると、6月30日時点で146億ドルの資産を保有し80億ドルの負債があったが、資産の大半はFTXが発行するネイティブトークンFTTや流動性の低いSRM、MAPS、OXYなどのトークンだった。11月9日にFTTの価値は一時83%下落した。

これらの問題は、FTX取引所の成長に期待した投資会社および主要取引先のバランスシートにも影響し、仮想通貨業界全体に波及する恐れがある。この記事では、FTXに資本関係のある事業者や投資先プロジェクトについてまとめていく。

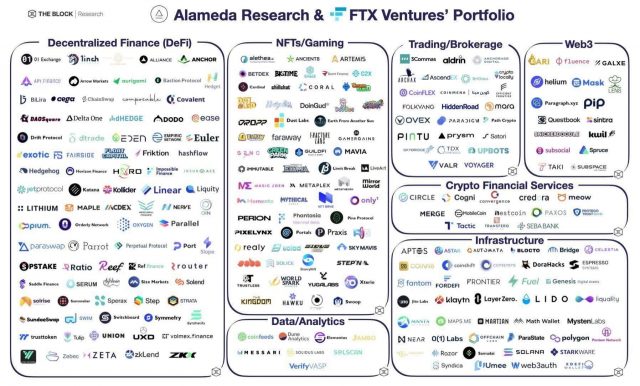

FTX Ventures

FTXは22年1月に2,300億円(20億ドル)のファンドFTX Venturesを立ち上げ、仮想通貨業界の注目度の高いプロジェクトに手広く投資してきた。

関連:仮想通貨取引所FTX、2,300億円規模のファンドを立ち上げ

企業データサイトCrunchbaseに記録された情報だけでも、FTX Ventures は49件の投資を行っており、19件のリードインベスターを務めてきた。直近の主要な投資先はWeb3ソーシャルメディア「Lens Protocol(22年11月4日)」である。

今年9月にFTX Venturesは、運用資産(AUM)23億ドルの投資会社SkyBridge Capitalの30%を非公開の金額で買収することに合意した。SkyBridgeは調達した資金の一部(4,000万ドル)を使って仮想通貨を購入し、長期投資として保有すると述べていた。

関連:FTXベンチャーズ、米VC大手SkyBridgeの株式30%を取得へ

その他、仮想通貨データ分析会社Cryptorankで公開されている、FTX Venturesの投資先プロジェクトには以下の名前が並ぶ。

| プロジェクト名 | 時期 | 調達総額 |

| Yuga Labs | 22年3月 | $ 450,000,000 |

| Near Protocol | 22年4月 | $ 350,000,000 |

| Sui | 22年9月 | $ 300,000,000 |

| Aptos | 22年2月 | $ 200,000,000 |

| Mina Protocol | 22年3月 | $ 92,000,000 |

主な名前には、Bored Ape Yacht Club(BAYC)を手掛けるYuga Labs社、レイヤー1ブロックチェーンのNear Protocol(NEAR)やSui、Aptos(APT)などがある。BAYCは独自トークンAPEを発行している。

仮想通貨プロジェクトは発行したトークンを初期投資家に配布しているケースが多く、FTX Venturesが保有するこれらのトークンが「ロックアップ期間終了後に売却されるのではないか」と危惧する投資家は少なくない。

FTX.com

FTX.comやその米国部門FTX.USもまた、戦略的提携に取り組む中で業界大手事業者に出資してきた。21年5月には、ステーブルコインUSDCoin(USDC)の発行体である米Circle社の480億円(4億4,000万ドル)の資金調達に参加。

関連:USDCの発行企業Circle、480億円規模の資金調達を実施 SPAC上場を検討か

2022年7月には、破綻したThree Arrows Capital(3AC)の債務清算で流動性危機を抱えた仮想通貨金融サービス企業BlockFiに対し、540億円(4億ドル)の信用供与枠(クレジットライン)を提供。また、最大2億4000万ドルでBlockFiを買収するオプションを手に入れた。

関連:BlockFi、仮想通貨取引所FTXの米国部門に買収権を付与へ

FTX.USはまた、破綻した米レンディングプラットフォームVoyager Digital(ボイジャー・デジタル)の資産を約2,000億円(14億2,200万ドル)で買収する方向で契約を進めており、10月には連邦破産裁判所から承認が降りたことが明らかになっていた。

2019年5月の設立からわずか数年で飛躍的な成長を遂げ、一時は企業評価額320億ドル(4.6兆円)に達したFTX。

22年1月のシリーズCラウンドには、ソフトバンクVision Fund 2、シンガポールの政府系ファンドTemasek、Lightspeed、Tiger Globalなど伝統金融の大手機関が既存投資家として並んだ。さらに、これらの投資家は先週発表されたFTXの米国事業体「FTX.US」の460億円規模のシリーズAにも参加していた。

Funding overview pic.twitter.com/wZP6If6OtK

— Frank Chaparro (@fintechfrank) November 9, 2022

FTXは21年10月のシリーズB-1で4億2,069万ドルの資金調達を実施。企業評価額を250億ドルとした。計69の投資家が参加した。

Ontario Teachers’ Pension Plan Board、Temasek、Sequoia Capital、Sea Capital、Tiger Global、Ribbit Capital、Lightspeed Venture Partners、およびBlackRockが運営するファンドなど。

また、21年7月のシリーズBでは9億ドルの資金調達を実施。企業評価額を180億ドルとした。60を超える投資家が参加した。

Paradigm、Coinbase Ventures、Sequoia Capital、SoftBank、Ribbit Capital、Insight Partners、Third Point、VanEck、Circle、Sino Global Capital、Multicoin、Paul Tudor Jonesファミリー、Lightspeed Venture Partners、Wilroughby Capitalなど。

これら投資会社がFTXにどれだけ出資したかは不明だが、FTX取引所の突然の凋落はファンドパフォーマンスに影響を及ぼす可能性が指摘されている。

米商品先物取引委員会(CFTC)のクリスティ・ゴールドスミス・ロメロ委員は10月末、現在の仮想通貨市場は、伝統的な金融システムと同様の金融安定リスクに直面していると指摘。2008年の金融危機の要素と類似性があり、伝統的金融との結びつきが高まるとシステミックリスクにつながる可能性があると警告した。

関連:米CFTC委員、2008年の金融危機と仮想通貨市場の類似性を警告

*追記:FTX破産申請

FTXは11日、米連邦破産法11条(チャプターイレブン)にもとづいた破産申請を行った。以下がFTXとアラメダがこれまで投資してきた250以上の仮想通貨関連企業のリスト。

出典:The Block

関連:12日朝の金融市場短観|FTX破産法申請 仮想通貨市場乱高下

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX