マクロ経済と金融市場

前週末27日の米NY株式市場では、ダウ平均株価は前日比366.7ドル(1.12%)安、ナスダック指数は47.4ポイント(0.38%)高で取引を終えた。

金融引き締めが市場想定よりも長引くことなどを懸念した米長期金利の上昇やイスラエルにおける中東情勢緊迫化をめぐり、金融市場ではリスク回避姿勢が目立つ。

日銀やFRBの政策決定などが予定される中、米主要株価指数のS&P500が高値から10%安で“調整局面”入りしたことを受け、日経平均株価はここのところ大きく下落。今年9月に付けた3万3634円の戻り高値から一転、現在は3万円台を割り込む水準にまで落ち込んだ。

新興市場のマザーズ指数では投資家心理の悪化がさらに顕著であり、22年6月に記録した安値607.3ポイントに迫りつつある。

関連:マネックス好決算もコインチェック減益 米S&P500が調整局面に|28日金融短観

仮想通貨市況

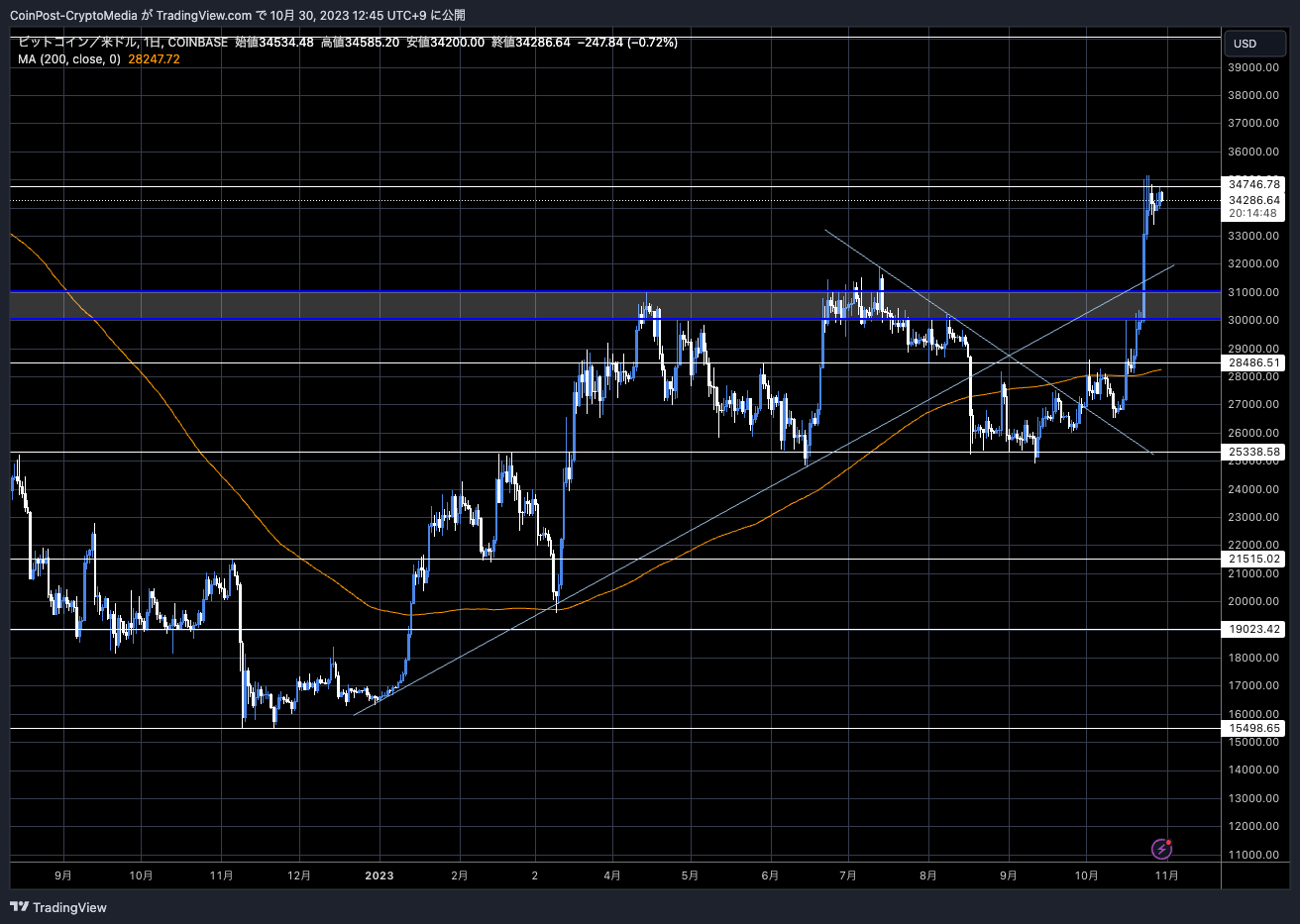

暗号資産(仮想通貨)市場では、ビットコイン価格は前日比0.73%高の1BTC=34,291ドルに。

直近高値水準で高止まりしているものの、日米株価指数が際どいラインまで下落しており、暴落に巻き込まれる事態を懸念する声も強まりつつある。米VIX指数の上昇も目に留まるところだ。

一方、暗号資産(仮想通貨)特有の材料への思惑も根強い。

ブルームバーグが27日に報じたところによれば、大手金融機関キャンター・フィッツジェラルドのアナリスト2名、Josh Siegler氏とWill Carlson氏は、ビットコインETF(上場投資信託)が上場承認されることに自信を示した。

規制市場との包括的な監視共有協定の件でSECは「承認条件を明確にした」と述べ、最大手資産運用会社ブラックロックの申請書にはまさにこれに該当すると主張。ナスダックはSECの懸念する“市場操作”のリスクを十分調査することができるとした。

また、法的な側面では、投資ファンド「GBTC」の現物ETF転換が非承認された件でグレイスケール・インベストメンツがSECに対して提訴した件で、グレースケール側に有利な判決が出ていることを重視。

関連:上場投資信託「ビットコインETF」とは|ブラックロックの申請が注目される理由

暗号資産分析企業IntoTheBlock(ITB)の研究責任者であるLucas Outumuro氏は、来年5月頃に予定されるビットコイン半減期を踏まえ、需要と供給のダイナミクスに焦点を当てた。

1/9 #Bitcoin is showing signs of an early bull market developing

— Lucas (@LucasOutumuro) October 26, 2023

Let’s dive into on-chain data trends of supply and demand dynamics and what they indicate about $BTC's outlook

In-depth article: https://t.co/hnePtTnBAt

Thread TLDR 👇

同氏はまず、半減期と同じ4年周期で相場のサイクルが回っていると指摘し、次の半減期でビットコインの年間インフレ率は1.72%から0.86%まで低下する見込みだとした。

ビットコインマイナー(採掘業者)の売り圧力についても、発行量が減少するにつれ減少することになり、現在のマイナーの取引量シェア10%は次回半減後さらに低下する見込みであることを挙げた。

ただし、ストックフローモデルの誤謬から分かる通り、市場供給量の変化だけで強気市場を推進できるかといえば疑問も残る。

その点においてLucas Outumuro氏は、「長期保有者数は順調に拡大している」と指摘し、「2013年や2017年の強気相場では買い手の大半が個人投資家であったが、2021年の強気相場では僅かながらも伝統金融市場の期間投資家の参入が始まった」と述べている。

さいごに、弱気相場の底値についてオンチェーンデータから分析。

MVRV比率が2015年や2019年の弱気相場以来に100%水準を大きく割り込んだ後、100%水準を上回った点について、「強気相場へのトレンド転換の入り口を示唆している」との見方を示した。

MVRV比率は、ビットコインの時価総額を実現資本(Realized Cap)で割って計算されるもので、強気相場の天井圏と弱気相場の底値圏を示す指標の1つ。実現資本は、最後に通貨を移動した時の価格に基づき各UXTOを評価する時価総額のバリュエーションである。

関連:1年を切った次回ビットコイン半減期へのカウントダウン、市場動向と専門家の予測は?

DeFiポートフォリオトラッカーDeBankのデータを元にしたLookonchainによれば、米大手暗号資産(仮想通貨)投資企業ギャラクシーデジタルは、7,160万ドル相当のステーブルコインUSDTと2,190万ドル相当のステーブルコインUSDCを借りるため、分散型プロトコルAaveとCompoundに担保として総額1億7,000万ドル相当のラップドビットコインとイーサリアムを預けた。

Seems that Galaxy Digital is long $BTC and $ETH on #Aave and #Compound.

— Lookonchain (@lookonchain) October 28, 2023

Galaxy Digital deposited a total of 4,168 $WBTC($142M) and 16K $ETH ($28.6M) into #Aave and #Compound, then borrowed out 71.6M $USDT and 21.9M $USDC.https://t.co/2QTPSV1QRn pic.twitter.com/hAFCqDl1tQ

ギャラクシーデジタルは、ビットコインETF(上場投資信託)が上場承認された場合、初年度のビットコインETF市場への資金流入が144億ドル、発売2年目に265億ドル、3年目には396億ドルに達するとの見立てを示している。

関連:ビットコインETF上場承認後のBTC価格はどう変わる? 米投資会社の資金流入予測

なお、DeFi(分散型金融)アグリゲーター DeFiLlama のデータによると、AaveプロトコルにロックアップされたTotal Value Locked(TVL)は、54億3,200万ドルとなっているが、これは21年10月の最高値である194億4,200万ドルと比較すると-72%の減少である。

ビットコインETF審査リスト 出典:Bloomberg Intelligence

ビットコインETF特集

過去に掲載したマーケットレポート一覧はこちら

国内最大手の暗号資産メディアCoinPostでは、国際カンファレンス「WebX」の開催などWeb3関連事業の急拡大に伴い、正社員やインターン生を募集します。

— CoinPost(仮想通貨メディア) (@coin_post) September 12, 2023

編集部では、1年以上の長期で働けるインターン(社員登用制度あり)を募集中です。ご応募お待ちしております!

■求人ページ… pic.twitter.com/2yRboj0zoV

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX