ビットコイン投信の大量アンロック

米暗号資産(仮想通貨)投資企業グレースケール社のビットコイン(BTC)投資信託は来週、大規模なアンロック期間を迎える。一部では相場への影響が想定されているため、有識者の見解をまとめた。

グレースケールとは

グレイスケール・インベストメントは、米国の世界最大の仮想通貨運用企業。機関投資家および適格投資家を対象に、ビットコインの価格と連動した「Grayscale Bitcoin Investment Trust(GBTC)」やイーサリアムの価格と連動した「Ethereum Trust(ETHE)」など多数の仮想通貨投資信託を運営する。

▶️仮想通貨用語集

グレースケール投資信託の仕組み

9日時点では、グレースケールの資産運用残高(AUM)は300億ドル(3.3兆円)。中でもビットコイン投資信託(GBTC)の運用額は65万BTCにのぼり、ビットコインの最大供給量(2,100万)の3%に相当する規模を誇る。

機関投資家や適格投資家を対象に提供される同投資商品の仕組みは以下の通り。

- ビットコイン又は米ドルを渡す形で私募に参加

- (グレースケールが米ドルでビットコインを購入→GBTCへ流入)

- 投資額に等しいGBTCシェアを「配当」

- 6ヶ月のロックアップ期間を経た後、投資家は購入したGBTCをアクセス可能。流通市場などで売却できる。

なお、GBTCには償還の制度がなく、売却しても投資信託は現物と交換できないことから、ビットコインをひたすら蓄えていくシステムと例える専門家もいる。

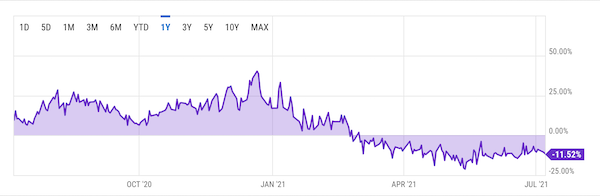

マイナス乖離

2013年に発足したグレースケール社のビットコイン投信は、歴史的には現物価格(NAV)に対して、プラスの価格乖離(≒プレミアム)が発生してきた。

GBTCは機関投資家が間接的にビットコインへのエクスポージャーを得る手段や、プレミアムを狙った裁定取引としての需要が拡大してきたが、これが2021年2月末に初めてマイナス乖離に転じた関係で、需要が大きく減退。2月にカナダ証券取引所などでビットコインETFが承認されたこともこれに影響した。

GBTCのマイナス乖離は5月に一時20%台に到達していたが、9日時点では-11.52%台まで「回復」している。グレースケール社は3月にGBTCへの新規流入(私募)の受付を停止しているため、今秋9月以降は新たなアンロックされるビットコイン投信は止まる予定だ。

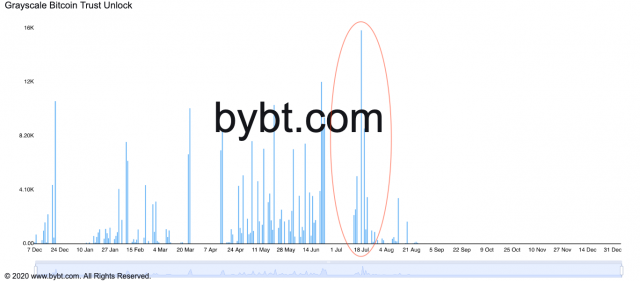

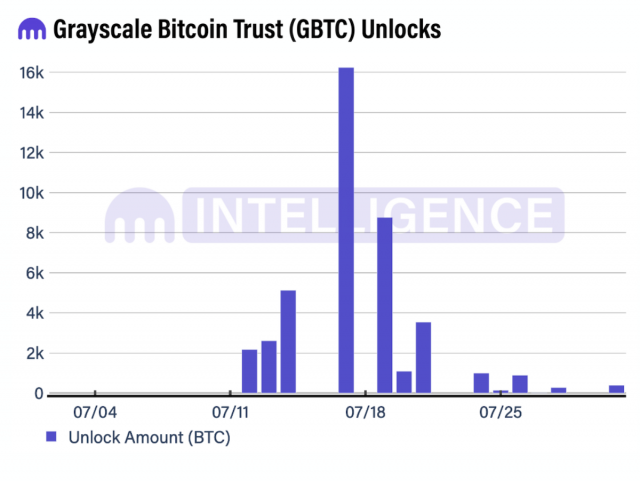

注目のアンロック期間

グレースケールのビットコイン投信が再び注目を浴びた背景には、今週控える大規模なアンロックがある。上述した通り、同社の仮想通貨投資信託は6ヶ月のロックアップ(売買禁止)期間を経た後、二次市場での売買が可能となる。

そのため、仮想通貨市場が盛況で、グレースケール投信への流入が特に顕著だった年初時点のビットコイン投信(GBTC)がアンロックされることで、今月中旬に過去最大規模のGBTCが流通市場での売却を解禁する可能性が出てきている状況にある。

特に今週18日には過去最大規模の約16240BTC相当のビットコイン投信がアンロックする予定。GBTCに関するビットコイン現物市場への影響は、各専門家ごとに異なる状況にある。以下に各考察をまとめた。

JPモルガン

最初に今回のアンロックに警鐘を鳴らしたのは金融大手JPモルガンのアナリストだ。6月下旬、グレースケール投信の大量アンロックを弱気相場の向かい風とするレポートを公開した。直近の仮想通貨市場のボラティリティを受け、GBTC保有者の一部は売却に走る可能性があることから、現物市場にもマイナス影響があると指摘した格好だ。(具体的なGBTCマーケットと現物市場の関係性の指摘はなし)

他にも中国のマイニング情勢や、CMEのビットコイン先物の取引量低下など機関投資家の動向が減少傾向にある点を挙げ、「シグナルは全体的に弱気のまま」と結論づけていた。

関連:JPモルガン「ビットコインの弱気相場は継続」 機関投資家の買い意欲の薄さを指摘

クラーケン

米国の大手仮想通貨取引所クラーケンは最新のレポートにて、「アンロック期間が市場に与える影響は白黒ついていない」と分析。単独では、一部で懸念される程の影響をか価格に及ぼすには至らないと結論付けた。

SECに提出された書類では、GBTCを購入した大手金融機関は裁定取引目的が大半だったため、リスクヘッジとして現物、または先物市場にてビットコインをショートしていたと指摘。そのため、アンロックされたGBTCが売却された場合でも、現物市場には最終的にはマイナスの影響が及ぶことはないとした。

GBTCシェアを保有→ショートは継続→売り残は無し

GBTCシェアを売却→ショートを買い戻し→買い残

クラーケンは7月だけで4万BTC相当のビットコイン投信(GBTC)がアンロックされると説明。ただ市場の構造上、現物市場への影響は(あった場合)すぐには現れないとの見解を示した。

Arca社CFA

一方、仮想通貨投資企業ArcaのJeff Dorman CFA(証券アナリスト)は現物市場へのマイナス材料にはならないと見ている。

Everyone is convinced that we've entered a digital assets bear market!

— Jeff Dorman, CFA (@jdorman81) June 28, 2021

But we asked industry leaders, funds & traders what the bear thesis is, and there isn't a lot of substance.

In this week's "That's our Two Satoshis" via @arca, we debunk each one:https://t.co/Dv9aWqAJcs

ビットコイン投信(GBTC)が大量に売却されても、最初に換金したビットコインとは再び交換できないため、現物価格への影響はないと分析。顕著な影響が出るのはGBTC価格の方で、大量売却の影響で、GBTCのマイナス乖離は続くと予想した。

さらに、Dorman氏は多くの適格・機関投資家が以下の手法を用いてたことから、逆にBTC市場への買いが入ると述べた。

- ビットコインを貸付(借入)

- ビットコインをグレースケール社に渡しGBTCシェアを受け取る

- 先物や現物でショートしてリスクヘッジ

ビットコイン投信を購入する多くの投資家はレンディングしたビットコインでGBTCシェアを購入しているとDorman氏は指摘。さらに、以前はビットコイン投信がプレミアム(プラス乖離)だった際は、ヘッジ手段としてビットコインを何らかの形でショートしてしたため、マイナス乖離となった今、買い戻しが発生するとの分析だ。

そのため、裁定取引(アービトラージ)目的で入ったGBTCのトレードは損失につながったものの、それを補うために買い戻しが発生、むしろビットコイン市場の買い圧力になるとの見解を示した。

Amber Group

仮想通貨企業Amber Groupも2日、実際には現物買いにつながるとの見解を示した。

Lots of bearish chatter around GBTC unlocks whilst conveniently ignoring that in-kind subscriptions funded by debt will ultimately translate into spot buying.

— Amber Group (@ambergroup_io) July 2, 2021

適格投資家らはアンロックされた投信を売却した資金を用いて、現物のビットコインを購入すると分析。資金を貸付してまで購入したGBTCの売却は、資金返済の目的で現物買い(ロング)につながるとした。

Amber Groupは金融機関や投資家向けに仮想通貨のOTC取引やデリバティブ取引、HFT(高頻度取引)など様々なサービスを提供する仮想通貨企業。主要なスポットおよびデリバティブ取引所の取引量の2-3%を占めるという。

同社は6月下旬、1億ドル(110億円)のシリーズB資金調達ラウンドを完了。コインベースベンチャーズなどが参加し、2年前の評価額から10倍に増加していた。

関連:大手仮想通貨サービス企業Amber Group、シリーズBで110億円を調達

Willy Woo氏

著名オンチェーン・アナリストのWilly Woo氏はデリバティブ市場と現物市場の観点から、GBTCシェア大量アンロックの影響を考察。短期的には強気サインであると見る。

JP Morgan is bearish on the GBTC unlock coming up.

— Willy Woo (@woonomic) July 6, 2021

Here I'll go through the inner workings so you can make up your own mind.

There's 2 impacts, one bullish, one bearish. The key is in how they interact. IMO it'll be immediately bullish.https://t.co/xcfMbhCBPP

グレースケールのビットコイン投信は現物ビットコイン保有量をひたすら増やしていくのみで、現物を引き出すことはできない(現金を対価に売買は可能)ため、Woo氏は同金融商品を「ビットコインを吸収するブラックホール」と形容。歴史的には一時100%のプレミアムが付くなど、非常に有益なトレードだっと説明した。

マイナス乖離が発生する前は、以下の段階でトレードが実行されていたと解説した。

- 現物ビットコインを購入、グレースケールへ預け入れ

- GBTCシェアを受け取る

- ビットコイン先物をショート(リスクヘッジ目的)

- BTCショートからイールド

- GBTCプレミアムからイールド

- (アンロック後)GBTCシェアを売却し、米ドルに

- ショートをアンヘッジ

Woo氏は特に、最後の段階がポジティブ材料であると分析している。

一方、ビットコイン投信のマイナス乖離が作用する影響で、現物を購入するよりGBTCを買うインセンティブが上がり、BTC市場から買い圧力が一部分散するとWoo氏は考察。この点は懸念材料であるとした。

ただ、デリバティブ市場におけるショートのアンヘッジなどの動きは、現物市場からの買い圧力が分散よりすぐに影響が出るため、最終的には今週の大量アンロックを強気サインとして評価した。

大手取引所FTXのCEO:SBF氏

また、仮想通貨取引所FTXのサム・バンクマン・フリード(通称:SBF)氏は12日、GBTC保有者の大半はアービトラージ目的で取引していると説明。ロング目的の投資家は市場で購入しているとして、ビットコイン価格への影響は皆無だろうと予測した。

仮にGBTCが売却されても、現物買いが入るとした。

remember: most GBTC creators are doing arbs; most people getting long are buying in markets.

— SBF (@SBF_Alameda) July 12, 2021

so the unlock prob doesn't really matter for BTC, if people sell GBTC most will buy BTC against it. https://t.co/w8Stpht4Jf

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX