仮想通貨市場の値動き

21日の暗号資産(仮想通貨)市場。ビットコイン価格が続伸し、今年4月の過去最高値64,900ドルを約半年ぶりに更新した。

その後67,000ドルまで続伸するも一服。64,110ドルまで下落する場面があった。

過去最高値更新の達成感に加え、前月比+60%まで高騰していたことで足元の過熱感が強まり利益確定売りを誘った。「ビットコインETF」の材料を手がかりにBTCドミナンスが上昇していたこともあり、アルト市場への資金移動も確認されている。

過熱感のある高値圏でチャートが崩れれば、当面荒れる可能性もあり注意したい。その一方、ビットコインETFの歴史的認可で、これまで一貫して厳しい規制を敷いてきたSEC(米証券取引委員会)の軟化姿勢が確認された。中・長期的な機関投資家(及び上場企業)の市場参加・流入が期待できるほか、6ヶ月ぶりに過去最高値を更新したことでチャート上の青天井が示唆されることから、急落時の下値(押し目)は買われやすい局面と言えるだろう。

モルガン・クリーク・キャピタル・マネジメントの最高経営責任者兼最高投資責任者であるユスコ氏は米CNBCに対し、「ビットコイン市場で多少の調整があっても驚かない」と述べ、ETFの承認に「興奮している」と付け加えた。

ビットコインETFが承認された18日以降、噂を買って事実で売る「セル・ザ・ファクト」が取り沙汰されてきたが、今年4月のコインベース上場時や6月のエルサルバドルのビットコイン法定通貨法案可決時とは異なる側面もある。今回は材料の”持続性”が評価され、18日時点で6万ドル前後を推移していたBTC価格が、一時6万7000ドルまで続伸したものと認められる。

承認が報じられて即座に「材料出尽くし」とならなかった背景には、相場が6ヶ月ぶりのATH(過去最高値)目前であったこと、機関投資家主体の相場のため過去相場比較でデリバティブ市場の過熱感が限定的なこと、SECの姿勢軟化により今後の展望が期待されること、今後本命視される現物「ビットコインETF」への思惑が継続しやすかったこと、などの要因が考えられる。

関連:ビットコイン過去最高値更新 米仮想通貨ETF動向まとめ

先物ETFと現物ETF

ビットコインの現物ETFは、証券法(Securities Act of 1933)によって規制されており、原資産市場が相場操縦の対象でないことを示す必要がある。

対照的に、先物ベースのETFは、投資会社法(Investment Company Act of 1940)によって規制されている。ProSharesのビットコイン先物契約の場合、ルールを設定したのは商品先物取引委員会(CFTC)だ。「現時点で、暗号資産(仮想通貨)の現物市場の規制は不十分である一方で、先物市場の規制はある程度の明確さを示している」との見方も少なくない。

したがって、今回認可された金融商品は、CMEのビットコイン先物価格(CME CFビットコイン参照レート:BRR)に連動したものであり、完全に”理想の形”ではない。同先物価格は、ビットスタンプ、コインベース、ジェミニ、クラーケンを含む、米主要取引所の平均取引価格に基づく「価格指数」に基づいている。

CoinPostに寄稿する、先物(金、原油)の元プロップトレーダーのつきらいん氏は20日、「決済期日の迫った期近の買いポジションを決済し、より決済期日の遠い期先に新たに買いポジションを建てる”ロールオーバー”の圧力は、機関投資家の資金流入によりETFの純資産残高が大きくなっていくにつれて強くなる」と指摘。「長期的なリターンでみると現物とETFで比較すると現物のリターンが上回る可能性がある」と考察した。

詳細:米国初の「ビットコイン先物ETF」上場で今後の影響は|先物の元プロが解説

機関投資家の見立て

BitwiseInvestのMatt Hougan CIO(最高情報責任者)によると、ファイナンシャルアドバイザーは米国の全資産の内40%を管理しているが、現在の規制下では、投資家に代わってビットコインなどの暗号資産(仮想通貨)に投資することは許可されていない。

そのため、「ビットコイン先物ETF」の認可は、資金力のある機関投資家が、証券取引所を介して証券市場で取引可能になったことを意味し、ひとつのターニングポイントが訪れたと言える。

アクティブ債券を中心に運用する最大手資産運用会社のPIMCOは、米CNBCのインタビューに対し、「トレンドフォロー、及びクオンツ指向の投資戦略」の一環として、ビットコインなど暗号資産クラスへのエクスポージャー拡大計画を明かした。同社の運用資産は、20年末時点で2兆6,300億ドルを超える。

アルトシーズン再来の兆しか

ビットコイン(BTC)高騰の影響はアルト市場にも波及している。

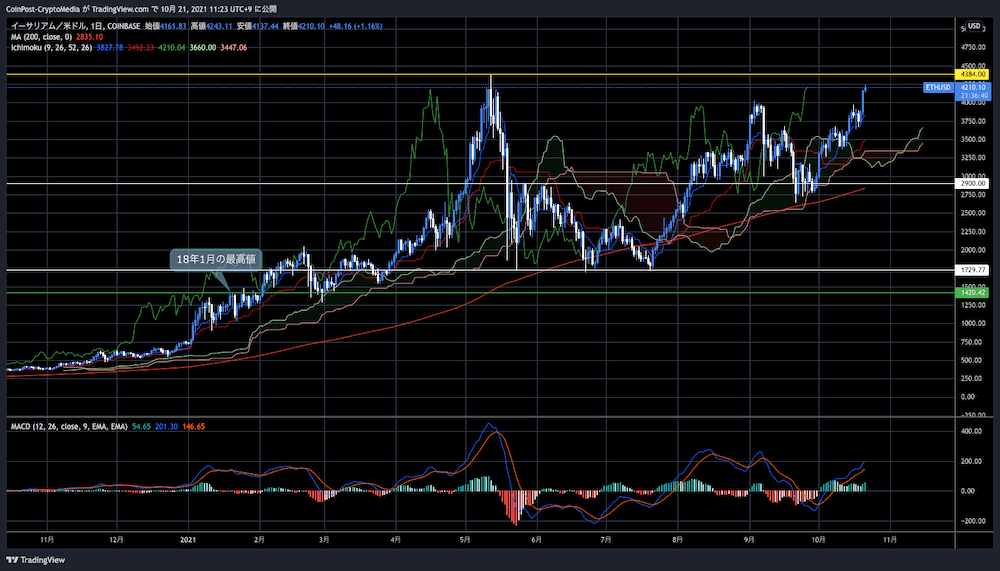

21日にかけて、イーサリアム(ETH)が前日比+8.39%の4,200ドルまで上昇したほか、ソラナ(SOL)が前日比+20.9%の190ドル台まで急騰するなど、過去繰り返してきた相場サイクルを見越して、アルト市場にも資金が再び流れ込んでいる様子が伺える。

イーサリアム(ETH)の過去最高値は、今年5月のアルトシーズンで記録した4,380ドル。

そのほか国内上場銘柄では、ネム(XEM)の新通貨ジム(XYM)が、前週比+20%、前月比+200%と高騰している。

急騰の反動安とGMOコイン上場でスナップショット付与分が売り圧力となりここ数日間は反落したものの、国内大手のbitbankに続き、アルトコインの国内出来高上位の取引所で相次いで上場したことが好感された。

19日には、シンボル(XYM)誕生前からスナップショットを見越してネム(XEM)の大量保有を明かしていた投資家の与沢翼氏が、現在、およそ2670万XYM(10億円相当)を大量保有していることが明らかとなった。スナップショットで付与された分が大半とみられる。

長期保有前提だとして、Symbol対応XEMBookでウォレットアドレスを公開しており、アドレス及びトランザクション(取引履歴)をオープンにすることで大口保有者による短期売り抜け目的でないとの信頼を得るとともに、XYMの特長である「ハーベスティング(Harvest_Fee)」の利点を伝え、エコシステムの認知を広げる狙いがあるものと考えられる。

10,000XYM以上の保有者は、ブロックチェーンが正常に機能するためのエコシステムの維持に対し、収穫を意味する「ハーベスティング(委任ハーベスト)」によってノード及びネットワークに貢献することで、ステーキングのようなリワード報酬を不定期に得ることができる。

関連:仮想通貨シンボル(XYM)とは|初心者でもわかる重要ポイントと将来性

マクロ経済状況は

好材料の目立つ仮想通貨市場を後目に、テーパリング(量的緩和縮小)を控える伝統金融市場では、さまざまな懸念が深刻化しつつある。

新型コロナウイルスのワクチン接種が進んだことによる世界的な経済活動再開に伴い、ニューヨーク原油先物(WTI)相場が7年ぶりの高値に達した。石油輸出国機構とロシアなどの非加盟産油国で構成する「OPECプラス」が原油の追加増産を見送ったことなどが背景にあり、先進国はOPECへの働きかけを強める。

IMF(国際通貨基金)は6日、景気減速と物価上昇が並行して進む「スタグフレーション」のリスクについて警鐘を鳴らした。原油高騰によるコスト増の影響は多岐に及び、企業業績が悪化するとの懸念が広がっているほか、ガソリン価格の上昇や世界各国で石油を生産過程で使った工業製品や食料品などの物価上昇が顕在化しつつある。

大規模金融緩和(無制限の量的緩和)局面において、世界基軸通貨である米ドルの希釈化、及び長期的な通貨安懸念も取り沙汰されており、昨今のビットコイン(BTC)上昇は、インフレヘッジ需要で白羽の矢が立っていることも寄与している、との指摘も少なくない。

法定通貨と異なりビットコインの最大発行数は2100万枚と定められている。20年5月の半減期を経て、市場に出回る供給量が大幅減少するなか、機関投資家需要が大幅に増加していることで、市場に流通する浮動BTC数は、ますます希少価値を増している。

中国関連では、経営危機に陥る中国不動産大手の中国恒大グループの動向が注目される。恒大グループは20日、傘下の不動産管理会社の株式売却日ついて計画が頓挫したことを発表した。

中国の不動産バブル時の積極投資で急成長してきた同グループは、ここ数年のバブル崩壊や中国当局の規制強化などの影響で資金繰りが急悪化。巨額の債務を抱えており、デフォルト(債務不履行)は時間の問題とみられる。

中国人民銀行(中央銀行)は17日、懸念を表明した上で、個別事案の負債リスク分散を根拠に「経済・金融システムに及ぼすリスクは封じ込めることができる」などと主張。システミック・リスクは限定的だと判断した。

一方でこれは、政府による救済の否定とも受け取れる。同グループが経営破綻した場合、不動産業界や銀行、債券相場などに幅広く波及するおそれがあるため、市場に重大な懸念をもたらしている。

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX