ビットコイン先物、今後の影響は

米国にBTCのETFが上場したので、今後予想される市場に与える影響などについて考えてみたいと思います。

BTC価格に対する影響

短期的には大型イベント後の材料出尽くし売り懸念などが取り沙汰されておりますが、中長期的には価格の下支え要因になると思います。そう考える理由には、ETF経由の資金流入とSEC承認のアナウンスメント効果が挙げられます。

過去、CMEのBTC先物上場やコインベース上場を節目として大きな下落を強いられた記憶から、今回のETF上場後も下落を見込む向きが一定数おり、既にETF上場を見越した先回り買いの資金も相当数あったと思います。それを考慮するとETF上場直後は相応の売り需要の発生が予想されます。

ただ、単純に思惑だけを誘うイベント材料でもなければ株式市場のインデックスイベントのような単発の資金フローイベントではなく、ETF上場を契機とした継続的な資金流入の可能性を考えると、一般に言われる「知ったら終い」にはならないと考えます。

たしかに、米国外ではBTC連動のETFが既にいくつか上場されていますし、機関投資家向けの投資信託なども暗号資産投資の受け皿として資金流入が既にあります。 しかし、米国市場にETFという形で上場したことで、これまで以上に広範囲な大衆向けに投資機会が提供されたことで、新たな資金流入が見込めると思います。なにより、米国証券取引委員会(SEC)が暗号資産の大衆向け投資商品を正式に承認したというアナウンスメント効果は、これまで躊躇していた他国の規制当局や投資家層に与える影響は大きいのではないでしょうか。今後、米国に限らず、BTCやETHを投資対象とした大衆向け投資商品の組成が増加していく可能性は高いと思います。

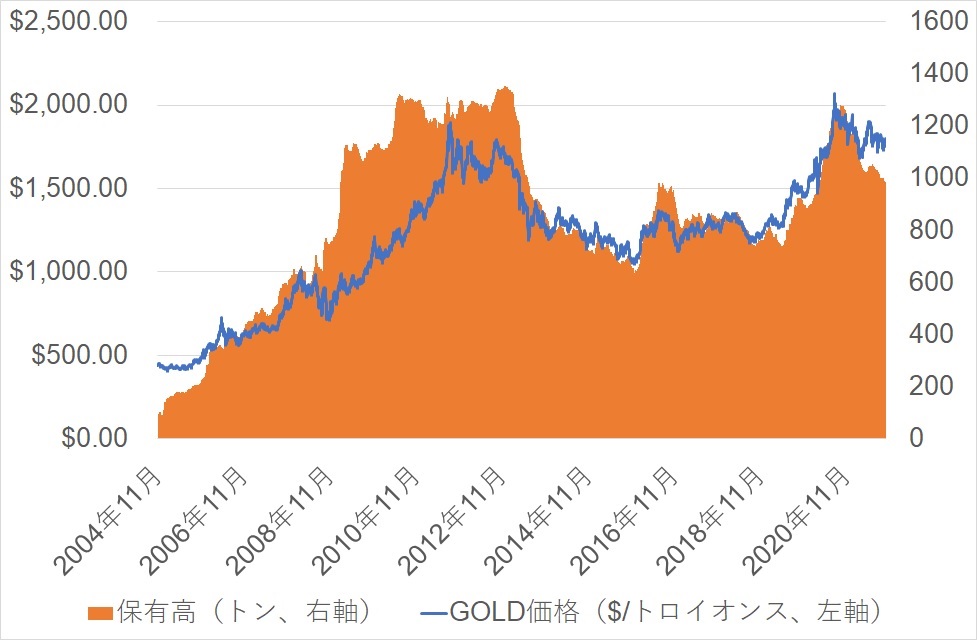

GOLD・ETFの例

GOLDの場合、世界で初めてのETFは2003年3月にオーストラリアに上場しました。米国では、現在世界最大のGOLDのETFであるGLDが上場されたのは2004年11月です。GLDは着実に資金流入の受け皿となりGOLDの保有高を増加させ価格の下支え要因となりました。結果、2004年に400ドル前後だったGOLD価格は投資需要の増加を伴い直近では1800ドルまで値位置を切り上げています。同じ投資性のある貴金属であり、GOLD以上に希少性のあるプラチナ(プラチナの地上在庫はGOLDの20分の1)の価格が2004年に800ドルとGOLDの2倍だったものが、直近は1000ドル程度であることと比較すると、現在のGOLDの価格がそれなりに投資需要で押し上げられていることが伺えます。

出典:SPDR Gold Shares(SPDRゴールドトラストの残高推移)

そのほか

BTCの価格水準以外への影響として想定されるのは、先物イールド(価格差)の変化と他金融資産との相関があります。

先物イールドの変化については、コンタンゴ(期近安期先高)が恒常的になることが考えられます。コモディティ(実物資産)の現物と先物の価格差、もしくは先物期近と期先の価格差は、基本的に現物保有コストやコンビニエンスイールドと言われる現物保有メリット、米ドル金利などから説明されますが、裁定取引(アービトラージ)が働かない、もしくは働きにくい環境下では市場の需給によって大きく歪むことがあります。

寄稿者より提供

米国で承認されたBTCのETFは先物ETFなので、BTCとETFに連動しつづけるために定期的もしくは不定期に先物市場でロールオーバーを行う必要があります。具体的には決済期日の迫った期近の買いポジションを決済し、より決済期日の遠い期先に新たに買いポジションを建てるという行為です。

今後、資金流入によりETFの純資産残高が大きくなっていくにつれて、このロールオーバー圧力は強くなります。市場にはロールオーバーとは反対に取引を行う裁定業者などが存在しているため極端なことにはなりにくいと思いますが、裁定業者が参加するには価格の歪みが十分にある必要があるので、ETFによるロールオーバーは期近を割安で売り期先を割高で買うというのが恒常的になると思います。結果、長期的なリターンでみると現物とETFで比較すると現物のリターンが上回ると思います。それでもETFを選好するメリットとしては、株式などと同じ口座で取引ができたり、損益通算や税率などが挙げられます。

ETF上場により、株式などと同じ口座内でポートフォリオの一つとしてBTCやETHのポジションが管理されていくことになると、株価指数などの他リスク資産との相関は高まっていくことが考えられます。過去データで計算して、ポートフォリオのリスク分散効果があると考えてBTCを持つ人が増えるにつれて、当初考えていたリスク分散効果は薄れていく可能性は十分にあります。例えば、リスクイベントが発生した時、ポートフォリオとして運用されていた株式と同時にBTCも売却されるということが将来起きることなどが予想されます。

今後は、これまで以上に、暗号資産以外のリスク資産動向にも注目していく必要があると共に、金融市場全体のリスク選好に一時的に左右された結果、意外な投資機会が出てくることもあるかもしれません。

関連:米初のビットコイン先物ETFが取引開始、初日の出来高1000億円突破

過去に掲載した寄稿記事一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX