大阪デジタルエクスチェンジ

デジタル証券、特にセキュリティトークンへの関心が高まる中、その流通を促進するキーとなるのが私設取引システム(PTS)です。PTSは通常の株式市場とは独立し、営業時間外でも取引が可能で、金融庁はこれを活性化させるべく規制緩和を進めています。

この流れを受け、SBIグループが中心となって設立された大阪デジタルエクスチェンジ(ODX)が2022年6月にオープンしました。ODXは、既に国内外の株式取引をPTSを通じて提供しており、2023年には国内初のデジタル証券の二次市場を立ち上げる予定です。

本記事では、大阪デジタルエクスチェンジやPTS、そしてセキュリティトークンの特徴と今後の注目点について解説します。

目次

- 大阪デジタルエクスチェンジとは

1-1.SBIホールディングス等の金融大手が支援

1-2.大阪の国際金融都市構想の柱

1-3.東証とは異なる独自の取引システムを有す - デジタル証券とPTS

2-1.STOとは - PTSの利便性

3-1.PTSとは

3-2.SORとは

3-3.PTSのメリット - PTSを通じたデジタル証券の二次市場の展望

①大阪デジタルエクスチェンジとは

大阪デジタルエクスチェンジ(ODX)は、私設取引システム(PTS)の運営とセキュリティトークン(ST)市場の提供を目的に設立され、2022年6月に運営を開始しました。ODXはSBI証券をはじめとする証券会社を通じてアクセス可能です。

「ODX PTS」は国内株式の現物取引とPTS信用取引を提供していますが、投資家は証券会社を経由してODX PTSを利用できます。22年10月時点、SBI証券、エービーエヌ・アムロ・クリアリング証券、立花証券の3社がODX PTSに参加しています。

SBIホールディングス等の金融大手が支援

ODXはSBIホールディングス(70%の出資比率)を主要出資者とし、三井住友、野村ホールディングス、大和証券グループからも資金を調達しています。ODXは非上場商品やセキュリティトークンの取り扱いで差別化を図ります。

関連:SBIが米3大取引所Cboeと提携、デジタル資産分野などで協業目指す

大阪デジタルエクスチェンジ(ODX)は、一般投資家向けのサービスを提供していないため、同社のデジタル証券の流通市場がリリースされた場合、そのアクセス経路はSBI証券などの証券口座になります。

株式会社SBI証券はSBIホールディングス株式会社の100%出資子会社で、国内株式個人取引シェアNo.1*を獲得している業界最大手のネット証券会社です(*22年3月期通期の委託個人売買代金シェア)。21年3月時点には証券総合口座600万口座を突破しています。

PTSとしてはODXだけでなくジャパンネクスト証券(JNX)にも取次いでいるため、夜間PTS(16:30~23:59)も可能。SBIグループはJNXの株式の48.78%を所有する主要株主でもあります。

関連:スマホ1つで始める簡単株投資|SBI証券の特徴を徹底解説

大阪の国際金融都市構想の柱

大阪デジタルエクスチェンジ(ODX)は、2023年8月に本社を東京から大阪に移転しました。大阪府は「国際金融都市構想」を推進しており、ODXはこの構想に貢献することを目指しています。デジタル証券の取り扱いには規制がありますが、ODXは実証のために規制を緩和する「サンドボックス制度」を活用し、大阪府と連携を検討しています。

大阪府は、国際的な金融ハブとしての地位を確立するために「先駆的な金融商品・市場の形成」に注力しています。WebXにビデオ登壇した大阪府知事の吉村洋文氏は、金融機能の強化を通じて大阪をグローバル都市に位置づけ、その一環として、ODXによるセキュリティトークンの私設取引市場(PTS)の展開を強調しています。

ODXはデジタル証券の流通市場を開設し、企業に新たな資金調達の機会を提供する役割を果たし、大阪府の構想と一致しています。府知事はまた、経済圏の成長を促進するために、スタートアップ支援のインフラや補助金制度の設立に取り組み、Web3スタートアップに対して大阪での拠点設置を奨励しています。

大阪府と市は、2025年度までに外資系金融関連企業を30社誘致する目標を掲げ、2023年8月時点で既に6社が進出しています。

関連:『デジタル証券(STO)市場の発展はWeb3普及に欠かせない』|WebXレポート

東証とODXの相違点

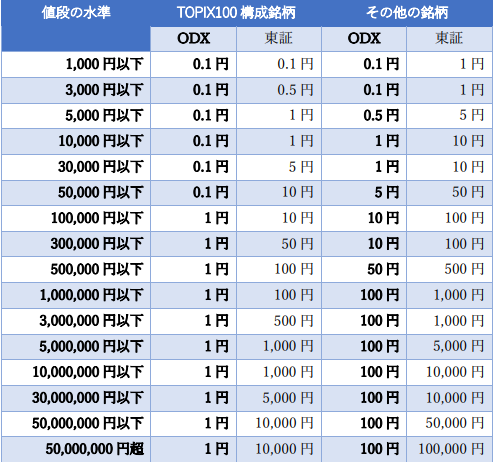

東京証券取引所(東証)と大阪デジタルエクスチェンジ(ODX)の主な違いは、ODXの取引所提供システム(PTS)「ODX PTS」の取引時間と取り扱い銘柄、そして注文時の呼値の単位の細かさにあります。

出典:大阪デジタルエクスチェンジ

ODX PTSは約4,000銘柄の取引を提供し、特に呼値の単位が1円単位と東証より細かく設定されています。これにより、投資家はより有利な取引を行う可能性があります。例えば、キーエンスの株をODXで取引する場合、東証での約定金額よりもODXで割安に約定される可能性があります。

②デジタル証券とPTS

デジタル証券(セキュリティトークン)はブロックチェーンで発行されるトークンで、実際の資産や価値を裏付けています。これにより、取引の低コスト化・迅速化や小口化が難しい金融商品の個人への提供、換金しやすい市場の創出が期待されます。。

2020年5月には日本で金融商品取引法が改正され、デジタル証券の取扱いが明確化されました。しかし、その後の取引所やPTSの設立は進んでおらず、2022年5月時点でのセカンダリー市場は事実上証券会社との店頭取引に限られていました。法規制の見直しも必要であり、金融庁は議論を進めています。

STOとは

STOはセキュリティトークンを通じた資金調達です。発行体は新しい市場で資金を集め、投資家は即時かつ正確な保有状況の把握やセキュアな権利移転が可能になります。また、小口の募集が低コストで可能となり、投資の選択肢が広がります。

不動産の小口化商品など、一定の需要がある領域でもセキュリティトークンが利用される可能性があります。PTSの制度整備が進むことで発行市場(プライマリーマーケット)にも投資家が参加しやすくなるため、市場全体として拡大を遂げる可能性があります。

③PTSの利便性

PTSとは

PTS(Proprietry Trading System)とは、内閣総理大臣に認可された“証券会社”が運営する私設取引システムのこと。「日本版金融ビッグバン」により、有価証券等の売買注文を金融商品取引所に集中させる「取引所集中義務」が1998年12月に撤廃されて以降、国内市場が形成されました。

日本でPTSは、ジャパンネクスト証券(JNX)の第1市場(J-Market)、第2市場(X-Market)、Cboeジャパン(cboe PTS)」、大阪デジタルエクスチェンジ「ODX」の計3社が提供しており、それぞれ取引時間や取扱い銘柄、取引性能などが異なります。

投資家はSBI証券や楽天証券、マネックス証券などを通じてPTS市場にアクセスしますが、証券会社によって取次可能なPTSの組み合わせが異なっているのが実情です。

最良の取引条件で注文を執行する能力が求められるようになり、PTSの取引参加者である証券会社の多くがSOR(スマート・オーダー・ルーティング)を提供しています。

SORとは

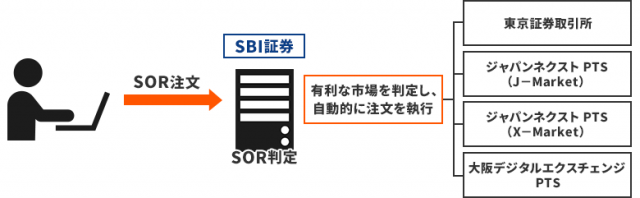

出典:SBI証券

SORは複数市場から最良の気配価格を提示している市場を選択して注文を執行する機能です。東証やPTS(私設取引システム)などから、市場を自動的に選び、自動で注文を分割して売買を執行します。

SBI証券(上図)の場合、証券取引所、ジャパンネクストPTSの第1市場(J-Market)および第2市場(X-Market)、大阪デジタルエクスチェンジPTS(ODX)の4つの市場を検索できます。

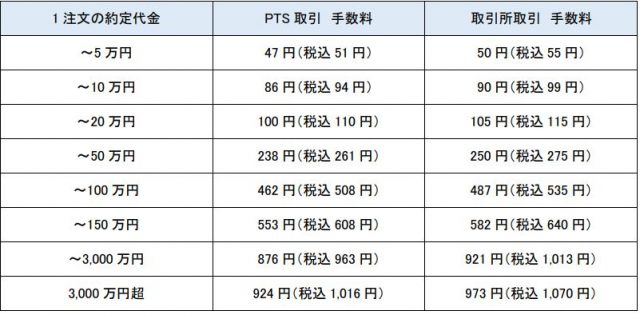

SBI証券はまた、PTS市場で注文が執行された場合の取引手数料を、証券取引所(当社優先市場)で注文が執行された場合よりも、約5%低く設定しています。参考として、マネックス証券はSOR注文の取引手数料は通常注文と同等としています。

出典:SBI証券

東証のみへの発注の場合に比べて有利な価格で執行される可能性があるため、投資家としては、より手数料が安く優れたSORを利用できる証券会社を選択しましょう。

PTS取引の特徴

◆最良価格の取引機会PTSでは、東証のザラバ方式と同様に、売り注文、買い注文が時間優先・価格優先の原則に基づいて約定されます。PTSでの執行コストの方が一般的に安いので、最終的に投資家が支払う取引手数料のさらなる低下につながります。

また、PTSは取引方法を自由に設定できるため、取引時間や呼び値の刻み等、従来の取引所と異なる部分が多くあります。

例えば、PTSで日本最大手のJNX(上場株式取引全体のシェア6%~8%)は、米ナスダック社のシステムを使っているため、取引の反応速度自体は取引所よりも速い特徴があります。そのため市場間価格差を発見し、鞘取りを行う「HFT(高頻度取引)」と言われるトレーディング戦略が発展しています。

◆時間外取引が可能東京証券取引所、大阪取引所、東京商品取引所等(日本取引所グループ(JPX)、従来の証券取引所の取引時間は、平日の午前9時~11時30分、午後12時30分~15時です。

一方、国内PTS取引は午前8:20~、午後4:30~11:59に利用できるので、投資家としては時間の融通が利く利点があります。国内の各PTS取引事業者の取引時間は以下の通りです。

| 東京証券取引所 | 日中 9:00~11:30 / 12:30~15:00 |

|---|---|

| Cboeジャパン PTS | 日中 8:20-16:00 |

| ジャパンネクスト PTS | 日中 8:20~16:00 / 16:30~23:59(J-Marketのみ) |

| 大阪デジタルエクスチェンジ PTS | 日中 8:20~16:00 |

なお、PTS信用取引の取引時間は、日本証券業協会の規則により午前9:00~11:30、午後12:30~15:00と規定されています。

④今後のPTS取引の注目点

日本では近年、PTSに関する規制緩和が進められています。JSCC(日本証券クリアリング機構)の清算解禁による取引の決済保障の導入、さらには信用取引が可能になったことで大きくシェアを伸ばしています。

出典:野村総合研究所(NRI)

22年8月にジャパンネクスト証券の山田正勝代表取締役が語ったところによると、国内PTSは3社合わせて上場株式取引全体のシェア11~12%に増えており、拡大余地はまだまだあります。

米国ではPTSは「証券投資の民主化」と呼ばれ、50以上のPTS取引施設が存在し、全上場銘柄の取引シェアは取引所外取引が30%以上を占めています。

こうしたギャップを埋めるべく、日本国内では23年1月から 金融商品取引業者等の「最良執行方針」の改正が執行される予定です。市場システムの効率化・機能強化につながるため、PTS取引市場にとって追い風とみなされています。

改正のポイントは、①個人投資家にかかる最良執行方針等について、より価格を重視し たものとする(コンプライ・オア・エクスプレイン)、②SOR(Smart Order Routing) の透明化、③レイテンシー・アービトラージへの対応方針・対応策の概要の開示の3点。

この法令改正により、PTS事業者間の市場間競争が加速し、取引所よりも良い値段を提示することへのさらなる努力が求められます。ですが、そうした要件さえクリアすれば注文がPTSで約定されることになるため、投資家にとっても価格改善の機会が増すことになります。

PTSへの期待が高まれば、大阪デジタルエクスチェンジが新しい商品として取扱いを計画しているセキュリティ・トークン市場に関しても追い風になると期待されています。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX