マクロ経済と金融市場

前週末24日の米NY株米国株式市場はSz式市場は、ダウ平均株価は前日比138ドル(0.36%)高、ナスダック指数は49.3ポイント(0.32%)高で取引を終えた。米国株式市場はハイテク株を中心に買いが入り、S&P 500は史上最高値を連日更新している。

ビットコインなど暗号資産(仮想通貨)相場が全面安となった一方、年初から大幅下落の続いていたコインベースなどの暗号資産(仮想通貨)関連株は反発した。

CoinPostアプリ(ヒートマップ機能)

関連:米S&P500高値更新継続 日経平均約34年ぶりに3.6万円台復帰、ビットコイン4万ドル割れ|23日金融短観

仮想通貨市況

暗号資産(仮想通貨)市場では、ビットコイン価格は前日比2.8%安の1BTC=40,067ドルに。主要アルトでは、イーサリアム(ETH)が4.1ソラナ(SOL)が前日比4.5%安となった。

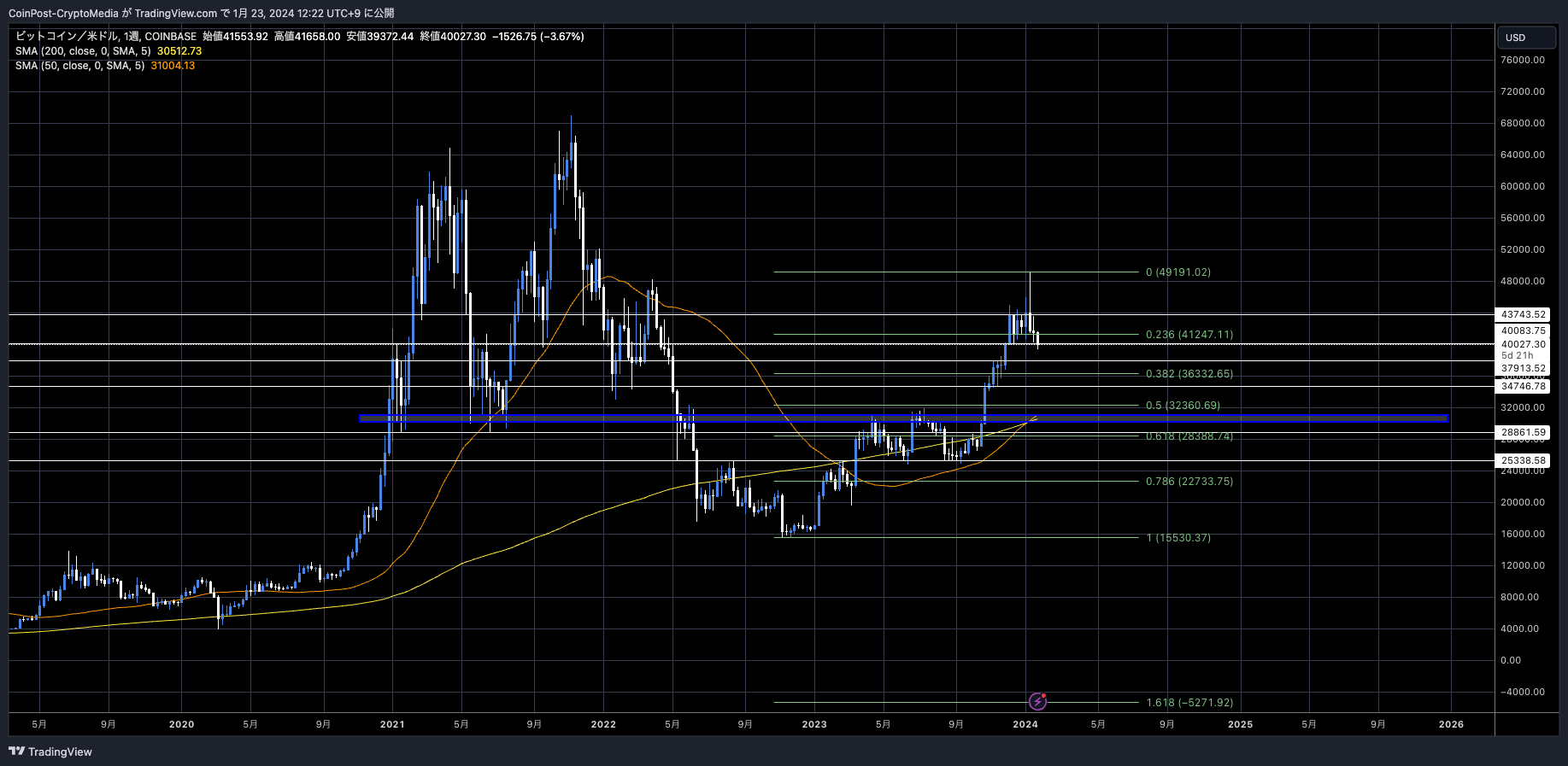

一時4万ドル水準を割り込み、39,372ドルまで下落した。直近高値からの下落幅は1万ドル、下落率約20%に達した。半値戻し水準は約32,000ドルであるが、今年4月の半減期を前に38,000ドルや34,700ドルのサポートライン(下値支持線)で下げ止まるとの見方もある。

先物市場では、年初来3番目の規模となる2.1億ドル(310億円)のロスカット(強制清算)が発生している。

ビットコインETF(上場投資信託)承認後、相場のセンチメントは高騰したBTCの事実売りを伴い悪化し、特にアルト市場からは利益確定売りによる資金抜けが目立つ。

マクロ経済要因ではFRB(米連邦準備制度)の早期利下げ期待が後退し、米国債利回りと米ドル指数(DXY)が上昇していることも向かい風だろう。

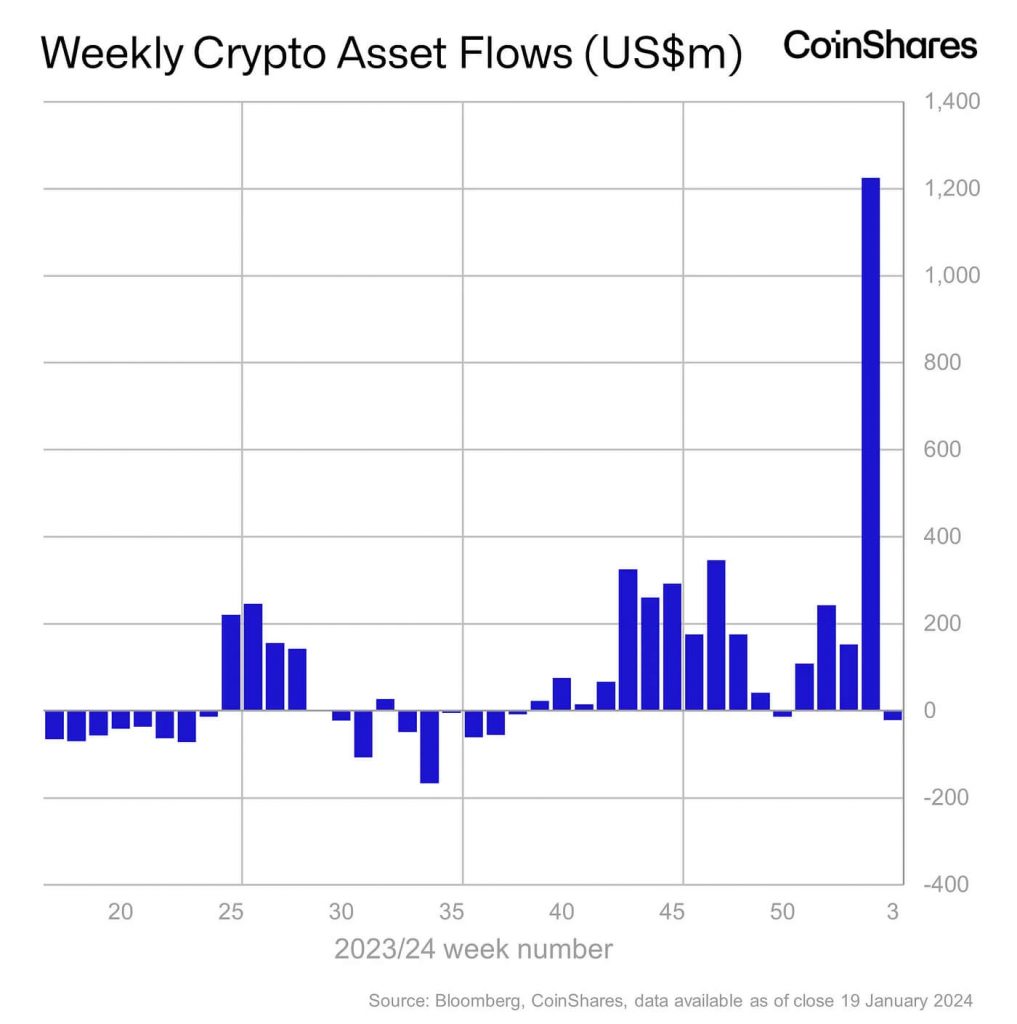

資産運用会社CoinSharesの週次レポートによれば、先週の上場投資商品(ETP)への資金流入は、1月11日のビットコインETF(上場投資信託)の承認以来、118億ドルを記録した。

これは、2023年の週間取引高平均のおよそ7倍もの規模となる。

カナダとヨーロッパからは、手数料の競争力がより高い米国への流出が見られたほか、米国においてもコストパフォーマンスの悪い既存の仮想通貨ファンドからは29億ドルの流出が見られた。

一方、より優位性の高い新規発行されたビットコインETFには、41億3000万ドルの莫大な資金流入が見られている。

取引活動の急増は、機関投資家の関心と上場取引商品(ETP)の優位性が高まっていることを示している。

直近では、ビットコインETF転換した資産運用会社グレースケールの投資商品「ビットコイン・トラスト(GBTC)」からの資金流出が市場の売り圧力となっている。

関連:グレースケールの投資信託「GBTC」とは ビットコイン現物との価格乖離が注目される理由

クローズドエンド型の投資商品だったGBTCは市場価格よりも大幅なディスカウントで長期間取引されていた。ETF転換後は相対的に高額な維持費も嫌気され、償還(現金化)需要が急速に高まったと見られる。

Adam Cochran氏の見立てによれば、GBTC売りは今後2ヶ月間に渡って続く可能性がある。

At the current pace of selling, $GBTC still has enough assets to do this for another 60 days straight.

— Adam Cochran (adamscochran.eth) (@adamscochran) January 22, 2024

We're paying for that spread trade in blood.

QCPキャピタルによれば、ETF承認以来11億7000万ドルの流出を記録しており、22年11月に破綻した大手暗号資産(仮想通貨)取引所FTXの保有していたGBTCの債務整理も含まれるが、こちらは22日時点で保有株の大半を売却し終えたようだ。

FTX遺産 ビットコインETF承認以降10億ドル相当のGBTC売却関連:初歩から学ぶビットコインETF特集:投資のメリット・デメリット、米国株の買い方まで解説

『WebX2024』講談社や東宝などが出展するIPエリア新設、ETH TokyoとDAO Tokyoも同時期開催へhttps://t.co/Gs5y7wI1Kx

— CoinPost(仮想通貨メディア) (@coin_post) January 18, 2024

日時:2024/8/28(水)〜8/29(木)

場所:ザ・プリンス パークタワー東京

*映像は『WebX2023』 pic.twitter.com/vHZmFbNjwM

ビットコインETF特集

| ビットコインETFの仕組み、基本から徹底解説 | ブラックロックが仕掛けるビットコインETF、投資家必見のポイント |

| ビットコインETF上場承認後のBTC価格はどう変わる? 米投資会社の資金流入予測 | ビットコイン半減期とは?市場価格への影響と注意点 |

| 初心者が学ぶべきトレード知識まとめ | CoinPostアプリで個人投資家に優位性を |

投資家向けCoinPostアプリに「ヒートマップ」機能を導入しました!

— CoinPost(仮想通貨メディア) (@coin_post) December 21, 2023

仮想通貨の重要ニュースはもちろん、ドル円などの為替情報やコインベースなど株式市場の暗号資産関連銘柄の値動きも一目瞭然です。

■iOS版、Android版のDLはこちら

https://t.co/9g8XugH5JJ pic.twitter.com/bpSk57VDrU

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX