- デリバティブ取引のレバレッジ問題

- 金融庁にて19日、仮想通貨に関する討議が行われ、ビットコインなどのデリバティブ取引レバレッジは最大2倍にすべき、みなし事業者の「登録デッドライン」を3年にするのはどうかなどと言及。「資産保全」に関する提言もまとめた。

第7回『金融庁 仮想通貨研究会』

金融庁にて10月19日、関連業界の有識者が一同に介し、「仮想通貨を原資産とするデリバティブ取引」というテーマで討議を行なった。

信用取引とは、顧客が業者に補償金として金銭や仮想通貨を預託し、業者指定の倍率を上限に業者から仮想通貨を借り入れ、それを元手として仮想通貨の売買・交換を行う取引のことを指す。

数倍〜のレバレッジをかけることで、入金した原資(証拠金)の数倍規模の資金を動かすことができるため、ハイリスク・ハイリターンな投機需要として人気を博し、種銭の少ないトレーダーから大口トレーダーの資産運用まで幅広く重宝されている。

仮想通貨取引の証拠金倍率をFX同様の「最大25倍」に設定している業者もある中、仮想通貨の自主規制団体からは、1年間程度の経過措置を終えた後に「最大4倍」まで引き下げる規制案を提案していたが、委員からは、ボラティリティの大きさや海外の事例などを鑑みて、「最大2倍」が適切ではないかとの意見が相次いだ。

アメリカの例

アメリカでは、CME及びcboeがデリバティブ取引に関して「レバレッジ2倍」を規定している。これは機関投資家などプロのトレーダーでも、ボラティリティを踏まえて2倍が適切だと判断した結果であると言及した。

ヨーロッパの例

ヨーロッパでは、「ユーロ/BTC」ペアの日次変動率が5%程度になる確率を計算し、個人・法人問わず「レバレッジ2倍」までと規定しているなどと解説した。

低迷する仮想通貨市場の影響

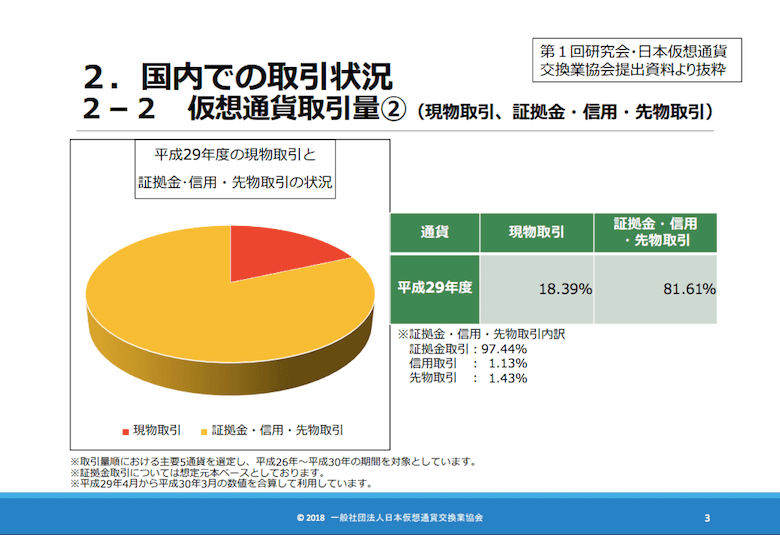

現在、約半数の認可済み仮想通貨交換業者で仮想通貨の証拠金取引が提供されており、国内の仮想通貨取引全体の内、証拠金・信用 ・先物取引は実に81.61%を占めている。(現物取引は18.39%)

出典:金融庁研究会

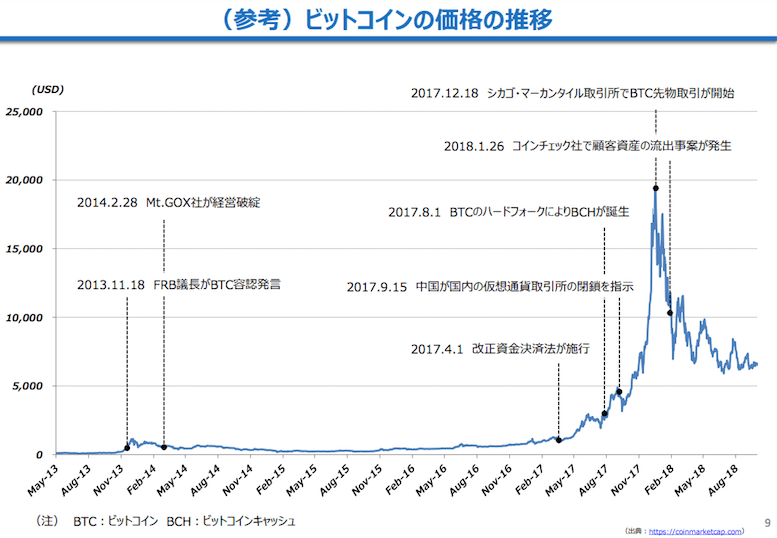

2018年の仮想通貨市場は低迷を続けており、現物評価額が大幅に毀損する一方、売りポジションで利益を出すことが出来る「ビットコインFX」需要がより高まっているという現状もあるものと考えられる。

出典:金融庁研究会

そのような状況の中、「仮想通貨の売買・交換を業として行うことは、資金決済法の規制対象とされているが、仮想通貨信用取引自体に対する金融規制は設けられていない。」ことを問題点として挙げた。

国内において、金融商品取引法が定めるデリバティブ取引の原資産の中に仮想通貨が含まれていないことなどから、仮想通貨デリバティブ取引は、株式などの有価証券と異なり、金融規制の対象とされていない現状がある。

海外では、インターネットを通じてクロスボーダー取引が容易な環境にある中、仮想通貨デリバティブ取引を金融規制の対象としている。

そのほかの問題点

また金融庁の研究会では、「原資産のみの現物取引よりもハイレベルな知識が求められるにも関わらず、現状は、金融リテラシーの低い若年層の利用が目立つ。」点を指摘。委員の一人は、「大学生など若者の生活基盤崩壊や消費者クレームなどに繋がるケースもあり、利用者保護の観点からも望ましくない」などと言及した。

実際に、金融庁に相次いで寄せられているシステム上の不備やサービス内容の不明瞭さなどに起因する「利用者からの相談」は今年に入ってから急増しているという。問題点の一例は以下の通りだ。

ロスカットが機能しない

ネット上で注文ボタンを押すタイミングから、実際に注文が完了するまでに乖離がある

価格暴落局面で注文が殺到した場合、サーバシステムがダウンして約定しないなどのケースがある

サービス内容の不明瞭さ

途中でサービス内容が変更される

広告内容や取引規定と実際の対応に乖離がある

研究会の委員は、正式な認可を得ていない「みなし事業者」の業態でありながら、積極的にCM広告などを展開し、セキュリティ対策や経営体制の確保よりも優先して業容拡大を急いだ点についても、問題を拡大させたと指摘。

いずれにせよ、見通しのないまま「みなし事業者」の形態のまま長期化するのは望ましくないため、登録可能期間の「デッドライン」を定める必要があり、例えば「3年以内に資格を喪失(2017年4月に”改正資金決済法”が施行されて1年半)するなどの案も検討する必要がある」と言及した。

また、利用規約などの注意書きに関しても、小難しい文章でを書いても利用者はまず見ないので、”タバコのパッケージ”のような直感的に伝わる目立つアナウンスや、共通の「みなし事業者マーク」のようなものを作成して、ウェブサイトの目立つ場所に表示させるなどの方法が必要なのではないか。」と述べた。

委員の一人は、日本における仮想通貨市場に関する規制について、「限定的」なものか「包括的」なものか、どちらがより適切かどうかの議論はあるが、以下の2つの理由から後者が望ましいとした。

- 海外では、包括的な規制が主流

- 仮想通貨関連は技術の進歩が極めて早いため、限定的な規制だと後追いになってしまう

第6回・研究会の重要事項

なお、前回の金融庁仮想通貨研究会における重要事項は、以下のものが挙げられる。

匿名性通貨に関して

匿名性は顧客のプライバシー保護にも資するもの

日本で禁止した場合は海外に流れるリスクもあり、マネロン防止の観点からも、認可済みの交換業者で取引を認めるべきではないか

将来的に仮想通貨が、「日銀券」の代替として決済に広く利用されるようになった場合、匿名性のない仮想通貨が適当なのか

仮想通貨の保全について

- 保全方法は、現実的に実施可能なものである必要がある。

- オペレーションを考えると、信託について信託銀行などで受け入れ可能な仮想通貨は限定される。銀行などとの保全契約については、流出事案などからコストが高額になる可能性を懸念。

一般債務者と優先弁済権について

- 現状では、司法上の位置付けが不明瞭なため、顧客への優先弁済権の付与については、交換事業者(仮想通貨取引所)破綻時の「倒産隔離」の方法として適当ではないか。他方、一般債務者との関係から慎重に議論する必要がある。

- 優先弁済権を付与する場合、一般債権者とのバランスを踏まえると、交換業者が受託仮想通貨を分別管理するために設けたウォレット内の仮想通貨など、一定範囲に限定することも考えられる。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX