マクロ経済と金融市場

13日の米NY株式市場は、ダウ平均株価は前日比65.1ドル(0.17%)安の38,647ドル、ナスダック指数は59.1ポイント(0.34%)高の17,667ポイントで取引を終えた。

米国株の暗号資産(仮想通貨)関連銘柄では、コインベースが前日比2.8%安の247.6ドル、マイクロストラテジーが7.4%安の1483ドルと反落した。

CoinPostアプリ(ヒートマップ機能)

東京株式市場では、日経平均株価(前引け)は前日比11.4円安と横ばいに推移している。

仮想通貨市況

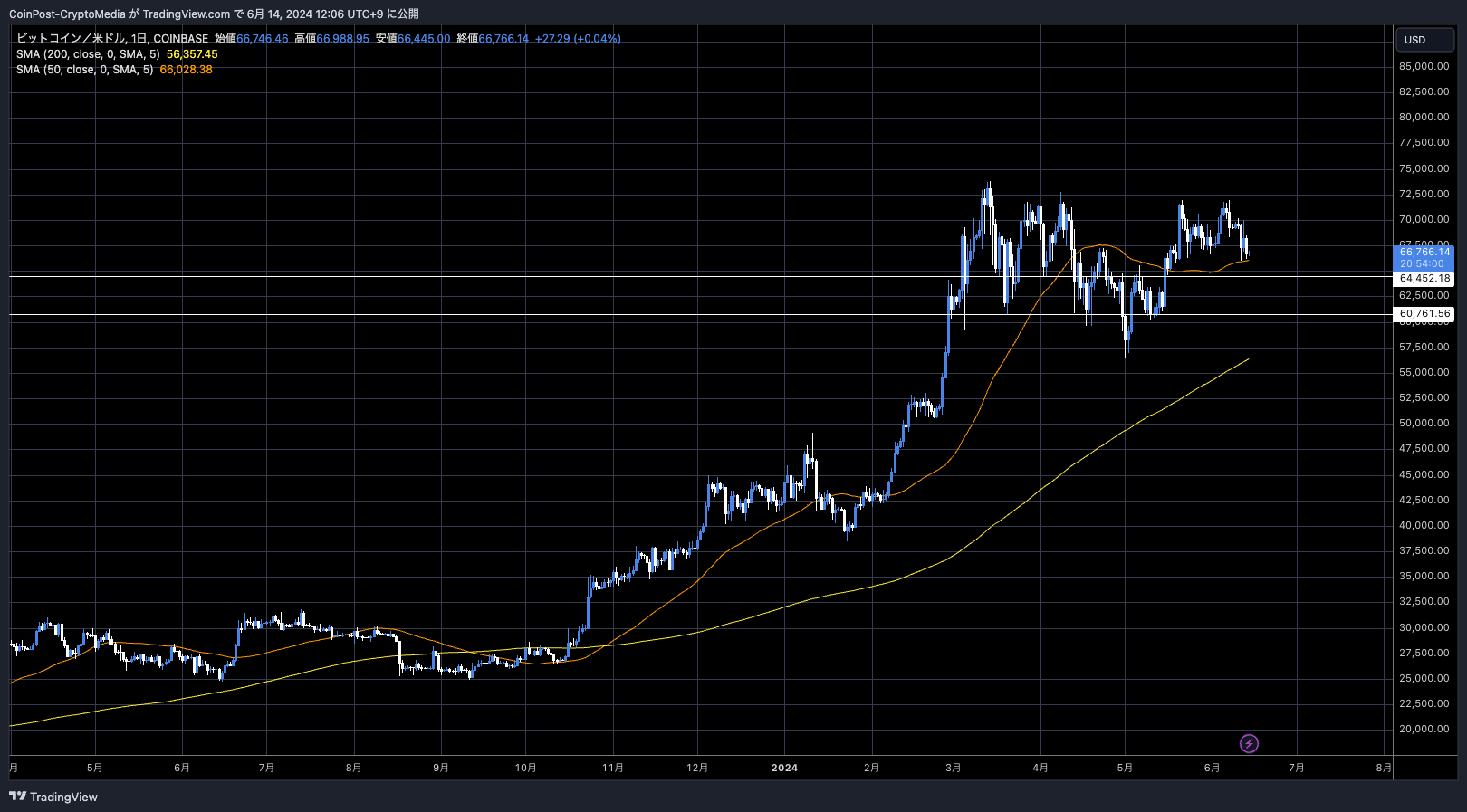

暗号資産(仮想通貨)市場では、ビットコイン(BTC)は前日比0.76%安の1BTC=66,856ドルに。

上値を切り下げつつも辛うじて50日移動平均線の66,000ドルで踏み止まった。割り込んだ場合は64,500ドル付近のサポートライン(下値支持線)を試すことになりそうだ。

関連:マイクロストラテジー、ビットコイン買い増し目的で約800億円資金調達へ

ここ最近のビットコインなどリスク資産の値動きは、重要指標の影響を色濃く受けている。

12日夜(日本時間)に発表されたCPI(米消費者物価指数)は総合、コアCPIいずれも市場予想を下振れるなどインフレ鈍化を示し、FRB(米連邦準備制度)の利下げ観測が高まった。

しかし、その後の米連邦公開市場委員会(FOMC)では主要政策金利を据え置くことを決定。政策金利見通しでは、利下げ予想を年内3回から1〜2回に下方修正したことで、マーケットにネガティブな印象を与えた。

これに伴い、ビットコイン(BTC)など暗号資産(仮想通貨)相場が振り回されるように乱高下した格好といえる。

関連:ビットコインの買い方|投資メリットやリスク、おすすめ取引所は?

オンチェーンデータ分析

なお、Santimentのオンチェーンデータによれば、ビットコインの取引所の供給量は、2021年12月以来の最低水準となる約94.2万BTCまで減少した。

😎 Bitcoin's supply on exchanges has now dropped to its lowest level since December, 2021 (~942K coins). Meanwhile, Ethereum and Tether are moving back on. Historically, there is less drop-off risk for all of crypto while $BTC's available supply to be sold is limited. pic.twitter.com/vGv0q6esxx

— Santiment (@santimentfeed) June 13, 2024

暗号資産(仮想通貨)取引所のビットコイン残高減少は、直ちに売却可能なビットコイン量が限られていることを意味する。また、ステーブルコインのテザーの取引所供給量は22年7月の最高値である170億USDTに迫る勢いを見せており、潜在的な買い需要は強気シグナルと見なされる。

一方、現物ETFが承認されながらも実際の取引開始まで時間を要しているイーサリアムの取引所供給量は2020年5月に次ぐ高水準の1800万ETHまで増加するなど対照的だ。

関連:米イーサリアム現物ETFの上場承認は「今夏中に」、ゲンスラー委員長発言

マイナーの売り観測も

CryptoQuantのリサーチマジェージャーのJulio Moreno氏によれば、大手マイナー(採掘業者)のデジタルウォレットから暗号資産取引所へのインフローは先週末2か月ぶりの高水準に達し、売りシグナルとなっている。

6月9日には、マイナーのウォレットから取引所へのBTC送金量は1時間あたりの3000BTCを超え、マイナーは翌日にかけてOTC取引で1200BTCを売却したとみられる。

BTCマイナーの日間収益は、ビットコイン半減期を経て今年3月のピーク時比較で55%減の3500万ドルまで下がっているという。

関連:仮想通貨取引所とマイナーのビットコイン保有量が今年18.3万BTC減少、クジラによる買い集め傾向も

先物ショートの行方は

ここのところ、ヘッジファンドによるCME(米シカゴ・マーカンタイル取引所)のビットコイン(BTC)先物契約のショートポジションが過去最高に達している点も、市場の関心を集めている。

米SEC(証券取引委員会)が今年1月にビットコイン現物ETF(上場投資信託)を承認して取引可能になって以来、投資家はビットコインを直接保有することなくビットコインへのエクスポージャーを得ることができるようになった一方、先物契約の価格プレミアムによってアービトラージ(裁定取引)の機会が生まれている。

このようなキャッシュ・アンド・キャリー戦略は、厳格に規制された証券市場のブローカーを通じて取引されるビットコインETFが利用できるようになったことで実行しやすくなったと見られる。

関連:ビットコイン続落、過去最大のCMEショートポジションについてBitMEX Researchらが見解

ただし、暗号資産(仮想通貨)調査会社のK33リサーチのシニアアナリストであるVetle Lunde氏は、ビットコインETFへの強いフローの主要な要因は「オーガニックな方向性の需要」が確かにあると評した。

先物プレミアムを利用したベーシス取引が主要因ではなく、投資家がビットコインを買いたいという純粋な需要が強い投資フローを引き起こしているということだ。

先物契約の年率プレミアムであるベーシスは、23年11月末から24年3月中旬にかけて約20%まで高騰しており、先物契約が現物価格に対して大きなプレミアムを持っていたことを示していたが、直近では6%前後まで縮小した。これは、市場のリスク回避姿勢が強まったことで先物市場のプレミアムがさらに縮小し、現物価格との乖離が少なくなったことを示している。

そうなれば、ベーシス取引の需要が減少し、先物売り圧力が緩和される一方で、現物買いの需要が維持または増加すればビットコインの市場価格に上昇圧力がかかりやすくなるだろう。

関連:ステーキングや積み立てサービスに優位性、仮想通貨取引所「SBI VCトレード」のメリットを解説

【求人】

— CoinPost(仮想通貨メディア) (@coin_post) June 13, 2024

CoinPostでは、事業拡大に伴いウェブディレクター及び広告運用に携わる正社員を募集しております。WEBマーケティングなど、広告業界の経験歓迎。

WebXをはじめとする、CoinPost関連事業のUI/UXデザインの企画・設計を担うデザイナーも募集中です。

■詳細https://t.co/UsJp3v7P39

投資家向けCoinPostアプリに「ヒートマップ」機能を導入しました!

— CoinPost(仮想通貨メディア) (@coin_post) December 21, 2023

仮想通貨の重要ニュースはもちろん、ドル円などの為替情報やコインベースなど株式市場の暗号資産関連銘柄の値動きも一目瞭然です。

■iOS版、Android版のDLはこちら

https://t.co/9g8XugH5JJ pic.twitter.com/bpSk57VDrU

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX