ビットコイン半減期まで1か月、過度な期待は禁物

2020年5月に控えるビットコイン(BTC)の「半減期」まで残り1か月となった。

BTCの半減期とは、BTCの新規発行枚数が半減する時期だ。

一般的には、半減期によってBTCの新規供給が減少することでBTC価格は上昇しやすくなると考えられており、半減期は多くの投資家が注目するイベントになっている。

しかしながら、過度な期待は禁物だ。

今回は、半減期を迎えてもBTC価格が短期的には上昇に期待ができない可能性について、複数の視点から考察する。

効率的市場仮説

投資家の認知度はすでに高い

BTC価格の高騰を予想する投資家は、過去2回の半減期後にBTC価格が大幅に上昇したことを指摘する。

しかしながら、過去2回の半減期を経験した結果、すでに多くの投資家がBTCの半減期と価格上昇との関係性に注目し始めている。

したがって、効率的市場仮説(既知の情報は市場価格にすでに反映されているという経済理論)に従えば、現在のBTC価格は2020年5月の半減期の影響をすでに織り込んでいると考えられる。

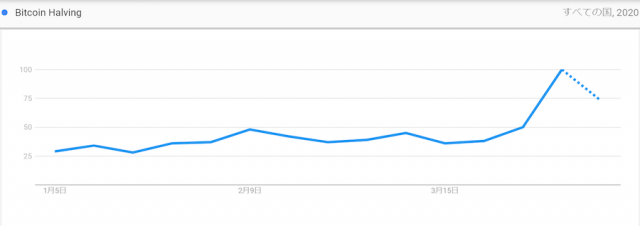

実際にGoogleトレンドによると、「Bitcoin Halving(ビットコイン半減期)」という単語の検索数はすでに急増しており、投資家が先回りして半減期に注目していることが分かる。

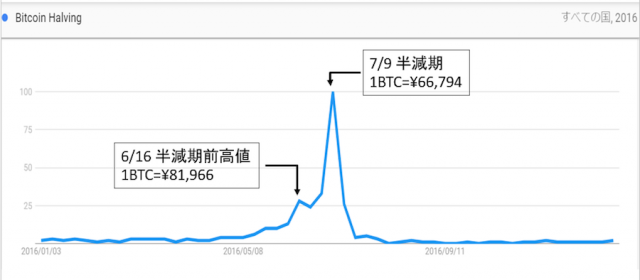

実は、同様の傾向は2016年の半減期でも観察される。

2016年には「Bitcoin Halving」の検索数が半減期の約1か月前に急騰。注目度が一時的なピークを迎えるのと同時にBTC価格も半減期前の高値に達した。7月9日の半減期のタイミングでは直前高値から約20%値を下げている。

このように考えると、2016年の半減期でもBTC価格は事前にその影響を織り込んでいた可能性がある。

2016年の半減期後から2017年にかけてBTC価格は大幅に上昇したが、これも半減期以外の要因によるものかもしれない。

オプション価格は半減期後の上昇を予測していない

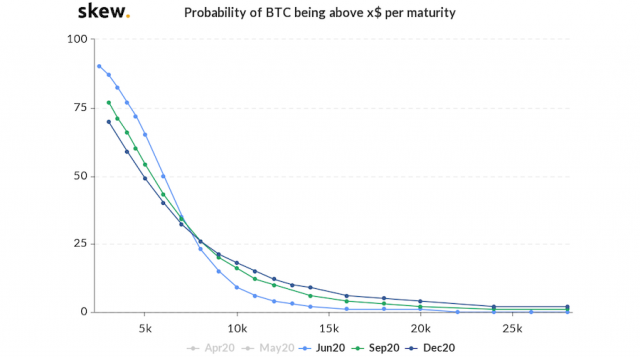

2020年の半減期が過去の半減期と異なる点は、BTCオプション市場が発達している点だ。

オプション市場を観察することで、将来のBTC価格の大まかな動向を見積もることもできる。

仮想通貨データ分析会社skewのデータによると、6月のBTC価格が現在の水準である7,000ドルを超える確率は35%となっている。

9月、12月のBTC価格が現在の水準を上回る確率もそれぞれ34%、32%と低水準だ。

この確率は、BTCのコールオプション価格や金利などから導かれる。つまり、BTCオプショントレーダーはすでに半減期の影響を織り込んでおり、将来のBTC価格を楽観視していないことが分かる。

理論価格モデルの問題点

半減期後のBTC価格上昇を説明するモデルとしては、ストック・フロー(S2F)モデルや生産コスト(CoP)モデルが有名だ。

ストック・フロー(S2F)モデルの問題点

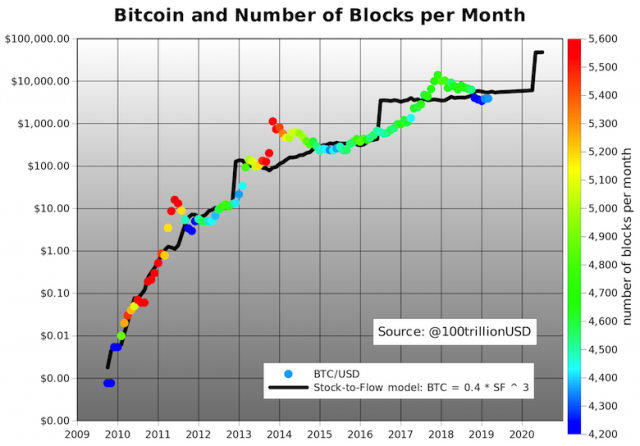

S2Fモデルでは市場流通枚数(ストック)と新規発行枚数(フロー)の比率からBTCの「希少性」を算出。

半減期によって新規の供給が抑えられることで、BTCの希少性が高まり価格が上昇する原理を説明する。

仮想通貨アナリストのPlanBは、S2Fモデルから導出される半減期後のBTC価格を55,000ドル(約600万円)と予想している。

このモデルでは、「新規供給」という側面でBTCの希少性を説明しているが、需要面が考慮されていない点が問題だ。

BTCの希少性は「新規需要」によっても変化するが、プログラムでコントロール可能な新規供給と異なり、新規需要は予測が困難となる。

関連:「半減期と仮想通貨ビットコインの高騰」なぜ一緒に語られる? ストック・フロー比率から算出する理論価格を用いて解説

生産コスト(CoP)モデルの問題点

CoPモデルは、BTC価格がマイニングコストを上回ることを前提にして、BTC価格の底値を予測するモデルだ。

このモデルに基づけば、半減期でマイニングコストが上昇することで、それに合わせてマイナーの収益分岐点があがり、それに合わせてBTC価格が上昇することになる。

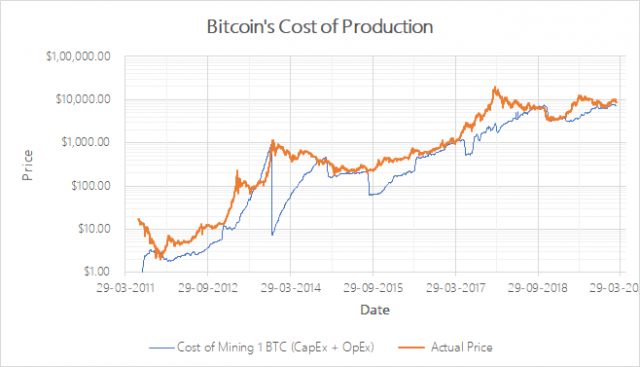

興味深いことに、CoPモデルを用いた理論価格と過去のBTC価格を比較すると、CoPモデルの理論価格がBTC価格の底値になっていることが分かる。

しかし、現実的には、BTC価格に合わせて採算が取れないマイナーがマイニングから撤退し、結果としてマイニングコストが下がるという説明のほうが合理的だ。マイナーも収益に関わる採算ラインを意識した戦略を組むことから、収益分岐点が市場価格の指標になり得るが、事業の継続を見出せなくなった事業者の撤退は考慮する必要がある。

関連:マイニングコストから仮想通貨ビットコインの底値を予想する理論価格モデル

マイナーの売り圧力

短期的には、マイナーの売り圧力もBTC価格上昇を抑える要因になるかもしれない。

データサイトTheTokenAnalystは3月25日、コロナショックによる相場暴落時に多くの大手マイナーが投げ売りを行わなかったという分析結果を発表。マイナーは価格の回復時により多くのBTCを売却する傾向があると指摘した。

Bitcoin Miners are not capitulating !

— Jai (@jai_prasad17) March 25, 2020

Despite recent decline in hashrate, $BTC held by miners* has remained fairly constant through the COVID price drop

data – @thetokenanalyst

*Miner wallets identified using probabilistic heuristics pic.twitter.com/bxOmm9vTID

このような経験則に従えば、半減期後にマイナーが持ち高を解消することで、売り圧力が強くなることが懸念される。

セキュリティリスク

半減期後のハッシュレート(採掘速度)低下も懸念事項だ。

半減期によってマイニング報酬がマイニング費用を下回った場合、マイナーがマシンの稼働を停止することでネットワーク全体のハッシュレートが低下することになる。

ハッシュレートの低下は、ネットワークの寡占化や、セキュリティリスクが高まる懸念に繋がる要素となる。

ハッシュレートが34%低下する試算

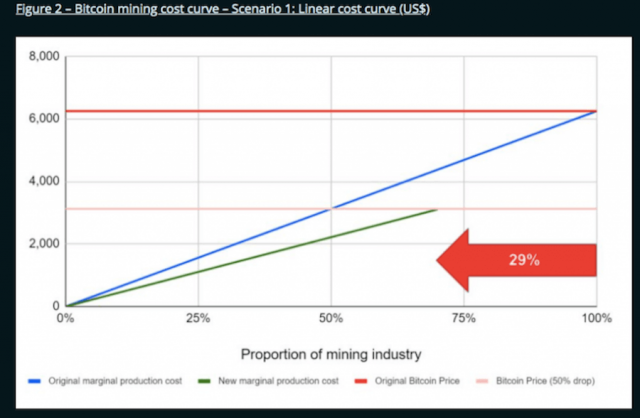

大手仮想通貨デリバティブ取引所BitMEXの調査部が発表したレポートによると、今回の半減期によってハッシュレートが30%〜35%低下する可能性がある。

BitMEXはマイナーの電力コストなどからマイニングの限界費用の分布を推測。各マイナーの半減期後の損益分岐点から半減期後のハッシュレートを試算した。

各マイナーの詳細なマイニングコストは開示されておらず、BitMEXの分析はあくまでも大まかな試算によるものだ。

また、過去の半減期直後にはBTCのハッシュレートが急低下しなかったことも留意する必要がある。

関連:BitMEX、ビットコイン半減期後のハッシュレートなど「4つのシナリオ」を試算

BCH、BSVの事例

直近のアルトコインの半減期では、半減期直後にハッシュレートの急激に低下した。

4月8日に半減期を迎えたビットコインキャッシュ(BCH)では、半減期後のハッシュレートが半減期前比で一時80%の減少を記録。4月10日に半減期を迎えたビットコインSV(BSV)でも一時70%のハッシュレート減少が確認された。

これらの通貨では、ハッシュレートの低下に伴い51%攻撃などのセキュリティリスクが浮上。約10%の価格下落を記録した。

その後ハッシュレートは反発したものの、4月16日時点の価格は半減期前の水準には戻っていない。

関連:仮想通貨市場急落、ビットコインキャッシュ・SVの「半減期」が影響

中長期の価格上昇について

一方、中長期で半減期のビットコイン価格への影響は、価格上昇の影響が出る可能性は十分にある。

これは、BTCの「希少性」を表す指標である「ストック・フロー比率(S2F)」で用いられる市場供給量減少の影響が最も大きなポイントとなる。

プログラム上で発行枚数上限を2100万枚と固定され、半減期によって新規発行量が減少していくBTCでは、このS2Fが時間の経過とともに高まる。

上述したように、需要面が考慮されていない点がS2Fモデルの欠点となるが、供給量が減少すること自体は、需要増加の恩恵を受けやすくなる恩恵をもたらす。短期的には、マイニング事業者などを中心とした混乱が、市場の懸念材料となる可能性がある一方で、中長期ではいい恩恵を期待したい。

参考までに、このモデルによると、BTCのS2Fは半減期後、約25から約50に上昇。それに伴って、理論価格も急上昇する。ターゲット価格は、BTC時価総額は半減期後1兆ドルに達し、1BTCあたり55,000ドル(約600万円)を突破すると試算されている。

関連: 初歩から学ぶビットコインETF特集:投資のメリット・デメリット、米国株の買い方まで解説

半減期特集

ビットコイン投資の始め方はこちらをチェック

詳細を確認しよう

様々な仮想通貨を購入したい方は、取引所別の取り扱い銘柄を確認してみてください。

投資家向けCoinPostアプリに「ヒートマップ」機能を導入しました!

— CoinPost(仮想通貨メディア) (@coin_post) December 21, 2023

仮想通貨の重要ニュースはもちろん、ドル円などの為替情報やコインベースなど株式市場の暗号資産関連銘柄の値動きも一目瞭然です。

■iOS版、Android版のDLはこちら

https://t.co/9g8XugH5JJ pic.twitter.com/bpSk57VDrU

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX