Grayscaleの純資産増加ペースが過去の半減期前に類似

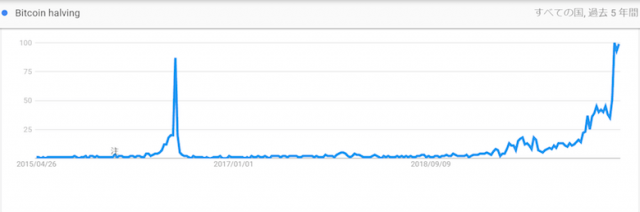

ビットコイン(BTC)は来月に半減期を控え、投資家の関心が急速に高まっている。

Google Trendsのデータからは、「Bitcoin halving(BTC半減期)」というワードの検索数が4月以降急増し、2016年の半減期前と似たような状況になっている。

2020年のBTC半減期後のBTC価格の行方については、過去2回の半減期後の歴史的な価格上昇の経験から上昇を期待する意見がある一方で、半減期の影響は、すでに価格に織り込まれているという見方もある。

いずれにせよ、2020年の半減期の影響を予想するためには、過去の半減期前後のBTCの投資環境の変化を様々な視点から振り返ることが重要だ。

今回は、仮想通貨投信大手のGrayscaleのレポートをもとに、2016年の半減期前後と現在の資金流入状況を比較する。

Grayscale仮想通貨投信の特徴

Grayscaleは米国を拠点とする大手仮想通貨資産運用会社だ。

同社が手がける仮想通貨関連の投資信託への流入額は、2020年第1四半期に5億370万ドル(約544億円)に達した。中でも1番人気が高いビットコイン投資信託(GBTC)への流入額は3億8890万ドル(約420億円)超に上った。

多様な投資戦略を駆使する機関投資家が顧客

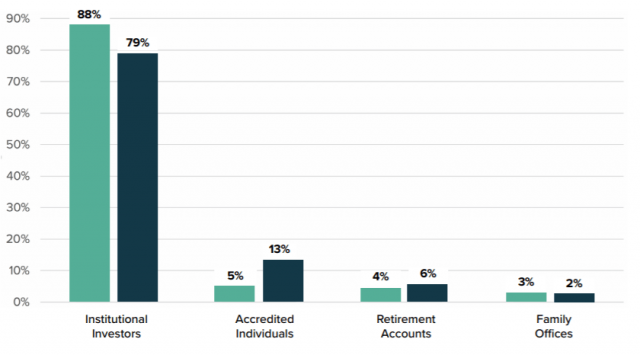

Grayscale投資信託は機関投資家比率が高いことが特徴的だ。2020年第1四半期の機関投資家比率は88%と、過去1年間の平均値(79%)も上回る。

高水準の機関投資家比率について、同社取締役のMichael Sonnenshein氏は、「市場の傍観者と思われがちな従来のファンドや投資家が成長の大部分を牽引している」と説明する。

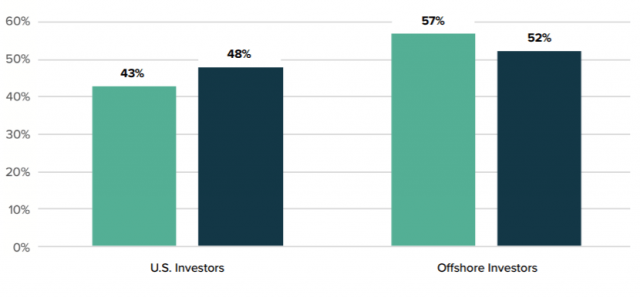

また、2020年第1四半期のGrayscaleの顧客のうち57%を米国外の投資家が占めており、近年同社の顧客層がグローバルに拡大していることがわかる。

さらに、同社顧客のうち仮想通貨ヘッジファンドの割合は約11%に過ぎず、伝統的なグローバルマクロ戦略に基づくファンドも一定数存在する。

これについてSonnenshein氏は、「機関投資家はデジタル資産が法定通貨の保管的な役割を担うと考えていたり、世界中の政治経済の混乱を全て考慮したうえでデジタル資産に注目している」と分析する。

したがって、Grayscaleの仮想通貨投資信託への資金流入を観察すれば、グローバル・多様な資産クラスを考慮する機関投資家の動向がうかがえる。

過去の半減期前後のBTC投信流入額の推移

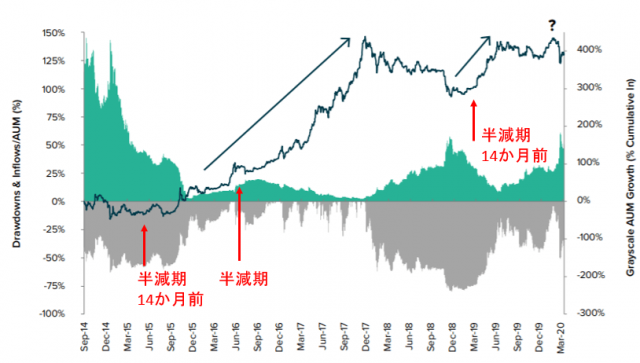

過去の半減期前後でのGrayscale投信への資金流入額の増加ペースからは、特徴的な傾向が観察される。

以下のグラフは、Grayscale投信の年間の純資産増加額の推移を対数表示したものだ。グラフの傾きが横ばいの場合、純資産の増加額が一定であることを意味する。

2016年7月の半減期前年の2015年はこの純資産増加額のペースが伸び悩んだ年だった。この値は半減期約14か月前の2015年5月に底を打ち、上昇に転じた。2016年の半減期後には投信への資金流入とBTC価格の高騰が相まって、純資産の増加ペースが加速した。BTC価格は半減期後1年で約3倍に上昇した。

今回の半減期でも、Grayscale投信の純資産増加ペースは過去の半減期と似たような傾向を示している。

Grayscale投信の純資産増加ペースが逓減した2019年の状況は2015年と似ている。今後大きな価格下落や資金流出がなければ、純資産増加ペースの伸びは半減期約14か月前の2019年初旬に底打ちしたことになる。

2016年の半減期と同様に、2020年の半減期後にもGrayscale投信への資金流入ペースが加速するかどうかが今後注目すべき点だ。

過去の半減期との投資環境の違い

一方、過去の半減期と2020年の半減期とでは、投資環境に違いがあることも留意しなければならない。Grayscaleは以下の3点について言及している:

●規制の整備

2016年の半減期後には、BTCの先物・オプション市場が拡大した。2017年12月にはシカゴ・マーカンタイル取引所(CME)やシカゴ・オプション取引所(CBOE)がBTC先物を開始。BTCへの投資手段を広げた。最近では、伝統的な金融機関の参入も目立ってきている。

●投資家の認知度

ブロックチェーン企業Crypt.comが2020年2月に行った調査では、調査回答者のうち「半減期を知っている」と回答した人の割合が72%に上った。

実際に、Grayscaleの過去のレポートでは、2016年の半減期以前に開設されたウォレットが保有するBTCは全体の32%未満であり、大半のユーザーが過去の半減期を経験していないことが指摘されている。

投資家の認知度が高ければ、投資家は半減期の影響をすでに織り込んでいる可能性がある。その場合、2020年の半減期がBTC価格に与える影響は限定的だ。

参考:世界の仮想通貨投資家、実際「ビットコイン半減期」を材料視しているのか?

●コロナウイルス

コロナウイルス感染拡大による相場環境の変化は、BTCにとって追い風にも向かい風にもなる。

相場の暴落によって株式や債券などの伝統的な資産クラスの価値が毀損すれば、投資家は仮想通貨などの資産クラスから資金を引き揚げるかもしれない。

一方で、BTCと株式には歴史的に負の相関がある。BTCが金(ゴールド)と同じように安全資産として認識されれば、相場暴落時に伝統的な資産クラスからさらなる資金流入が期待できる。

まとめ

Grayscaleの仮想通貨投資信託の主な顧客は、ヘッジファンドなどの機関投資家だ。これらの機関投資家はグローバル・多様な資産クラスに投資をするため、同投資信託の純資産額の推移は、あらゆる資産クラスにおける仮想通貨のポジションを確認するための指標として有効だ。

直近のGrayscale仮想通貨投資信託の純資産額の増加ペースは、2016年の半減期前の状況に類似している。2016年の半減期後には同投資信託への資金流入ペースが加速すると同時にBTC価格が1年で約3倍に上昇した。したがって、2020年の半減期後にも同様の現象が観察されるかが今後注目される。

ただし、2016年と現在とでは半減期の認知度、規制の整備度合い、相場環境などが異なっており、2020年の半減期の影響を予測するうえで単純に比較できない点があるということにも留意しなければならない。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX