イーサリアムの高騰理由

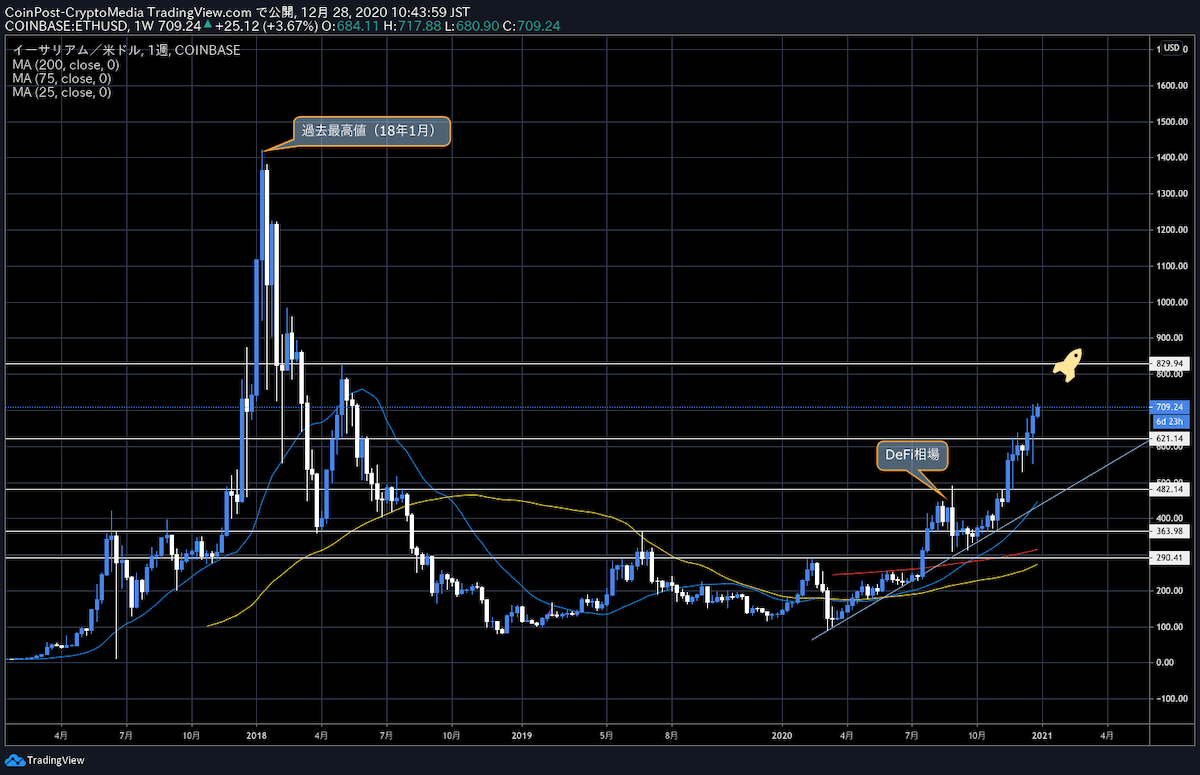

暗号資産(仮想通貨)イーサリアム(ETH)価格は21年1月19日、米大手取引所コインベースで1420ドル(約15万円)を上回り、18年1月以来、約3年ぶりに過去最高値を更新した。

【価格アラート】

— CoinPost -仮想通貨情報サイト-【iOS版アプリリリース】 (@coin_post) January 19, 2021

時価総額2位の仮想通貨イーサリアム(ETH)価格が高騰し、約3年ぶりに過去最高値を更新した。

現物価格で1420ドル(約150,000円)を上回った。

■関連記事

イーサアリアム高騰の背景https://t.co/oiCDqZUpPa pic.twitter.com/gk7CEa6ach

ビットコイン価格が27,000ドル(280万円)で取引されていた昨年12月28日時点では、イーサリアム価格は700ドル(75,000円)前後を推移していた。

イーサリアム高騰 4つの背景

昨今のイーサリアムの高騰の背景としては、ロウソク足チャートのテクニカル的側面のほか、5つの理由が挙げられる。

- 機関投資家の参入

- DeFi、NFT市場の急拡大

- ETH2.0の思惑と需給良化

- ETHのバーン

1. 機関投資家の参入

米商品先物取引委員会(CFTC)の認可を得ることができれば、米最大手デリバティブのシカゴ・マーカンタイル取引所(CME)にて、イーサリアム先物取引が、2月8日より開始予定となっている。

CMEは、17年12月よりビットコインの先物取引を開始しており、今では先物取引の建玉が10億ドルを超えるほど市場規模が拡大しているほか、複数のスポット市場の合計価格でインデックス価格を算出する「価格設定方法」を導入することによって、投資家のリスク軽減にも努めている。

規制当局の認可を受けたETH先物上場は、金融商品としてイーサリアムの信頼性を引き上げるとともに、現物投資におけるエクスポージャーをヘッジするための需要が見込まれており、主に機関投資家からの高い需要を示唆するものだ。

昨年グレイスケールの投資信託イーサリアムトラスト(ETHE)が、SEC(米証券取引委員会)の報告会社「Reporting Company」に正式登録されたことも含め、潤沢な資金力を有する機関投資家のゲートウェイとなることが期待される。

Grayscale Ethereum Trust Becomes SEC Reporting Company$ETHEhttps://t.co/KkCKPCEj9u

— Barry Silbert (@BarrySilbert) October 12, 2020

また、米証券取引委員会(SEC)は20年12月22日、「証券法違反」で米リップル、及びGarlinghouse CEO、共同創設者のChris Larsen氏を提訴したことを受け、米リップルが開発する時価総額上位の暗号資産(仮想通貨)XRPが暴落するなど、大きな波紋を呼んだ。

SECはかねてより、デジタル資産の性質(権利、提供・販売方法)によっては、米国連邦証券法に基づく証券の定義に該当する場合があるとの姿勢を一貫してきた。FinHubは、「米国連邦証券法」の遵守に関する取り組みの一環として、デジタル資産が投資契約として提供および販売されているかどうかを分析するためのフレームワークを公開している。

関連:リップル訴訟まとめ──仮想通貨XRPへの影響・弁護士の見解

イーサリアムについてSECは、「分散化したネットワークを持つ仮想通貨は、有価証券には該当しない」との判断を2018年に下しており、米商品先物取引委員会(CFTC)は、19年に開催された国際カンファレンスで「イーサリアムは、コモディティにが該当する」との見解を示している。

類似した性格を有する他のアルトコインにも波及するおそれが否めないなか、すでに「有価証券ではない」との判断が下されているビットコインやイーサリアムは、市場の不確実性の観点からも優位性が高く、SECから”お墨付き”を得ていることが投資家の安心感につながっていると言える。

2. DeFi、NFT市場の急拡大

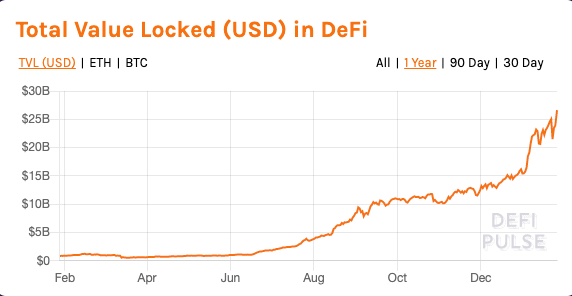

昨年6月以来、分散型金融(DeFi:Decentralized Finance)市場の「第二次ブーム」がけん引している節もある。 関連:DeFi関連の仮想通貨、好調──AAVE等、過去最高値

仮想通貨データサイトのDune Analyticsによると、21年1月のDEX(分散型取引所)取引量は420億ドル(約4.3兆円)を記録。出来高が続伸している。

DeFiプロトコルのデータを集計するDeFi Pulseによると、DeFi市場のTVL(預け入れ総額)は右肩上がりに成長し、21年1月25日時点で、260億ドル(2.6兆円)規模にまで膨らんでいる。

出典:DeFi Pulse

関連:DeFi相場高騰の火付け役、イールドファーミングでは何が起こったのか

また、イーサリアム規格「ERC-721」基盤のデジタル資産が取引される「NFT(非代替性トークン)」の市場規模が、2021年以降急拡大していることも、イーサリアムに資金を集めている一因として考えられる。

特に、米ニューヨーク拠点のスタートアップで2017年に設立された最大手NFTマーケットプレイスOpenSeaの成長が目覚ましい。21年7月はシリーズBの資金調達ラウンドで大手VCのa16zなどから約110億円を調達したほか、21年8月には週間出来高「10億ドル(1,100億円)」の大台を突破した。

21年11月には、伝統的な老舗オークションハウスのクリスティーズ(Christie’s)と提携。NFTのアートコレクションを同プラットフォームでオークション(競売)する予定を発表した。

国内では、先行する最大手暗号資産(仮想通貨)取引所コインチェックを筆頭に、メルカリ、SBI、GMO、楽天など大企業が続々とNFTマーケットプレイス事業への参入を表明している。

関連:大企業の関心集める「NFT」の魅力とは|主な特徴と将来性を解説

3. ETH2.0の思惑と需給良化

イーサリアムは、合意形成アルゴリズムであるプルーフオブワーク(PoW)からプルーフオブステーク(PoS)への歴史的転換点を迎えるにあたり、トランザクションの検証に関する暗号経済的インセンティブが大幅に変化することになる。

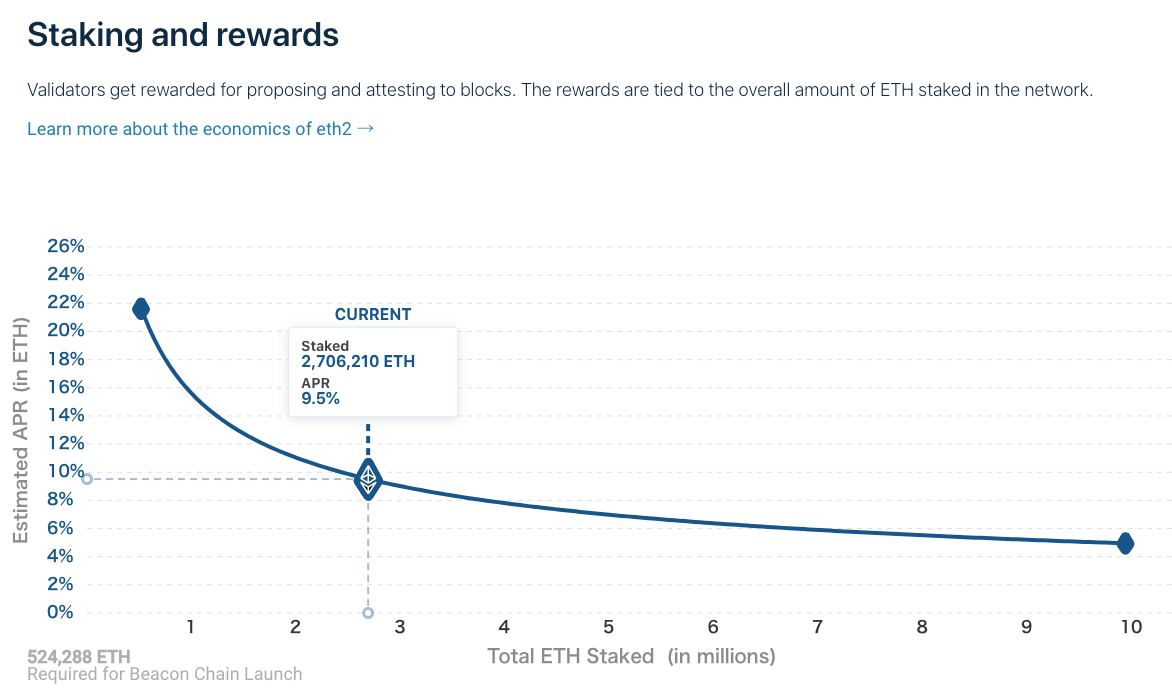

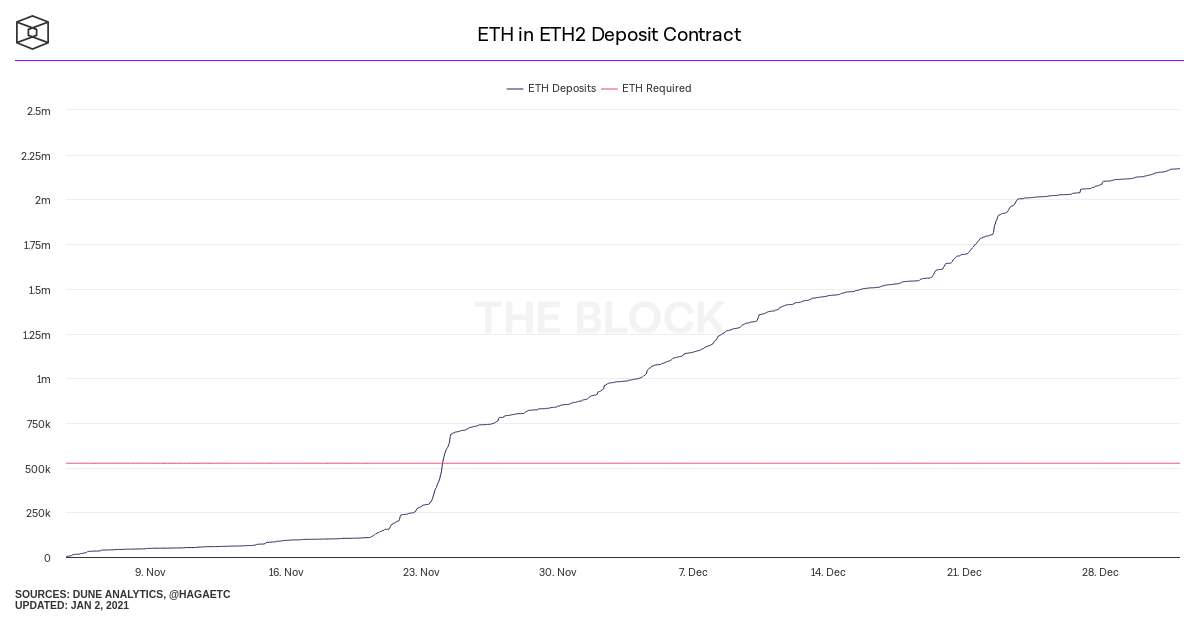

ETH2.0のステーキング報酬を得るため、すでに大量のETHが預け入れられており、市場の需給も大幅に良化していることも好条件といえる。

仮想通貨オンチェーンデータ分析サイトTheBlockのデータによれば、ETH2.0のデポジットコントラクトには、21年1月7日時点で約20億ドル(2000億円)相当の217万ETHが預け入れられている。

出典:TheBlock

デポジットコントラクトとは、イーサリアムの次世代チェーン「ETH2.0」の最初期フェーズで稼働したビーコンチェーン上で、ステーキングを行うための契約機能だ。コンセンサスアルゴリズムPoSにおけるステーキングとは、PoWにおけるビットコインのマイニング(採掘)の代替手段とも言われるもの。

「32ETH」を預け入れ、バリデータノードを運用することで報酬を得ることができる仕組みは、株式配当や不動産収入のように、資産を保有することで安定的・継続的に「インカムゲイン(income gain)」を受け取ることができるため、銘柄の長期保有インセンティブが働きやすい。

次世代イーサリアム2.0のメインネットであるビーコンチェーンは、20年11月に稼働した。ネットワークの安全性を確保するため、起動条件には、バリデーターの条件である「32ETH(21年1月20日時点で500万円相当)のデポジット参加者」が16,384(52万4288ETH相当)に達することが定められていた。

このようにして、市場に出回るイーサリアムの供給量(浮動数)が絞られやすい市場構造も需給面を良化させていると言えそうだ。

最大発行枚数が定まり、「半減期」の度に供給量が大幅に減少するビットコイン同様、供給数を需要が大きく上回る状態が続けば、株式市場でも顕著な金融緩和マネー流入、及び機関投資家や上場企業の参入を経て、必然的に価格を押し上げることになる。

ステーキング報酬は、ビットコインのマイナー(採掘者)に相当するバリデーター間で均等に分割される。バリデーターのネットワークのサイズが大きくなるにつれ、ネットワークの堅牢性が高まる一方、報酬期待値は低下する仕組みだ。

上図を確認すると、稼働当初の最高APR(Annual Percentage Rate:年利)21.6%から、1月20日現在は9.5%まで落ち着いているものの、株式の配当利回りと比較すると高い利回りが得られる計算となる。当然、仮想通貨特有のリスクも考慮する必要があり、以下の記事で解説している。

関連:イーサリアムのステーキングは高利回り?株式配当と比較したリスク・リターンを独自考察

注意点として、デポジットコントラクトに預けたETHによる「ステーキング報酬」は、ネットワークの拡張にあたるフェーズ1.5の「シャードチェーン」実装までシステム上引き出すことができない。

4. EIP-1559の実装(ETHのバーン)

21年8月に実行されたロンドン・ハードフォーク以降は、ベースフィーをバーン(焼却)する改善提案(EIP-1559)などが実装された。 これにより、市場想定を遥かに上回るハイペースでバーンされることになり、投資家からも材料視された。

ETHが市場供給量の減少は、ETHの希少価値上昇につながるからだ。

イーサリアムの開発ロードマップ

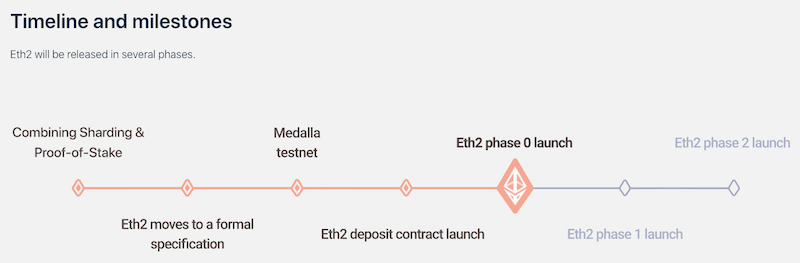

次世代イーサリアムにあたるETH2.0は、4つのフェーズに別けられ開発されており、市場参加者の思惑につながっている。

出典:Ethereum Launchpad

- フェーズ0:2020年(バリデータを管理する「ビーコンチェーン/Beacon Chain」実装)

- フェーズ1:2021年(ユーザーが利用する「シャードチェーン」実装)

- フェーズ1.5:2021年(シャードチェーン・メインネット稼働、PoS移行)

- フェーズ2:2021年〜(シャードチェーンの全稼働)

イーサリアムの課題点と今後の展望

一方、現時点ではさまざまな課題も残る。

イーサリアム価格高騰をけん引するDeFiセクターの急成長に伴い、デジタルアセット送信時のネットワーク手数料(取引コスト)を示す「ガス代」が歴史的に最も高い水準まで高騰しており、dApps(分散型アプリ)市場などに多大な影響を及ぼしている現状も否めないからだ。

21年春時点では、イーサリアムにおける全トランザクションの99%がDeFiアクティビティに関連しているとされ、異なるスマートコントラクト間でETHを移動する単純トランザクションは、ウォレット間のETH転送よりも約10倍高く付くとの試算もある。

そのような状況にある中、2021年以降は、イーサリアム仮想マシン(EVM)と互換性のあるバイナンス・スマートチェーン(BSC)をはじめ、ソラナ(SOL)、ポルカドット(DOT)、カルダノ(ADA)、アバランチ(AVAX)などの代替チェーンが台頭した。一方、ETHメインチェーンを補完する役割とサイドチェーン的性質を持つポリゴン(MATIC)などの需要が急速に高まったほか、ロールアップなどの「レイヤー2」が注目を浴びている。

関連:仮想通貨重要トレンド、レイヤー2による投資機会【CONNECTV・動画解説】

ETHが買えるおすすめ取引所

bitbankの板取引は、「指値」「逆指値」注文を使って売買可能。販売所よりも取引手数料が安く、流動性の高さも支持を集めている。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX