3/18(土)朝の相場動向(前日比)

- ビットコイン:27,733ドル +10.8%

- イーサリアム:1,787ドル +6.8%

- NYダウ:31,861ドル -1.1%

- ナスダック:11,630ドル -0.7%

- 日経平均:27,333円 +1.1%

- 米ドル/円:131.8 -1.4%

- 米ドル指数:103.8 -0.5%

- 米国債10年:年利回り3.4 +1.2%

- 金先物:1,993ドル +3.6%

暗号資産

伝統金融

本日のニューヨークダウは大幅反落し−384ドルで取引を終えた。ナスダックなど他の指数も全面安となった。投資家心理が再び悪化し金融株主導で反落した格好だ。

SVBファイナンシャル・グループ破産申請

昨夜は破綻した米シリコンバレー銀行(SVB)の親会社だったSVBファイナンシャル・グループがニューヨークで連邦破産法11条の適用を申請したことを明らかにしたことが嫌気された。シリコンバレー銀行は先週FDICの管理下に置かれ米連邦準備制度の一部となっているため、破産法適用の対象にならない。

ファースト・リパブリック・バンク

また、中堅銀行のファースト・リパブリック・バンクについては、財務強化に向けて新株を発行し、他の銀行またはプライベートエクイティー投資会社から資金を調達するため協議していることが報じられた。

しかし、前日には、ファースト・リパブリックが財務安定化を図る米政府の調停で、JPモルガンやシティを含む大手銀行11行が300億ドル(約4兆円)の預金を実施することに合意したことは市場に安心感を与えたが、銀行システム全体への懸念は払拭されたわけではない。

関連:米国株・NYダウ反発 金融リスクへの懸念後退か|17日金融短観

変装された金融緩和か

シリコンバレー銀行とシグネチャー・バンクの経営破綻を受け、先週末から緊急融資措置を実施している米連邦準備理事会(FRB)から金融機関への資金供給制度の利用額が過去最高を更新。16日公表の連銀貸出統計で明らかになった。

FRBの銀行向けの融資サービスである連銀窓口貸出(ディスカウント・ウインドウ)の利用額は15日までの1週間で1,529億ドルとなり、2008年の金融危機時に記録した1,120億ドルを上回った。また、FRBが新設した銀行ターム・ファンディング・プログラム(BTFP)の利用額は119億ドルを計上。BTFPは米国債や住宅ローン担保証券など適格担保を額面で評価して最長1年の貸し出しを行う制度で、シリコンバレー銀行など米銀3行の経営破綻を受けて先週末に打ち出された特別融資措置だ。

Whoa! Discount Window! pic.twitter.com/WA3f24G2aU

— Randy Woodward (@TheBondFreak) March 16, 2023

JPモルガン・チェースのアナリストは16日に、「バンク・ターム・ファンディング・プログラム(BTFP)」を通じて金融システムに最終的に注入する流動性の規模が最大で2兆ドル(約270兆円)に達し得ると予測した。

仮想通貨デリバティブ取引所BitMEXの前CEOであるアーサー・ヘイズ氏はFRBの大規模な融資措置を「変装された金融緩和(PE)」とし、ビットコインのパフォーマンスに大きくプラスな影響をもたらしうるとの持論を広げた。

"Kaiseki" is an essay about how the #banktermfundingprogram is Yield Curve Control by another name. Get ready for infinite money printing and $BTC $1 million.https://t.co/nQ5G2dlg1G pic.twitter.com/R5ZkoI0OUC

— Arthur Hayes (@CryptoHayes) March 16, 2023

米財務長官の公聴会発言

イエレン米財務長官は16日、上院財政委員会で証言し、シリコンバレー銀行とシグネチャー銀行の全預金者保護について、銀行の連鎖破綻リスクを防ぐための「特例的な措置」との見解を明らかにした。

イエレン氏は「銀行システムは今も健全だ」と改めて強調したものの、上院財政委員会の一部の議員は預金が中堅銀行から大手銀行へ流出し大手銀行の市場独占を加速させつつある状況を懸念した。

また、「銀行の破綻は経済がいかに脆弱かを浮き彫りにしたが、いまも利上げは社会にとってプラスと考えているか」との議員の質問について、イエレン氏は「高止まりのインフレは最も優先すべき経済課題でありFRBが対処することが極めて重要だ」と述べ、政策金利の利上げ継続などの金融引き締め手段が必要という考えを示唆した。

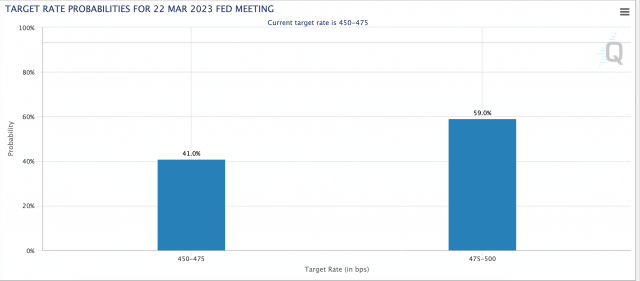

金利先物市場では来週のFOMCで0.25%の利上げ確率が60%ほど織り込まれている。

出典:CME

今週以降の経済指標(日本時間)

- 3月23日3時(木):米連邦公開市場委員会(FOMC)政策金利発表、議長の定例記者会見

- 3月30日21時30分(木):米10-12月期四半期実質国内総生産(GDP、確定値)(前期比年率)

- 3月31日21時30分(金):米2月個人消費支出(PCEコア・デフレーター)(前月比・前年同月比)

米国株

米銀行株はファースト・リパブリックの弱まる収益力への懸念やSVBファイナンシャル・グループの破産申請を背景に大きく反落。特に16日にファースト・リパブリックへ支援を表明したJPモルガン・チェースやシティグループなどの売りが強まっていた。ファースト・リパブリック-32.8%、JPモルガン-3.7%、シティ-3%、バンカメ-3.9%、ウェルスファーゴ-3.9%(前日比)。

なお、IT・テック株はまちまち。個別銘柄の前日比では、NVIDIA+0.7%、c3.ai+2.2%、ビッグベア.ai+7.9%、テスラ-2.1%、マイクロソフト+1.1%、アルファベット+1.3%、アマゾン+1%、アップル-0.5%、メタ-4.5%。

関連:仮想通貨投資家にもオススメの株式投資、日米の代表的な仮想通貨銘柄「10選」

仮想通貨・ブロックチェーン関連株(前日比/前週比)

- コインベース|74.9ドル(+10%/+40%)

- マイクロストラテジー|267.6ドル(+11%/+39%)

- マラソン・デジタル・ホールディングス|8.1ドル(+7%/+53%)

仮想通貨関連株はビットコインの続伸を受けて連れ高に。

関連:コインベース、米国外にも仮想通貨の取引拠点を創設か=報道

ビットコイン27,000ドル台に

出典:バイナンス

ビットコイン(BTC)は銀行信用リスクの加速を受けて続伸し、昨年6月以来9ヶ月ぶりに27,000ドル台に復帰した。ビットコインの誕生は2008年の金融危機がきっかけであることから、銀行や政府への不信感が募る今、発行上限のあるビットコインや政府の救済を要しない分散型金融が本領を発揮する「実践の場」とされる。

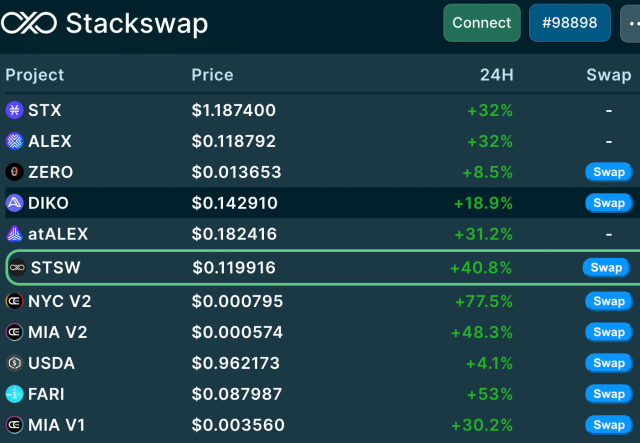

ビットコインのレイヤー2であるStacks(STX)やStacksを基盤とするDeFi銘柄の上昇率も目立つ。STX+29%、ALEX+31%、DIKO+18.9%など。

出典:https://app.stackswap.org/

関連:なぜ日本政府は「Web3政策」を推進し始めたのか?重要ポイントと関連ニュースまとめ

ドル円続落

ドル円は1ドル=131.8円、前日比-1.4%。SVBファイナンシャル・グループの破産申請やクレディ・スイス問題、ファースト・リパブリックの株価暴落によって悪化した投資家の心理がドル売りを加速させたもよう。

出典:yahoo!ファイナンス

また、米債券市場で10年債利回りは16.8bp低下の3.416%(価格上昇)になり、2年債も再び4%を下回った。

投資家が資産運用リスクを回避する姿勢が強まっていることから、金先物は+3.6%続伸。シルバー(銀)も前日比+4.8%上昇した。

なお、資産の避難先としてトークン化されたダイヤモンド市場にも新たな需要が出てきたようだ。

関連:米銀行問題の最中、トークン化されたダイヤモンドへの関心が増加

今週のGMラヂオ

昨日はGM Radioを開催。L1ブロックチェーン「Sui」の開発企業Mysten Labsの共同創設者Evan Cheng CEOを招待し、Suiの開発進捗やMOVE言語のメリットなどについて語ってもらった。

— CoinPost Global (We're hiring!) (@CoinPost_Global) March 17, 2023

なお先週のラヂオのアーカイブはこちら。

— CoinPost Global (We're hiring!) (@CoinPost_Global) March 9, 2023

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX