10/7(土)朝の相場動向(前日比)

仮想通貨関連銘大幅反発

- コインベース|78.4ドル(+5.1%)

- マイクロストラテジー|340ドル(+5.3%)

- マラソン・デジタル|8ドル(+8.8%)

- ストロングホールド|4.5ドル(+7.1%)

マイクロストラテジーやマラソンといった仮想通貨マイニング関連株銘柄は、ビットコインが再び28,000ドルに復帰したことを受けて大きく反発。昨夜発表の9月の米雇用統計は強いデータだったが、力強い雇用が景気後退の懸念を後退させたことも材料視されたようだ。

関連:ビットコインの中・大口投資家の買い集め傾向顕著に、金融市場は神経質な展開つづく

国内仮想通貨・ブロックチェーン関連銘柄

- マネックスグループ|675円(+2.4%)

- SBIホールディングス|3,130円(+0.1%)

- ドリコム|552円(+2.9%)

伝統金融 米10年債利回り4.8%に

暗号資産

本日のNYダウ・ナスダック

本日の米NYダウ・ナスダック・S&P500は反発。昨夜発表の米9月雇用統計が想定外のデータを示したが、直近の金利高騰から一部の有識者はあと一回の利上げもしくは次も据え置きでサイクルは終了するとの見解を見せている。

また、同日に全米自動車労組(UAW)がフォード・モーター、ゼネラル・モーターズ(GM)、ステランティスでのストライキ拡大を見送ったことも投資家心理の改善につながったようだ。

米9月雇用統計

米9月雇用統計(非農業部門雇用者数)は、過去8カ月で最大の伸び。市場予想の16.6万人増を大幅に上回り、前月(18.7万人)比33.6万人増加。

一方、失業率は予想の3.7%からやや増加し3.8%。前月の3.8%から横ばいとなった。

具体的にはレジャー・接客セクターが9.6万人増で全体の増加を主導した。そのうち、レストランとバーは6.1万人増加しコロナ禍前の水準まで回復した。また、政府での雇用も大幅に増加し7.3万人増となった。一方、9月に増加した雇用の大半は賃金の比較的に低いサービスなどの業種で、平均時給が前月比0.2%増で8月同様賃金の伸びが鈍化しつつある。

また、政府の雇用拡大の数字が今回のデータに大きく寄与したことやパートタイム雇用の増加に対して一部の有識者は「健全とは言い難い状況だ」としているもようだ。データによると、正規雇用(フルタイム)は同期間で2.2万人減少したという。

Biden is celebrating the new jobs report showing 336,000, but when you actually break it down, it’s terrible:

— DC_Draino (@DC_Draino) October 6, 2023

70,000+ are Gov’t jobs

151,000 are part-time

Full time jobs actually went *down* 22,000

If someone has 2 part-time jobs, Biden counts that as 2 new jobs

DC Math! pic.twitter.com/Q1tnCrmbAG

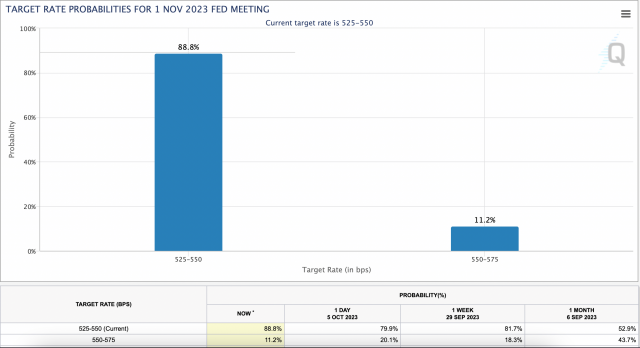

今回の雇用統計が11月1日のFOMC会合の利上げ判断にとって極めて重要なデータであるとみられている。データ発表を受けCMEの金利観測で次回での金利据え置き続行への期待は先週の81.7%から88.8%へ上昇した。「年内に利上げを再開されると市場を確信させるには至らなかった」とする見解があった。

出典:CME

ロイターによると、ウェルズ・ファーゴのシニアエコノミスト、サラ・ハウス氏は「一般労働者の賃金上昇ペースは鈍化しているかもしれない」としながらも、「堅調な雇用ペースを背景に総所得はまずまずのペースで引き続き増加する可能性を示唆しており、個人消費全体を下支えするだろう」と述べたという。

また、ブルームバーグによると、米大手金融グループ アリアンツのモハメド・エラリアン首席経済顧問は今回の雇用統計を受けて米FRBは政策金利をより高くより長く維持する方針を堅持するとし、この先「何かが壊れる可能性が高い」と指摘。FRBは9月のFOMCで利上げを見送る一方、高い水準の政策金利を長期間維持する見通しを示した背景がある。

関連:世界の投資家が注目する米金融政策決定会合「FOMC」とは|分かりやすく解説

MarketWatchによると、投資調査会社モーニングスターの米国市場チーフ・ストラテジスト、デービッド・セケラ氏は、FRBの金利引き締め計画は「ピークに達しているか、それに近い」と述べた。モーニングスターの予測によれば、利下げは早ければ来年3月にも始まる可能性があるという。

なお、次の重要な経済指標は来週発表のCPIデータだ。

今週以降の重要経済指標

- 10/12(木)3:00 米連邦公開市場委員会(FOMC)議事要旨

- 10/12(木)21:30 米9月消費者物価指数(CPI)

- 10/13(金)10:30 中国9月消費者物価指数(CPI)

米債利回り続伸、ドル円など

雇用統計の発表直後、30年債利回りは5.05%まで上昇し2007年以降の高水準に到達。現在は4.96%に若干低下したが、前日比1.43%高となっている。また、10年ものも共に上昇し昨年12月以来の大幅高となった。

利回り上昇に伴いドルは一時上昇したがその後失速。賃金の伸びの鈍化がドルの伸び悩む要因となったようだ。

対円では上昇し0.5%高の149.2円。いわゆる日本財務省の「介入ライン」である1ドル=150円に近づいていた。一方、日銀が今週5日に公表した当座預金残高の数字によると1ドル=150円を超えて円安が進んだ後も当局が介入しなかったことが示されている。3日の米市場では円が対ドルで昨年10月以来の安値となる1ドル=150円16銭まで下落した場面があった。

【再掲】米長期国債急落による影響

最近、追加利上げの可能性や政策金利の高止まり、政府の財政赤字、議会下院議長解任による不確実性などを受けて米長期国債である10年債は5%に向けて上昇。前回5%をつけたのはリーマンショックの前の年である2007年で、80年代では最大15%以上記録していた。

30年債は4日に2007年以来の高水準に急上昇し2007年以降で初めて5%に達していた。現在は4.89%に落ち着いてきた。

出典:investing.com

利回りの急上昇に伴い、長期債の価格は急激に崩壊。ブルームバーグのデータによると、償還年限が10年以上の米国債価格は2020年3月のピークから46%下落しており、そして30年国債相場は53〜55%の下落率を記録し、インターネット・バブルや2007年から2009年にかけての金融危機の際の米国株の損失と比較されるほどの暴落に見舞われた。

投資家の損失を示す最も端的な例の1つは2020年発行の30年国債(表面利率1.25%)の値崩れかもしれない。2020年5月と8月に発行され2050年に満期を迎える長期債は執筆時、額面1ドル当たり45セントと47セントで取引されている。ブルームバーグのデータによると、米FRBが最大の保有者で、2020年5月15日に発行された30年債の18.8%、同年8月中旬に発行された30年債の24%を保有中。大手資産運用会社バンガード・グループは約3%の保有率で2位、ブラックロックは1.8%で3位となっている。

MarketWatchによると、ニューヨークのアメリベット・セキュリティーズで米国金利を担当するグレゴリー・ファラネロ氏は「FRBが保有する債券の多くが水面下にあることはよく知られている。しかし、中央銀行にとっては、満期まで保有する可能性が高い。FRBが資産を売却する可能性は議論されているが、我々はその可能性は低いと見ている」と話した。

関連:仮想通貨市場も注目のCPI(消費者物価指数)とは|わかりやすく解説

米国株

IT・ハイテクなど続伸。個別銘柄の前日比:エヌビディア+2.4%、AMD+4.2%、テスラ+0.1%、マイクロソフト+2.4%、アルファベット+1.8%、アマゾン+1.6%、アップル+1.4%、メタ+3.4%。

なお、大手銀行JPモルガン・チェースやウェルズ・ファーゴ、シティ、バンカメなどは来週金曜日から3Q決算を発表する予定だ。株価の低迷が示唆するよりも良い結果になると予想されているようだ。

関連:仮想通貨投資家にもオススメの株式投資、日米の代表的な仮想通貨銘柄「10選」

【再掲】「債券王」の銘柄ピックアップ

MarketWatchの報道によると、「債権王」と知られる米著名投資家ビル・グロース氏は、株式は「明らかに過大評価」されており、現在の評価価値を正当化するには米国債利回りが「著しく」低下する必要があるだろうと語った。その上で、「将来のトータル・リターンという点では、通常の株式も債券もパスしたい」とし、その代わりに合併裁定取引のような、もう少し洗練された戦略を取り入れるよう推奨した。

具体的には、アクティビジョン・ブリザードやカプリ・ホールディングス・リミテッドを取り上げた。アクティビジョン・ブリザードについては、マイクロソフトが買収に合意しており、買収は数週間以内に完了する見込みだ。また、カプリはタペストリー社に買収される予定だ。タペストリーはコーチを含むファッションブランドを所有している。

関連:株式投資初心者でもわかるPER(株価収益率)とは|株価の割安・割高指標を解説

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX