テラ(LUNA)とは

暗号資産(仮想通貨)は2020年、個人投資家や機関投資家だけでなく、上場企業らがバランスシートに組み入れる事例が増え、2021年には世界で初めてエルサルバドルが、国家としてビットコイン(BTC)を法定通貨として認めました。

2008年10月にビットコインの論文が公開された後、2021年に1つの国家が法定通貨として認めるまでに発展した一方で、仮想通貨には以前から継続的に指摘されている課題があります。中でも最も指摘が多い課題の1つは、価格変動(ボラティリティ)の大きさです。

価格変動が大きいという特徴は、投資ではうまく行けば利益を生むことはできますが、それでもリスクとして指摘する声も多いです。また、通貨として利用する場合、価格変動は大きなデメリットになります。

こういったデメリットを解決しようと、現在ではステーブルコインと呼ばれる仮想通貨が普及してきました。ステーブルコインは日常的な決済など、一般消費者に仮想通貨を普及させる手段としても大きな期待が集まっています。

本記事では、価格変動を抑えて日常的な決済で利用できる仮想通貨を作るという目的から開発が始まった「テラ(LUNA)」の特徴や仕組みを紹介していきます。

1.概要

まず、仮想通貨「テラ(LUNA)」の名称にある「テラ」ですが、これはブロックチェーンの名称としても利用されています。テラのブロックチェーンのネイティブトークンがLUNAであるという位置付けです。本記事では名称を以下のように使い分けていきます。

- テラ:ブロックチェーンの名称

- LUNA:仮想通貨の名称

公式ウェブサイトのトップページで紹介されているテラの特徴は以下の4つです。

- 分散型ステーブルコイン「TerraUSD(UST)」が利用できる

- スマートコントラクト機能が実装されている

- 仮想通貨コスモス(ATOM)の開発キットを利用している

- ブロックチェーンをまたいでDeFi(分散型金融)のエコシステムが構築できる

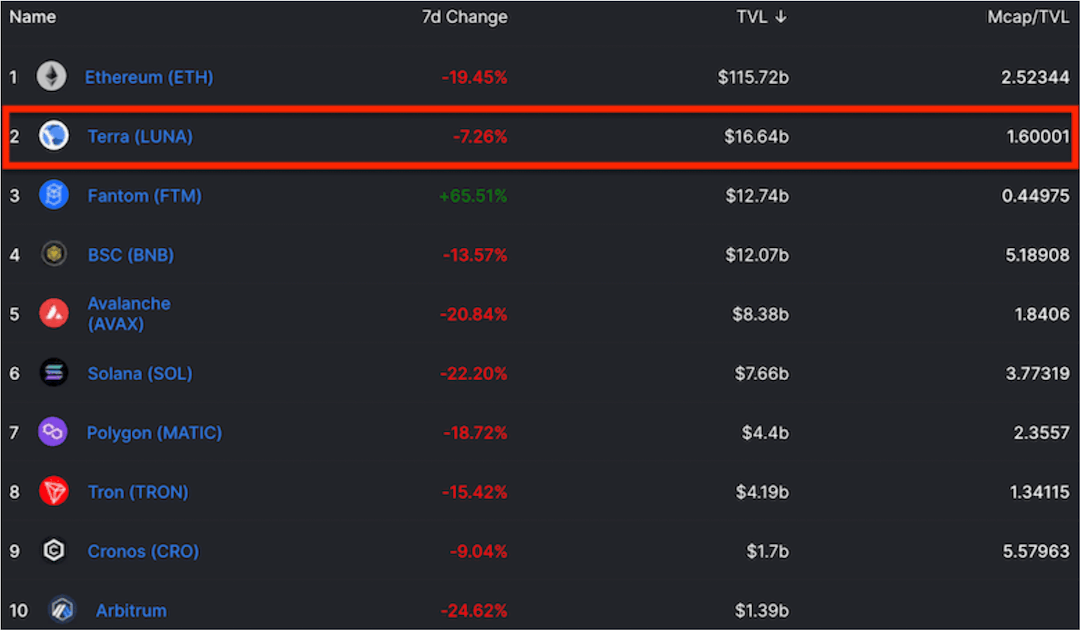

DefiLlamaのデータによれば、本記事執筆時点で、テラのブロックチェーン上に運用のためにロックされた仮想通貨の総価値「TVL(Total Value Locked)」は、166億ドル相当(約1.8兆円)です。

ブロックチェーンごとに集計したTVLは、イーサリアム(ETH)が約60%と高いシェアを誇っていますが、テラは2位につけています。

2.ステーブルコイン発行機能

テラのブロックチェーンは、分散型の金融インフラとして機能しています。そのため、イーサリアムに似ているといった声もあります。イーサリアムと同様、テラのブロックチェーンにもスマートコントラクト機能が備わっていて、ステーブルコインの発行やDeFiアプリの構築等に利用することが可能です。

テラのブロックチェーン上にはイーサリアムと同様、様々なプロジェクトの開発が進んでいますが、中心的なプロダクトはステーブルコインです。公式ウェブサイトでは「テラとは、ステーブルコインを発行するためのブロックチェーンである」と説明しています。ステーブルコインとは、ビットコインのような一般的な銘柄と違い、「1枚=1ドル」のように価値が安定している仮想通貨のことです。

なお、LUNAはステーブルコインではありません。具体的な用途は後述しますが、LUNAはステーブルコインの発行など、テラのエコシステムの運営に利用されている仮想通貨です。

テラのステーブルコインは法定通貨の価値に連動しています。米ドルに価値が連動したステーブルコインは「TerraUSD」、韓国ウォンに連動したステーブルコインは「TerraKRW(KRT)」など、各通貨に応じて複数の銘柄が発行されています。

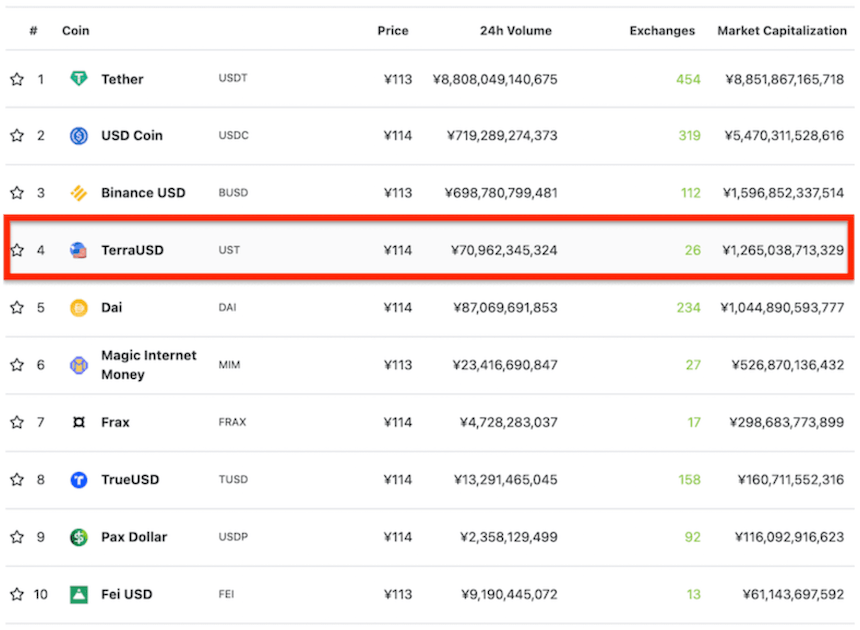

本記事執筆時点でTerraUSDは、ステーブルコインの時価総額ランキングで4位です。

2-1.価格を安定させるには

ビットコインなどの銘柄と違って価値が安定しているということは、それを実現するための仕組みがあります。

ステーブルコインは、価値を安定させる仕組みから、以下の3つに大きく分類することができます。

- 法定通貨担保型

- 仮想通貨担保型

- 無担保型

例えば、ステーブルコインの中で最も時価総額が高いテザー(USDT)は、法定通貨担保型です。米ドルに連動しており、1ドルの法定通貨を裏付けにして1USDTを発行することで、価値を安定させています。ステーブルコイン全般に関する詳細は以下の記事を参照してください。

関連:初心者にもわかるステーブルコインとは|特徴やユースケースを解説

テラのステーブルコインは、3つ目の無担保型です。

無担保型ステーブルコインは、価値の裏付けに法定通貨や仮想通貨の担保を必要としません。担保を必要としない代わりに、市場の需給に応じて供給量をプログラムで調整することにより、価値を一定に保ちます。

ステーブルコインの価値が目標価格を上回っている場合、供給量を増やして1枚あたりの価値を低下。一方、価値が目標価格を下回っている場合には、反対にバーン(焼却)などを介して供給量を減らし、価値を上昇させます。

一般的にはこのように、供給量の調整によって1枚あたりの価値をコントロールすることによって、価格を保っているのです。この基本構造は、中央銀行がインフレやデフレを抑制するために、通貨発行量を調節する仕組みに似ています。

中央銀行はこのプロセスを手動で行っていますが、無担保型ステーブルコインでは、プログラムされたアルゴリズムによって価値の安定が自動化されています。そのため、無担保型ステーブルコインは「アルゴリズム型ステーブルコイン」と呼ばれることもあります。

2-2.テラの仕組み

テラのステーブルコインも同様に、おおまかには発行とバーンを繰り返して供給量を調節し、価値を一定に保つように設計されています。

具体的には、価値を一定に保つために、インセンティブを与えてユーザーに取引を促すことで、供給量を調節しています。「Terra Station」というプラットフォームを作り、ユーザーが発行・バーンを行う機能を利用できるようにしているのです。

では、なぜユーザーはわざわざ取引を行なって価格の安定に協力するのでしょうか。それは、ステーブルコインが目標価格から乖離することで、利益を得ることができるからです。

価格が目標より高くなっている場合と低くなっている場合に分け、もう少しだけ詳しく見ていきましょう。テラでは、TerraUSDを例にすると、常に1ドル相当のLUNAと1USTを取引できるようになっているので、それを前提に読んでみてください。

目標価格より高くなっている場合

これは例えば、米ドルに連動しているTerraUSDが、「1UST=1ドル」ではなく「1UST=1.01ドル」のように、目標価格より高くなっている場合です。この時ユーザーには、以下のような手順で取引を行うインセンティブが生まれます。

- 前提通り、1ドル相当のLUNAで1USTを購入

- 1USTの価格が1.01ドルであることを確認

- 購入した1USTを1.01ドルで売却

- 0.01ドルの利益を獲得

この一連の取引において、まず1の時に、ユーザーが使用したLUNAをシステムがバーンします。その代わりに1USTが発行され、ユーザーがTerraUSDを得ることができるのです。分かりやすくなるように非常に小さい取引を例にしていますが、実際はもっと多くの額が取引され、なおかつ、この価格差を狙った取引が複数のユーザーによって行われます。

3で売却した時には、TerraUSDはテラの「プール」という場所に加えられ、市場の供給量も増加したままになります。供給量を増加させて、価格を下げる仕組みです。

当然「1UST=1ドル」になれば、ユーザーがわざわざ時間と手間をかけて取引するメリットがなくなります。したがって、目標価格になった時点でユーザーは取引をしなくなり、価格が安定するように誘導されていきます。

目標価格より安くなっている場合

ステーブルコインの価値が目標価格より安くなっている場合も、ユーザーは同様の取引を行います。それによって、ステーブルコインの供給量が減って価格が上がり、価値を一定に保つ仕組みです。

これは例えば、「1UST=1ドル」ではなく「1UST=0.99ドル」のようになっている場合です。この場合、ユーザーはTerra Stationにアクセスし、以下のような取引を行います。

- 0.99ドルで1USTが購入できる

- 1USTがあれば、1ドル相当のLUNAが購入できる

- 0.99ドルしか使っていないので、0.01ドル相当のLUNAを多く購入できたことになる

この一連の取引において、2の時に1USTがバーンされてLUNAが発行されています。複数のユーザーが同様の取引を行っていけばTerraUSDがバーンされて供給量が減り、それによって価格が上昇します。この場合も、ステーブルコインの価値が目標価格になるまでユーザーの取引が続くので、自然に価値を一定に保つことが可能です。

まとめ

このように、テラでは全てのステーブルコインの価値を一定に保つために、LUNAが利用されています。ステーブルコインとLUNAの取引を介し、それぞれ発行とバーンを行うことによって供給量を調節し、価値を保つ仕組みを導入しているのです。

価値を一定に保つために、ステーブルコインやLUNAを発行・バーンしているため、テラのような無担保型のステーブルコインは、「シニョリッジ型ステーブルコイン」と呼ばれることもあります。

「シニョリッジ(=Seigniorage)」とは金融用語で、「通貨発行益」という意味です。仮想通貨用語ではなく、中央銀行が発行する通貨から、その製造費用を控除した利益も「シニョリッジ」と呼ばれます。

テラのホワイトペーパーでも、ステーブルコインを発行する時にLUNAをバーン(=製造費用)する仕組みを紹介する箇所などで、「シニョリッジ」という用語を使用しています。

価値を一定に保つ仕組みにおいて、LUNAはステーブルコインの価格変動を吸収する役割を担います。LUNAの価格が暴落した場合、テラの仕組みは機能しなくなりますが、現在のところ問題なく稼働しています。

3.LUNAトークンについて

LUNAは上述したように、ステーブルコインの価格を維持することが役割の1つです。それ以外には、以下のような用途があります。

- 手数料(ガス代)の支払い手段

- ステーキング

- ガバナンス

3-1.ステーキング

テラのブロックチェーンは合意形成の仕組みに「プルーフ・オブ・ステーク(PoS)」を採用しています。PoSは一般的に、保有(=ステーク)する仮想通貨の割合に応じて、ブロックを新たに承認・生成する権利が得られる仕組みのことです。

この権利を得るために、テラのブロックチェーンではLUNAをステークする必要があります。ステークするLUNAの数量に応じて、ブロックのバリデータ(承認者)のランクが決定。その中の上位130のバリデータだけが合意形成に参加できます。

コンセンスのプロセスでは、まず「Proposer(提案者)」に選ばれたバリデータがトランザクションを1つのブロックにまとめて提出。そのブロックを他のバリデータが検証するというのが合意形成の流れです。

バリデータはブロックの承認を行うことで、トランザクション手数料から報酬を得ることができます。その中でもProposerには、より多くの報酬が与えられる仕組みです。Proposerに選ばれる可能性を高めるには、より多くのLUNAをステークする必要があります。

関連:仮想通貨のPoS(プルーフ・オブ・ステーク)とは|PoWとの違いとメリットを解説

承認を委任する仕組み

上述したように、テラのブロックチェーンでは、LUNAのステーク量で上位130のバリデータしか合意形成に参加できません。しかし、ユーザーが合意形成を委任できる仕組みを導入しています。

この仕組みによって、LUNAの保有量が少ないユーザーでも、間接的に運営に参加することが可能。合意形成を委任したユーザーにも、報酬が分配される仕組みが導入されています。なお、バリデータのステーク量は、自身が保有する分だけでなく、委任されたLUNAの数量も足した上で算出されます。

合意形成を委任(=Delegate)できる仕組みを「DPoS」と呼んでいるブロックチェーンもありますが、公式ウェブサイトでは「テラはPoSを採用したブロックチェーンである」と説明しています。

なお、バリデータが二重署名をしたり、オフラインになったりなど不適切な行動をした場合、ステークしたLUNAが没収される「スラッシュ」という罰則があります。没収される数量など罰則の内容は、どのような行動をしたかによって決められています。この場合、バリデータ自身がステークする分だけでなく、委任されたLUNAも没収されます。

3-2.ガバナンス

テラは、コミュニティによって運営される分散型のブロックチェーンです。ブロックチェーンの仕組みについて変更したいことがある場合や、新しい機能を追加した方がいいと思う時は、コミュニティが提案を行うことができます。

提案の後はコミュニティによって投票が行われ、提案を実行するかが決定。このプロセスにおいて、提案や投票をする時にLUNAが必要になります。

テラのガバナンスでは、提案を有効化するために、50LUNA(36万円相当)を入金しなくてはいけません。この資金はコミュニティから集めることも可能で、この仕組みはスパムを防ぐ効果があります。2週間以内に50LUNAを集めることで、投票に移行が可能。投票の際は「1LUNA=1票」の役割を果たします。

4.コスモスとの関連性

テラのブロックチェーンはコスモスの開発キット「Cosmos SDK」で作られています。

コスモスは、異なるブロックチェーンの相互運用を目指すプロジェクト。独立したそれぞれのブロックチェーンが、他のブロックチェーンとデータをやりとりしたり、仮想通貨を送金したりできるように取り組んでいます。

各ブロックチェーンが集合したネットワークは「Cosmos network(コスモスネットワーク)」という名称です。「Cosmos SDK」を開発に使用すると、コスモスネットワークに参加するためのブロックチェーンを、より簡単に作ることができます。

テラは、イーサリアムなどのブロックチェーンと同様のスマートコントラクトプラットフォームですが、コスモスネットワークに対応しているため、異なるブロックチェーンと相互運用しやすいことが大きな優位性として上げられています。

クロスチェーンの相互運用が容易にできれば、他のブロックチェーンに送金もしやすくなり、ユーザーの利便性が向上。取引を1つのブロックチェーンに集中させないため、手数料を安価にできるといったメリットもあります。

コスモスネットワークでは、ブロックの検証を親チェーンのようなブロックチェーンに依存することもできますが、テラは独自のバリデータがネットワークを運営しています。ネットワークにおけるコンセンサスアルゴリズムには、コスモスネットワークで一般的な「Tendermint」の仕組みを導入しました。

関連:初心者でもわかるコスモス(ATOM)とは|注目点と将来性を解説

5.ブリッジ機能

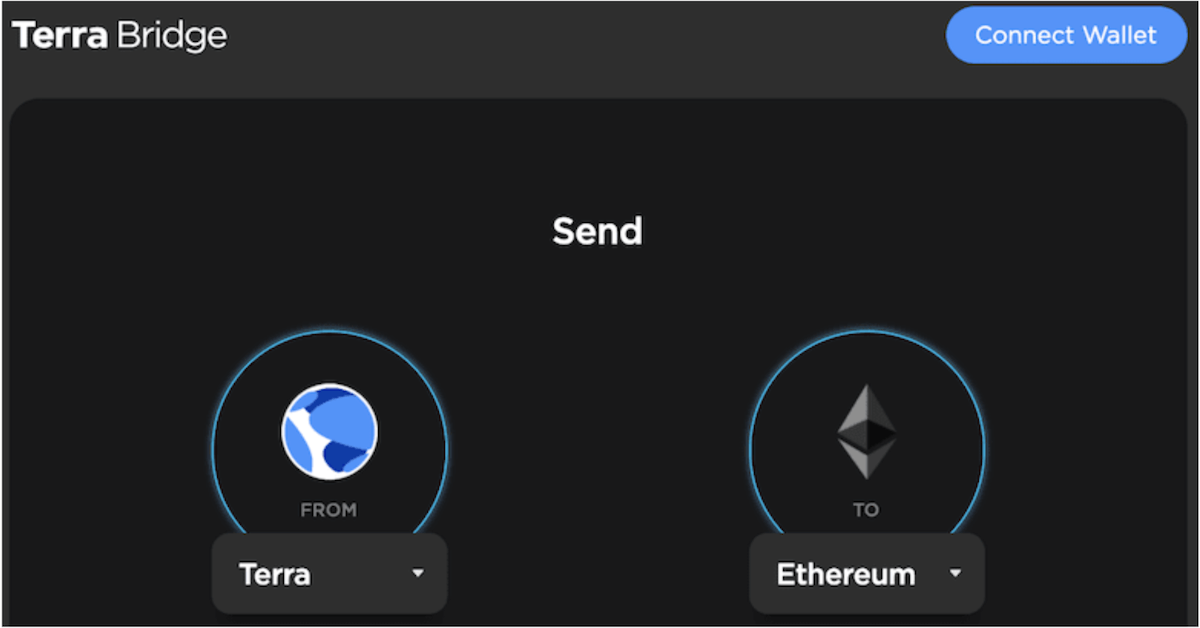

テラのブロックチェーンは、コスモスネットワーク以外のブロックチェーンとも送金を行えるようにするため、「ブリッジ」という機能が利用できるようになっています。

「Terra Bridge」というブリッジは、テラ、イーサリアム、バイナンス・スマート・チェーン、Harmony(ONE)、Osmosis(OSMO)のブロックチェーンに対応。

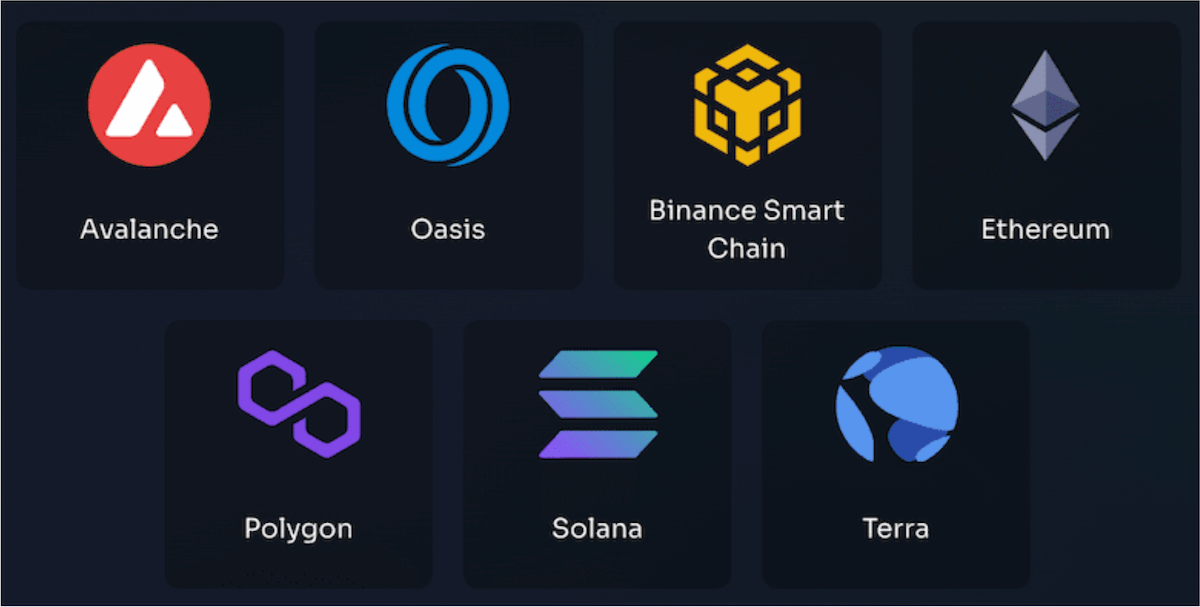

「Wormhole」は、テラ、イーサリアム、ソラナ(SOL)、バイナンス・スマート・チェーン、アバランチ(AVAX)、ポリゴン(MATIC)、Oasis(ROSE)に対応しています。

最初に列挙した特徴の1つ「ブロックチェーンをまたいでDeFiのエコシステムが構築できる」という機能の実現には、コスモスの開発キットだけでなく、ブリッジも寄与しています。

6.開発目的

テラのプロジェクトは、価格変動が大きくなるという課題を克服して、日常的な決済で利用できる仮想通貨を開発する目的で開始されました。

2019年4月付けのホワイトペーパーの導入部分では、ビットコインを例に挙げ、「一般的な仮想通貨は、供給量が決まっている銘柄もあることなどから投機的な売買が多く、価格が大きく変動しやすい」と課題を指摘。これでは決済手段だけでなく、価値の保存手段としても普及しないと説明しています。

また、仮想通貨に関わらず、どんな通貨でも普及するためには、価格変動を抑えるだけでなく、ネットワーク効果を高めるために利用者を増やす必要もあると主張。たしかに、ユーザーが支払いに利用したがらなかったり、小売店が導入したがらなかったりすれば、どんな通貨も広く普及はしません。

そのため、テラはネットワークに参加するインセンティブを設けて、利用者を増やす仕組みを導入。「ビットコインの良い点を引き継ぎながら、日常的な決済手段として普及する仮想通貨を開発する」というのが、プロジェクトの出発点です。

決済で利用できるようにするには、ブロックチェーンの処理能力も高くなければなりません。2022年1月にLUNAの上場取引型金融商品(ETP)をローンチした資産運用企業「21Shares」のリサーチチームが、テラのブロックチェーンは1秒間に1万トランザクションを処理できると説明。イーサリアムのブロックチェーンが現時点で1秒間に処理できるのは、約15〜30トランザクションと解説しています。

7.歴史と今後の計画

テラの開発を主導しているのは、韓国を拠点にするTerraform Labs社です。同社は2018年に、Daniel Shin氏とDo Kwon氏が創設しました。その後、2019年4月にテラのホワイトペーパーが発表され、同月にメインネットがローンチされています。

テラのプロジェクトは2018年8月、3,200万ドル(約36億円)を資金調達。これは、資金調達の最初のラウンドとされる「シード」で、大手仮想通貨取引所の投資部門が出資を主導したことで注目を集めました。

Binance LabsやHuobi Capital、OKEx(現:OKX)らが資金調達を主導し、Polychain Capital、Hashed、Arrington XRP Capitalらも出資。シードラウンドの資金調達を行なったことで、「次世代のデジタルマネーを作る」というビジョンの実現に向けて加速できると説明していました。

最近では2021年7月にTerraform Labs社が、1.5億ドル(約170億円)を資金調達したと発表。Arrington XRP Capital、Pantera Capital、Galaxy Digital、Delphi Digitalらが出資に参加しました。

この資金を使って「Ecosystem Fund」を作り、認定されたプロジェクトを支援。メインストリームへエコシステムを普及させるため、次の段階へ踏み出すとしました。

今後はエコシステム内の開発を促し、新しいユーザーを呼び込みながら、エコシステムを成長させていくとしています。

関連:分散型決済ネットワークTerra、約170億円の資金調達でエコシステムの活性化へ

8.ユースケース

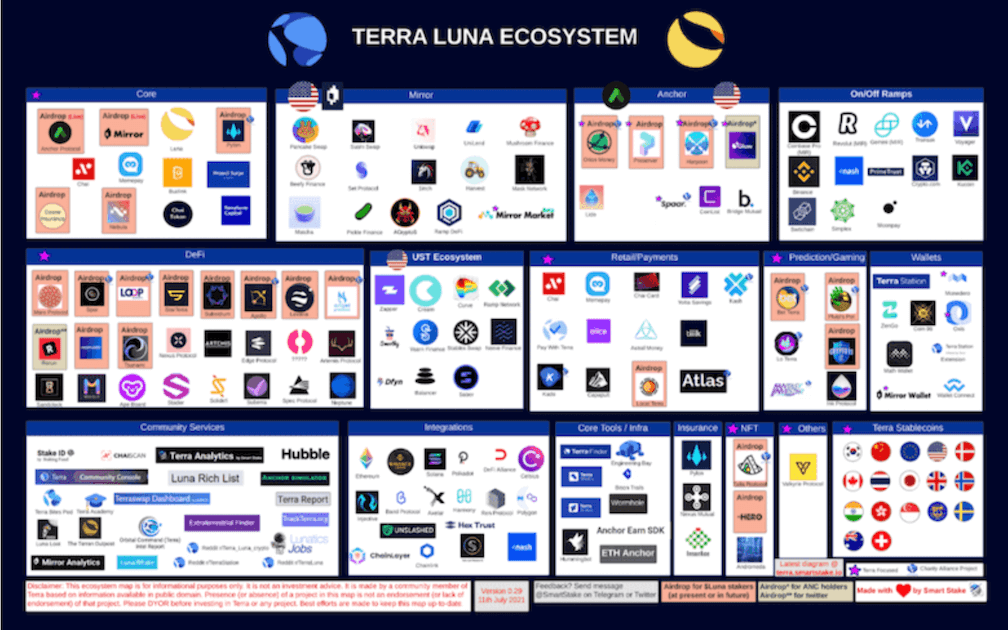

このように大手企業からも期待が集まるテラのブロックチェーン上には、DeFiやNFT(非代替性トークン)、ゲームやeコマースなど100超のプロジェクトが誕生しています。

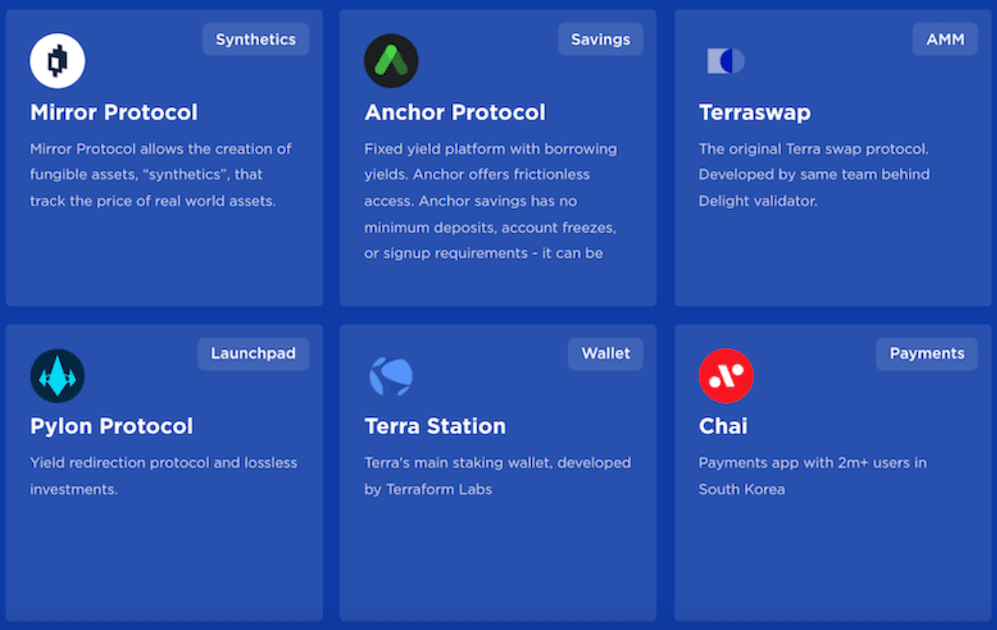

例えば、上述した「Terra Station」もテラのブロックチェーン上に構築されているプロジェクトの1つ。Terra StationはTerraform Labs社が開発しており、「テラブロックチェーンにおけるメインのステーキングウォレットである」と説明されています。

他には「Chai」という決済アプリも開発されていて、すでに韓国の200万超のユーザーが利用しているようです。

また、合成資産を発行する技術を開発する「Mirror Protocol」というプロジェクトもあります。合成資産とは例えば、「株トークン」のような資産。株トークンは、株式の実際の取引に利用されるわけではありませんが、対象の株価と価値を連動させたトークンとして、仮想的な株取引を実現させる役割を持ちます。

9.USTのディペッグ騒動

本記事執筆時点でステーブルコインの時価総額ランキングで4位だったTerraUSDは22年5月、米ドルと価値を連動(ペッグ)できなくなりました。このように、ステーブルコインが連動する通貨の価値を維持できなくなることを「ディペッグ」と呼びます。「LUNAの価格が暴落した場合、テラの仕組みは機能しなくなります」と上述した通り、LUNAの価格も暴落しました。

まずは5月7日、レンディングプラットフォーム「Anchor Protocol」から、TerraUSDの大口出金が発覚。1日で計1,890億円(14億ドル)相当が出金され、これは通常の6倍の数量だといいます。その後も、バイナンスなどで大量のTerraUSDが売却されていき、これに伴って2%弱のディペッグが発生。それと同時に、LUNAの価格が約10%下落しました。

その後、5月8日ごろからTerraUSDとLUNAの両方が暴落していく「デス・スパイラル」が発生。ビットコインでUSTを買い支えたりと対策を講じるも、本節を追記している時点でTerraUSDの価格は0.008ドル台まで下がっています。今回の騒動の細かい経緯は以下の記事にまとめました。

関連:テラUSD(UST)のディペッグ騒動 Terraform Labs社や取引所の対応まとめ

今回の価格暴落を受け、テラのプロジェクトは立て直しを図るため、「リバイバル(復興)プラン」を発表。最終的に「復興プラン2」がコミュニティ投票によって可決され、テラのブロックチェーンをフォークすることに決まりました。これによって、新しいブロックチェーンが誕生しています。

関連:FTXなど、テラ2.0とLUNAのエアドロップに対応予定

復興プラン2では、以前のブロックチェーンの名称を「Terra Classic(トークン名はLuna Classic:LUNC)」にして、新しいチェーンの名称を「Terra(トークン名はLuna:LUNA)」へと変更。TerraUSDは「Terra Classic USD:USTC」という名前に変わっています。なお、新たに誕生したブロックチェーンでは、アルゴリズム型ステーブルコインは発行しません。

しかしながら、フォークして全てが解決というわけにはいきません。今回の騒動は、個人投資家や、テラのプロジェクトに出資した企業に莫大な損失を与えました。TerraUSDのディペッグは、各国規制当局のステーブルコインへの警戒を一層強めることになり、実際に韓国当局や米証券取引委員会(SEC)が調査を行なっていると伝えられています。

関連:米SEC、UST巡りDo Kwon氏などを調査か=報道

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX