上海アップグレード

暗号資産(仮想通貨)イーサリアム(ETH)は、次期アップグレード「Shanghai(上海)」の実施を23年3月〜4月に控えている。上海の主な目的はバリデーター(ネットワーク上の取引検証者)の出金機能のロックを解除することだ。

イーサリアムの場合、バリデーターはそれぞれ32 ETHずつをステーキングしており、報酬として年利4%〜6%が付与される。しかし、上海アップグレードが完了すると、これらのステーキングETHと報酬が初めて出金可能になる。

公式ウェブサイトによると、3月9日時点にイーサリアムには54.3万のバリデーターが存在し、ETH供給量の14.63%に当たる1,738万 ETH(約3.66兆円相当)が、ステーキングコントラクトにロックされている。バリデーター報酬としては約103万 ETHが蓄積されている。

上海アップグレードにより、短期的には一定の売り圧力が引き起こされたとしても、中・長期的には需要増加につながると、複数のアナリストは見ている。流動性リスクと不確実性を懸念してきた投資家が、新たにETHのステーキングを開始する可能性があるからだ。

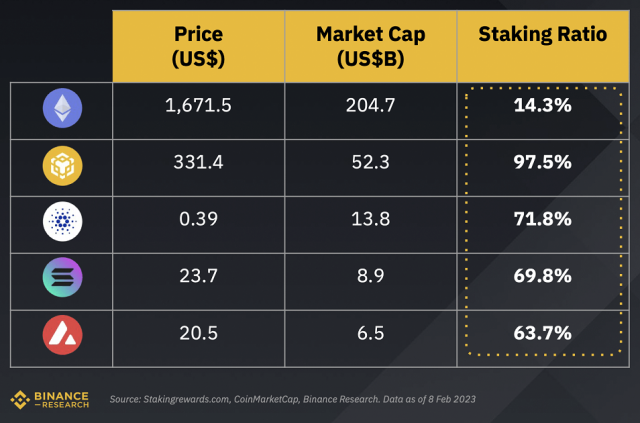

Binance Researchによれば、イーサリアム(ETH)の供給量に占めるステーキング分の割合は14%と他のレイヤー1ブロックチェーンの中で最も低い。平均値は58%、BNBにおいては90%強に及ぶことから、拡大余地はまだあると見られている。

出典:Binance Research

- 目次

ステーキングサービス

ステーキング・プラットフォームには大きく、米仮想通貨取引所CoinbaseやKrakenなどの中央集権型取引所(CEX)、LidoやRocket Poolなどの分散型プラットフォームに大別できる。

手数料と引き換えにステーキング用のインフラ運用を委託し、32 ETHの要件に拘らず任意の数量から利用できるため、多くのユーザーがステーキングサービスを利用してきた。

しかし、元大手仮想通貨取引所FTXの破綻を中心に中央管理型サービスのカウンターパーティリスクが露呈。さらには、米証券取引委員会(SEC)がKrakenを取り締まり規制上のリスクも浮上しており、CEXのリスクが見直されている。

Krakenは適切なリスク開示なしにステーキングサービスを提供したとして3,000万ドルの罰金を科せられた。Etherscanによると、Krakenはイーサリアムのステーキング数量で約7.5%の市場シェアを有し、LidoとCoinbaseに次いで第3位であった。

こうした状況下で分散型のステーキングプラットフォームへの関心が高まり、特にリキッドステーキングデリバティブ(LSD)のニーズが急上昇している。

LSD(Liquid Staking Derivative)とは

リキッドステーキングとは、仮想通貨のステーキング報酬を受け取りながら、スマートコントラクトを通じて1:1で発行されたデリバティブトークン(LSD)を受け取り、DeFi(分散型金融)で運用できるメカニズム。

通常、ステーキングは流動性がロックされ、DeFiでの利回りを得る機会を損なうデメリットがある。リキッドステーキングを利用することで、資本効率を向上でき、ひいてはDeFiエコシステム全体の流動性を高める利点がある。

リキッドステーキングはPoS(プルーフオブステーク)を採用するブロックチェーンで採用されているが、主にイーサリアム(ETH)で発展している。

ETHの主要なリキッドステーキングプロバイダーにはLidoやRocket Pool等があり、ユーザーは預け入れたイーサリアムと引き換えにLSD(stETH、rETH等)を受け取る。これらのLSDはDeFiで広く統合されており、AaveなどDeFiで借り入れの担保としたり、DEX(分散型取引所)でのマーケットメイク等で追加収益を得られる。

“上海”実装後は、LSDをバーンして原資を償還する際にステーキング報酬を獲得できるようになるが、実装前であってもLSDを市場で売却することで即座にポジションを閉じることができる。

ETH-LSD市場の外観

全体として、リキッドステーキングデリバティブ(LSD)は今年DeFi市場で最も注目度の高いカテゴリーである。DeFiプロトコルへの預入総額を示す「Total Value Locked(TVL)」は年初来で60%拡大。TVLトップカテゴリーである「DEX」に次いで2位にあり、「分散型レンディング」の規模を上回っている。

LSDでシェアトップのLidoにおいては、ステーブルコイン「Makerプロトコル」やレンディングプロトコルAaveを抑えて、TVLの点でDeFi市場の単独トップに躍り出ている。LidoのガバナンストークンLDOは23年に220%上昇し、Lidoの競合に当たるガバナンストークンも急騰した。

Curious about the $ETH Liquid Staking Derivatives market? 🤔 @LidoFinance dominates with almost 33% of all staked ETH, while @coinbase comes in second with a considerable margin. Keep an eye on these key players as the market continues to grow. #ETH #LSD #DeFi #Investment pic.twitter.com/OwOFcqXpey

— IntoTheBlock (@intotheblock) March 6, 2023

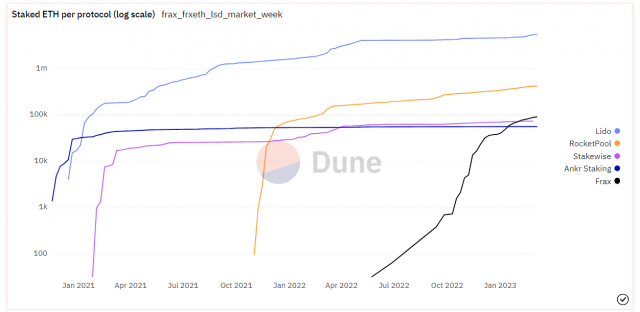

統計サイトDUNEによると、イーサリアムのステーキング総量の33.32%(7,827,960 ETH)がLidoを中心とするリキッドステーキングプロトコルにロックされている。

ETHのリキッドステーキングにおいて、トップシェアを占めるLidoは567万5,000ETHを保有しており、イーサリアム全体でも32.59%を占める。一時はLidoの独壇場となり、集権化リスクが危惧されたが、米仮想通貨取引所Coinbaseが22年8月にLSDサービス「Coinbase Wrapped Staked ETH (cbETH)」をローンチするなど、新規プロバイダーが参入。

現在、LSDサービスプロバイダーとして、Coinbase(イーサリアムのステーキングシェア:6.58%)、Rocketpool(同2.3%)、Ftax(0.6%)、Stakewise(0.43%)が徐々に市場に浸透しつつあり、ステーキング市場でLidoの独走を防いでいる。

特にRocket Pool、StakeWiseなどの分散型サービスは、米証券取引委員会(SEC)によるステーキング・サービスへの取り締まりの不確実性が高まる中で存在感を示す。2月にSECは無登録証券を提供したとしてKrakenを起訴、Coinbaseの株価が14%下落するなど市場を揺るがした。

Lido

Lido Finance(LDO)は「リキッドステーキング」の最大手サービスプロバイダー。LSDプラットフォームの預入資産(TVL)の総額7,607,536ETH($12.44B)のうち77.5%(83 億 2000 万ドル)を占める。

統計サイトDeFillamaによると、ETHの年間利回り(APY)は4.60%で、手数料は10%。ETHを預け入れて発行するデリバティブトークン「stETH」はDeFiエコシステムで最も普及しており、AaveやEulerで別途追加の利回りを稼ぐことができる。

Lidoはもともと業界の大手ステーキングプロバイダーの協力の下で発足され、プロトコルのノードオペレーター数は、22年第3四半期末時点で27(ETH Lidoの場合)となっている。その追加と除外はガバナンストークンLDO保有者の投票で決まるため、カルテル化の恐れがあるとの指摘もある。

一方、“上海”実装後に予定される次期アップグレード「Lido V2」で、独立したノードオペレーターが新たにLidoプロトコルに参画しやすくなる機能が盛り込まれる予定だ。

関連:ETHステーキング大手Lido、V2で出金機能など実装へ

Rocket pool

Rocket Poolは2016年設立された老舗プロジェクト。イーサリアムのリキッドステーキングとしてTVLが3番目に大きいプロトコルとなっている。そのTVLは23年に入って倍増しており、約1,000億円(8億ドル)、422,528 ETHに上る。デリバティブトークンとして「rETH」を発行する。

誰でもノードオペレーターになれる点で、Lidoよりも分散型なスキームを採用している。Rocket Poolで約2100ノードが稼働。これらのノードはステーキングユーザーの手数料(ETH報酬の5~20%)を全て受け取り、別途報酬としてRocket PoolのガバナンストークンRPLも獲得する。

ノードオペレーターとなるには16 ETHが必要で、別のノードとミニプールを構成することでイーサリアム・バリデーターとして機能する。また、別途1.6 ETH分のRPL担保を要求しており、ノードが停止した際にイーサリアムで発生するペナルティ(スラッシュ)を補填する。

現在、新規のミニプールは手数料を15%に設定しているためエンドユーザーにかかるコストがLidoよりも高く、APYも4.32%とLidoを下回る(執筆時点、DeFillama調べ)。またRPLの高いインフレ率などが課題となる。

23年1月にはCoinbase VenturesがRocket Poolの運営にかかわるDAO(分散型自律組織)に参加することが明らかになった。

関連:米コインベース、リキッドステーキングRocket Poolと提携か

Stader

StaderはETHのリキッドステーキングとしては後発で、DeFillamaのデータによると22年9月に開始された模様。

もともとは破綻した旧テラ(LUNA)エコシステムで発展しており、開発企業Stader Labsは、22年1月にThree Arrows Capitalが主導する資金調達ラウンドで1250万ドルを調達、評価額を4億5000万ドルとした。

現在、ポリゴン(MATIC)、ファントム(FTM)、BNB、ニア(NEAR)、ヘデラハッシュグラフ(HBAR)、Terra 2.0、イーサリアムの6チェーンで稼動。Staderのチェーン全体のTVLは160億円(1億2,000万ドル)のうちイーサリアムは5割を占める。

StaderのLSDは、DeFiエコシステムで統合しやすい「cToken」となっており、AAVE v3 (ポリゴン)、Balancer、Beefy、Quickswap、Apeswap、BeethovenXなど40以上のプロトコルで統合されている。

3) Full-fledged DeFi integrations

— Stader Ethereum (@staderlabs_eth) March 13, 2023

We have 40+ DeFi integrations for our liquid staking tokens including:@AaveAave @Balancer @QiDaoProtocol @QuickswapDEX @ape_swap @beethoven_x and more! pic.twitter.com/Z5kaNRHglx

Staderはノード運用をより民主化するために綿密に設計された「マルチプール型リキッドステーキングプロトコル」を掲げる。提携ノードによるパーミッションドプール、一般ノードが参加できるパーミッションレスプールで構成される。将来的にはバリデーターの役割を単一マシンではなく複数のノードに分散するDVT(分散型バリデーター技術)ベースのバリデーターも参加可能になる。

2月27日にリリースされたライトペーパーによると、パーミッションレスプールでは最低4ETH+0.4ETH分のSD(Staderのガバナンストークン)を提供すれば、誰でもバリデーターとして参加可能。一方、パーミッションプールでは、コミュニティで評価されたバリデーター群が4ETHのロックアップなしでプロトコルに貢献可能。

イーサリアムにおけるStaderのLSD(リキッドステーキングトークン)はETHx。イーサリアムの合意形成レイヤーで発生するステーキング報酬は自動で再ステーキングを行う複利運用が可能。さらには実行レイヤーで発生する「MEV(最大抽出価値)」、「チップ(優先手数料)」も反映されるなど、高利回りが期待される設計だ。

エンドユーザーはステーキング報酬に対して10%の手数料を支払い、バリデーター運営者とStaderの間で均等に分配される。

SDは、RocketPoolと同様にスラッシング発生時の補填として機能する。ETHxの運用初年度にはノードオペレータ向けのインセンティブプログラムを実施する予定だ。

StakeWise

StakeWise(SWISE)は、2021年3月にイーサリアムでメインネットローンチしたリキッドステーキングであり、参加者がデポジットするプールに32 ETHが集まる毎にバリデーターを作成するソリューション。

執筆時点のTVLは1.23億ドル。プールで獲得した報酬に対して10%の定額手数料を徴収し、プロジェクトの開発費用に充てている。ネイティブトークンSWISEのユーティリティは、StakeWiseのインセンティブプログラムでの使用や、DAOガバナンスに限定されているようだ。

StakeWiseのLSDは、ベースとなる「sETH2」と報酬を表す「rETH2」を使用しており、どちらもETHと1対1で交換可能。DeFillamaでsETH2のAPYは5.01%とされている。

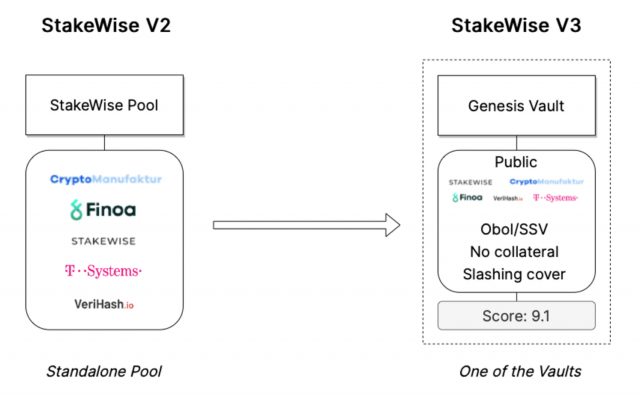

3月1日にローンチした「StakeWise V3」では構造が分散化されており、バリデーターを実行できる人なら誰でも一般ユーザーから委託を受けて、ステーキングサービスの提供を可能にする。

出典:StakeWise Medium

エンドユーザーは、「Vaults」マーケットプレイスのさまざまなオペレーターから選択する。v3では、sETH2とrETH2トークンはVaultトークン (VLT) に置き換えられる。LSDとして使用するにはVLTをステーキングして「osETH」を発行する必要がある。

仮に、Vaultで100 ETH 相当のVLTをステーキングすると、ユーザーは95 ETH相当のosETHを発行してLSDとして運用可能。5 ETH相当のVLTは損害保険として機能する。

V3はまだノード環境が管理されたテストネット版ではあるが、個人やDAOベースのバリデーターが関心を示している。

Frax Ethereum

Frax Ethereum (frxETH) は22年10月にローンチしたばかりのイーサリアムのリキッドステーキングデリバティブ。frxETHの総発行量は約5か月間で11万 ETHを突破し、TVLは1億5,900万ドルとなっている。

出典:dune.com/struct3r/frax-frxeth

frxETHが指示されている理由は、ETHに対して6.68%という比較的高いAPYを実現している点にある(執筆時点)。手数料は10%だ。

発行体であるFrax Financeはもともと、米ドルの価値に固定されたステーブルコイン「FRAX」を発行するDeFiプロトコル。

Fraxはステーブルコインの主要なDEXであるCurveや、Curveの金利獲得に最適化されたConvexのネイティブトークン「CRVとCVX」の保有量が突出しており、2つのプロダクトで得た金利をfrxETHの報酬として上乗せしている形だ。

まとめ

イーサリアム以外にも、BNB、アバランチ(AVAX)、ソラナ(SOL)、コスモス(ATOM)ブロックチェーンなど、プルーフオブステーク(PoS)を採用するブロックチェーンには、LSD(リキッドステーキングデリバティブ)がある。LSDがあることでステーキングコストが下がり、より多くのトークンがステーキングされ、LSDの流動性が高まるというサイクルが生まれている。

LidoのstETHがイーサリアムレイヤー2への展開(ブリッジ)を始めるなど、LSDの相互運用性も発展している。一方、Lidoの開発パートナーMixBytesが2023年8月1日をもってポルカドットでのリキッドステーキングサービス「Lido on Polkadot」のサポートを停止する方針を明かすなど、開発戦略の最適化も進行している。

関連:リキッドステーキング大手Lido、ポルカドット(DOT)のサポート停止を検討

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX