仮想通貨市況

13日の米株式市場では、ダウが前週末比876ドル(2.8%)安と大幅続落し年初来安値を更新した。

ハイテク株中心のナスダックはさらに売られ、前週末比530ドル(4.6%)安となったほか、東京株式市場でも日経平均株価が前日比540円(2%)安と急落した。

先日のCPI(米消費者物価指数)発表で市場予想を超えるインフレ高止まりが確認されると、今週の米連邦公開市場委員会(FOMC)でのさらなる利上げ加速懸念が強まった。

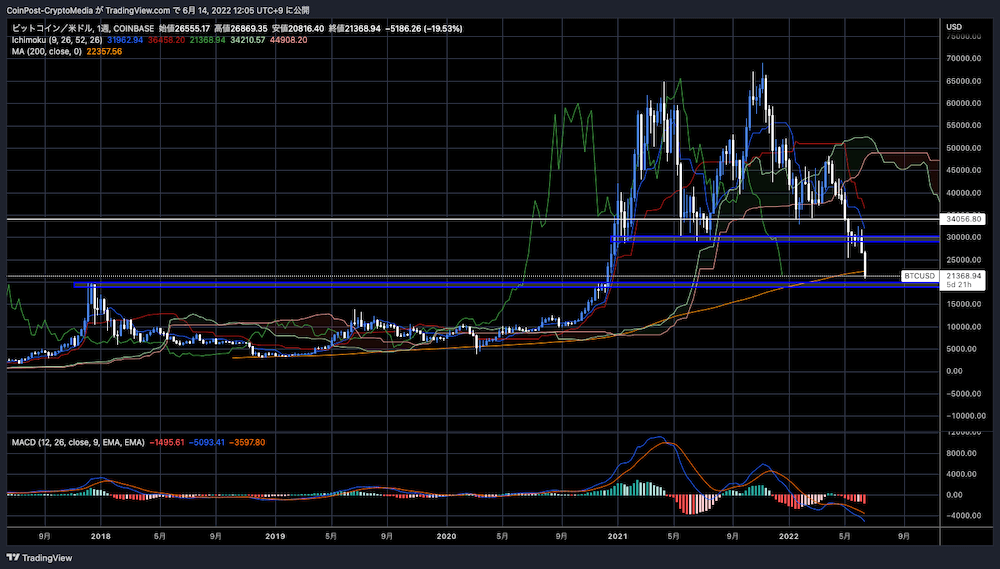

これを受け、暗号資産(仮想通貨)市場では、ビットコインは前日比15.7%安の289万円(21,450ドル)と暴落。

200週平均線の22,358ドルを下回り、一時20,816ドルまで下落した。米株式市場を筆頭に金融相場全体がパニック売りの様相を呈しており、足元売られすぎ水準にあることから、BTCはその後22,000ドル台まで急反発している。

時価総額2位の暗号資産であるイーサリアム(ETH)も大幅下落し一時1074ドルを付けた。前週比-40%に達するなど大幅続落した。

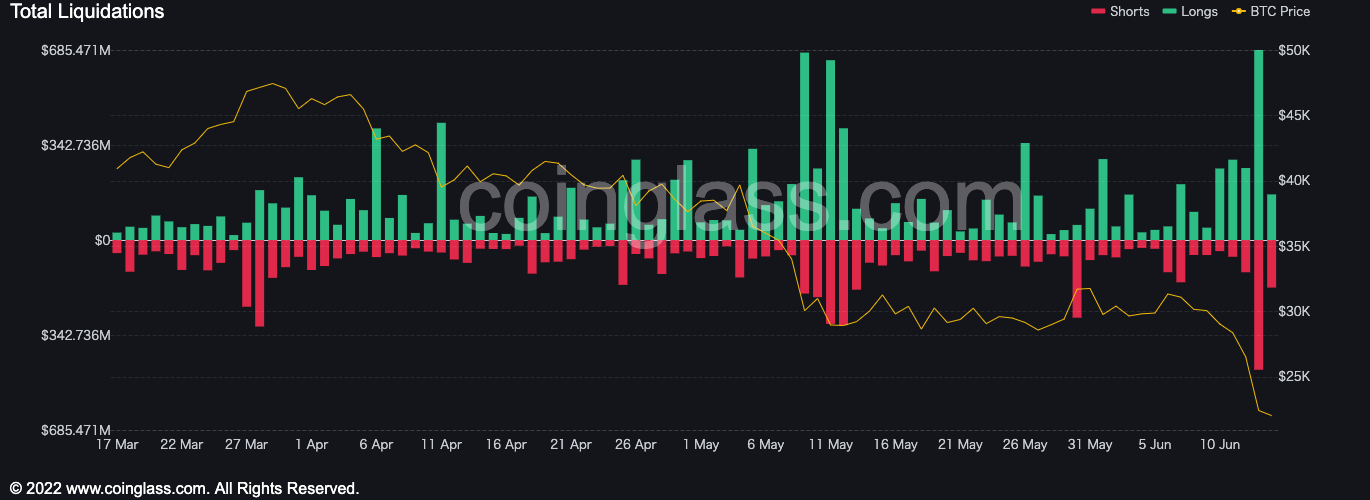

先物市場では、ボラティリティ(価格変動性)の激しさを物語るかのように、ロング・ショートともに大きめのロスカットが確認された。

マイクロストラテジー

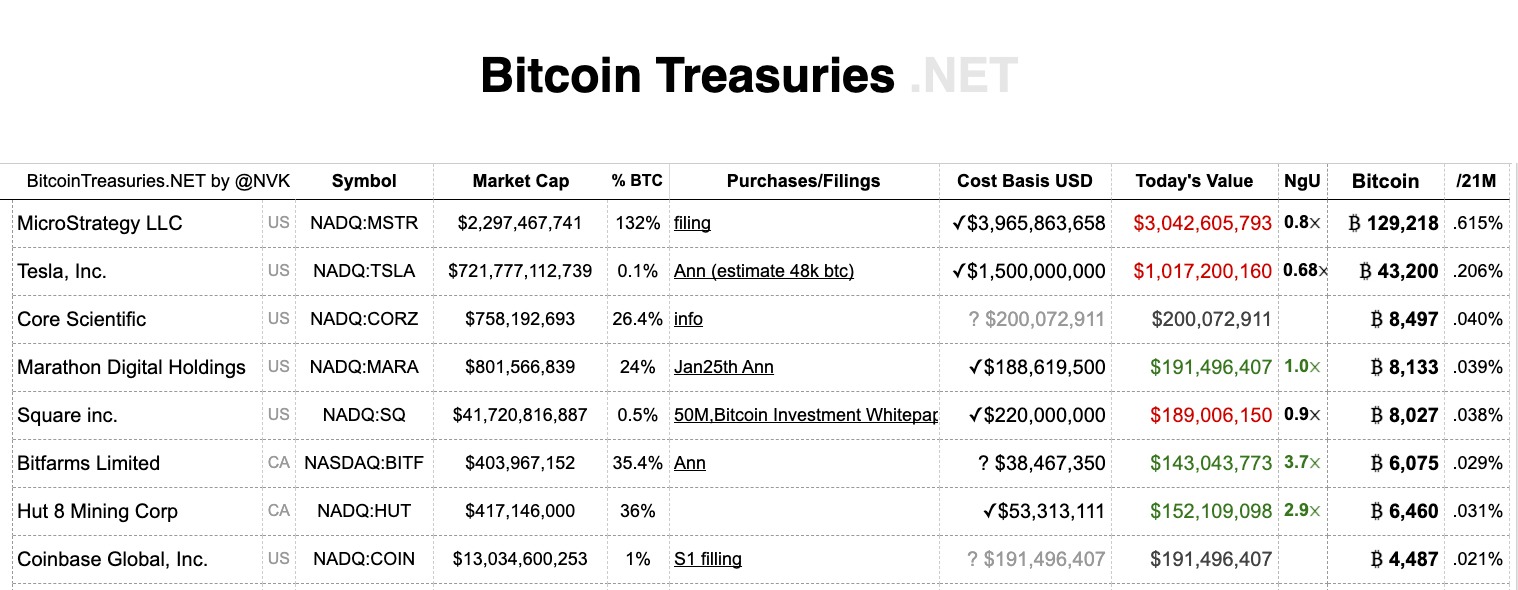

ここへきて、ビットコイン(BTC)を大量保有する米上場企業であるマイクロストラテジー社の動向にも注目が集まっている。

同社は2020年以降、巨額の債務発行などを通じて取得した約40億ドル(5400億円)を投じ、上場企業最大の約129,218BTCを買い集めた。

しかし、ここ数ヶ月間でビットコイン(BTC)価格は大幅下落しており、平均価格30,700ドルのマイクロストラテジーは現在大きな含み損を抱えているものとみられ、ナスダック米株式市場に上場するマイクロストラテジー株(MSTR)は、昨年初頭の強気相場には一時1315ドルまで高騰したが、現在は152ドルまで下落している。

マイクロストラテジー最高財務責任者であるPhong Le氏は今年初め、決算発表にて「もし今後ビットコインが大きく値下がりして証拠金維持率不足に陥りマージンコール(追証)が発生した場合、担保資産を追加するか、BTCの一部を売却する必要があるかもしれない」と言及していた。

マイクロストラテジのマイケル・セイラーCEOは5月10日、「1BTC=3,562ドルを下回った場合は、他の担保を差し入れる必要がある」との認識を示した上、売却するつもりがない意思を示している。

セルシウス

大手暗号資産(仮想通貨)レンディングプロトコルのセルシウス(Celsius)が、顧客資産の一時出金・送金停止を発表したことも市場のFUD(Fear, Uncertainty and Doubt)を増幅させた。セルシウスは約1,700億円強の顧客資産を運用するとされる。

関連:レンディング大手セルシウス(Celsius)、資金引き出しの一時停止を発表

関連:仮想通貨融資大手セルシウスの出金停止、競合他社の反応は?

また、このような状況にある中、最大手取引所のバイナンスがビットコイン(BTC)の引き出しを一時停止したことも、投資家心理を悪化させたとの指摘がある。スタックしたオンチェーントランザクションが未処理状態を引き起こしたことが原因とみられ、現在は解決しBTC出金サービスを再開している。

Temporary pause of $BTC withdrawals on #Binance due to a stuck transaction causing a backlog. Should be fixed in ~30 minutes. Will update.

— CZ 🔶 Binance (@cz_binance) June 13, 2022

Funds are SAFU.

マイナー情勢

ビットコインの大幅下落は、特に中小マイナー(採掘業者)の存続にも波及しているものとみられる。

Bitdeer(@BitdeerOfficial)は13日、旧型のマイニングマシンの多くが、マイニングの損益分岐点を割り込む水準にあると指摘した。

💡For your information, we publish the latest list of the Shutdown Price below which crypto mining machines in this chart will have to be shut down for lack of profitability. pic.twitter.com/qxGtLjJI9l

— Bitdeer (@BitdeerOfficial) June 13, 2022

例えば、2019年に製造されたAntminer S17を稼働させている場合、採掘コストに見合うBTC価格は約25000ドル水準と想定される。今後採算割れが常態化した場合、マイニングファームの稼働停止を余儀なくされることで、ハッシュレート(採掘速度)が落ちてビットコインネットワークの堅牢性に支障をきたす可能性がある。

アルトコイン相場

テラ(LUNA)の崩壊を機に暗号資産市場は疑心暗鬼に陥っており、高利回りを提供してきたDeFi(分散型金融)プラットフォームの信頼性をはじめ、他のステーブルコインの信用問題にも飛び火するなど、広範な影響を及ぼしている。

関連:テラUSD(UST)のディペッグ騒動 Terraform Labs社や取引所の対応まとめ

アルゴリズム型ステーブルコインUSTの仕組みを模倣した「USDD(Decentralized USD)」は、一時1:1の水準から剥がれて0.9807ドルのディペッグが発生。TRON DAO Reserveは、6.5億ドル分のUSDCを準備金に追加したことを発表した。

To safeguard the overall blockchain industry and crypto market, TRON DAO Reserve have increased 650,000,000 #USDC supply on #TRON. Currently USDC supply on TRON has reached $2.5 billion.

— TRON DAO Reserve (@trondaoreserve) June 13, 2022

トロン(TRX)創設者のジャスティン・サン氏は13日、「USDD」の価値を維持するため、トロンDAOリザーブが約2,600億円(20億ドル)を使用したことを発表。事態の沈静化に対応にあたった。

Funding rate of shorting #TRX on @binance is negative 500% APR. @trondaoreserve will deploy 2 billion USD to fight them. I don't think they can last for even 24 hours. Short squeeze is coming. pic.twitter.com/VRExM6UK70

— H.E. Justin Sun 🅣🌞🇬🇩 (@justinsuntron) June 13, 2022

USDDは、ビットコイン(BTC)とトロン(TRX)をはじめ、ステーブルコインのテザー(USDT)、USDコイン(USDC)によって過剰担保されている。

システミックリスクを最小限に抑え、ブロックチェーン業界の金融市場の安定性を確保するための機能である「トロンDAOリザーブ」の公式サイトのデータによれば、14日昼時点での担保比率は250%前後となっている。

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX